三菱ケミカルHDは2022年7月に社名を改め、三菱ケミカルグループ株式会社となります。

この社名の変更には近年三菱ケミカルHDが進める構造改革が関わっているのですが、今回はなぜ三菱ケミカルHDは構造改革を推し進めているのか、そして名前が変わり、組織としてはどう変化するかを解説したいと思います。

三菱ケミカル

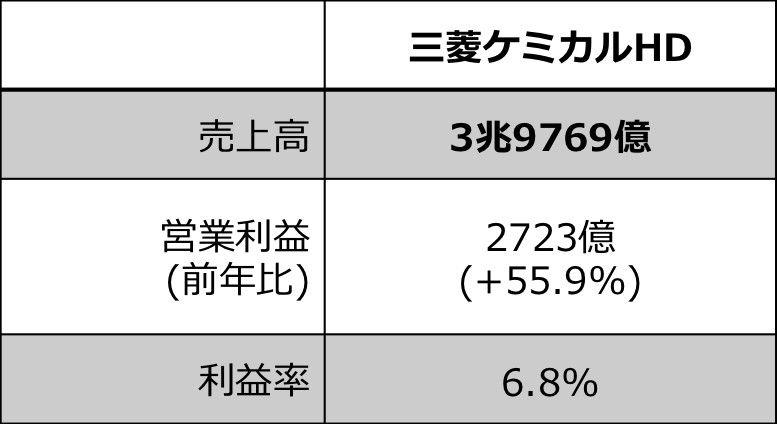

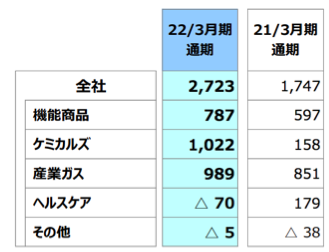

三菱ケミカルHDは東京都千代田区に本社をおく国内最大手の総合化学メーカーであり、2021年度の売上高は4兆円に迫り、営業利益も2700億円越え売上収益は3期ぶりに最高値を更新しています。

他企業の決算については下記記事で解説していますので、よければご覧ください。

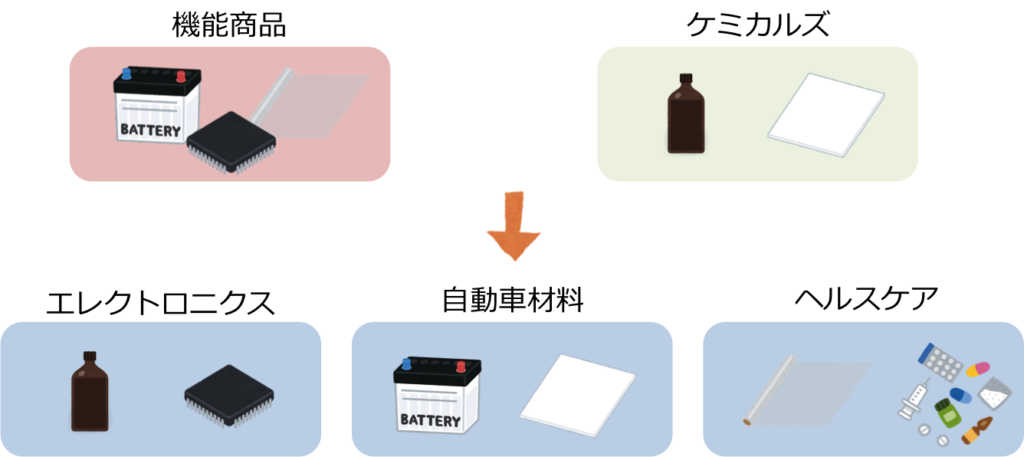

その内訳を見てみると基礎化学品を手がけるケミカルズ、機能フィルム等を扱う機能商品、ほか産業ガスやヘルスケア事業の4つのセグメントからなり、今期は好況な市況の追い風を受けた石化事業が利益を牽引しています。

三菱ケミカルHDは日本の化学メーカーとして最も大きく世界的にみても8位の規模を有しているのですが、三菱ケミカルHDが世界レベルの巨大企業へと成長した背景には持株会社制が挙げられます。

持株会社経営では親会社となる持株会社は経営に、子会社は事業に専念することになるのですが、持株会社経営を進める企業は他にも旭化成や花王が有名ですね。

三菱ケミカルHDの持株会社経営は、2005年に三菱化学と三菱ウェルファーマ(現田辺三菱製薬)が統合した際に導入されています。

その後も大陽日酸株式会社(現日本酸素HD)などを買収、化学系会社を統合するなどして、三菱ケミカル、田辺三菱製薬、生命科学インステイテュート、日本酸素HDの四つの事業会社からなる体制が構築されています。

三菱ケミカルHDはこれら事業会社の親会社として事業方針や資源配分を掲げていたのですが、2022年4月から持株会社経営に区切りをつけ、新事業体制へと移り変わっているのです。

加えて2023年度をめどに石化事業を切り離すなど、大胆な構造改革が推し進められているのです。

なぜ従来の拡大路線に区切りをつけて、分離や統合を進めるのでしょうか。

構造改革を進める背景

このような構造改革を進める要因は、急速な経営環境の変化にありました。

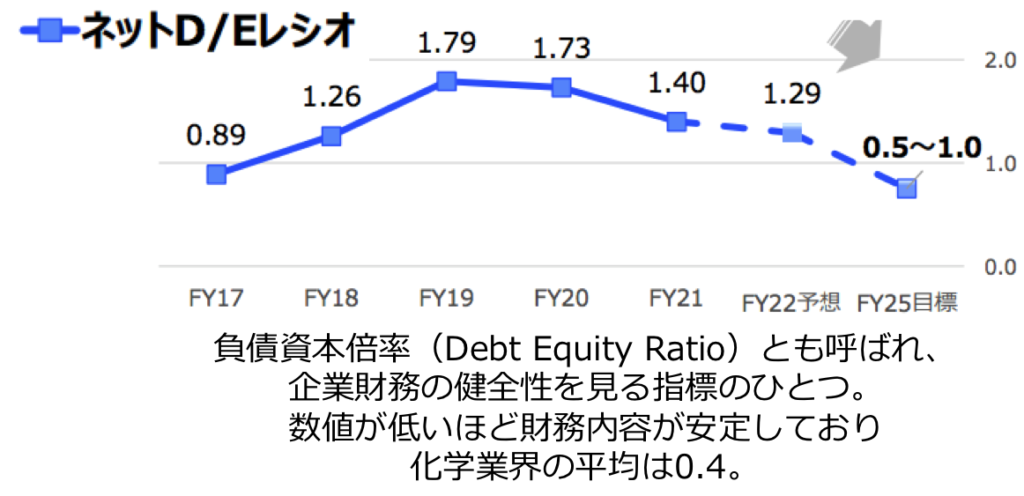

三菱ケミカルHDは買収や設備投資に3兆円を費やしましたが、利益成長には繋がらず負債ばかりが増えたとされており、実際にD/Eレシオ(負債比率)を見てみると、やや高い値で推移していることがわかります。

そこで2021年4月に就任したギルソン社長は会社を立て直すべく、同年12月に2025年までの新経営計画を発表、その計画において白羽の矢が立ったのが石化・炭素部門やホールディングス制だったのです。

三菱ケミカルの石油化学事業は、基礎化学品の生産やその誘導体であるポリマーなどを手がけ、炭素事業は鉄鋼等に使われるコークスなどを扱っています。

足元では好調な石化や炭素部門でしたが、長期的にみれば大きな成長は見込めないのに加え、いずれも製品の生産・消費過程で多量のCO2を排出するため、CNが求められる国際情勢とは相性が良くなかったのです。

環境貢献を前面に打ち出した成長戦略を掲げる三菱ケミカルHDからすると、今後も大きな成長が見込めず、二酸化炭素排出量の多いこれら事業は経営方針にそぐわないため切り離す判断をしたのでしょう。

他にも溶融繊維から撤退、アルミナ繊維事業も売却するなど採算の低い事業や成長性の低い事業を分離し、事業売却などにより約5000億円の負債を減らすとしています。

こうした事業の切り離しに加えてギルソン社長は社内の組織改革にも踏み込んでいるのですが、実は三菱ケミカルHDの課題として、M&Aで成長してきた組織の複雑さが挙げられるのです。

実際にギルソン社長は自社の課題について、オーガニックグロース(自社技術による成長)ができておらず、コスト構造も基準から外れている点や、持株会社経営では責任の所在が不明瞭になる点も課題にあげています。

というのも一般的に持株会社体制では事業会社ごとの管理業務が重複しコストがかさむ傾向にあるほか、子会社側から見ても、様々な取り決めにおいて子会社の一存で決定できないことが増えてしまいます。

そのため持株会社制では管理コストの増加や、スムーズに連携をとれずに経営が滞ってしまったりすることがあるのです。

このように巨大で複雑になった組織のスリム化を目的にギルソン社長はホールディングス制に区切りをつけ、社名も三菱ケミカルグループに改めることで名実ともに持株会社経営に終止符を打ったのです。

社名が変わり、どのように変化するのか

組織体制

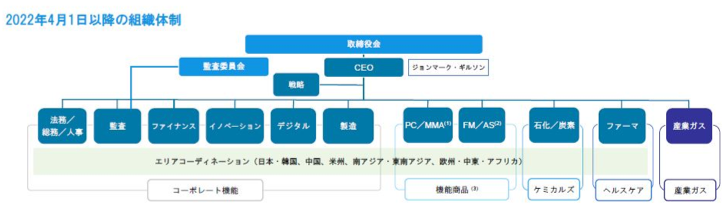

まず組織体制ですが、ギルソン社長は組織の単純化を目指し「ワンカンパニー、ワンマネジメントチーム」とする2段階の改革を実行に移すとしています。

先ほども触れましたがギルソン社長は自社の成長力が見劣りする原因として組織体制を挙げており、4月には新組織体制をスタートさせ、従来の持株会社が事業ごとに統合されています。

この組織改革において法務や財務、デジタル、研究開発などの機能をグローバルに統一、これまでバラバラであった基幹業務システムも一元化を進めるなど組織の合理化を進めるものとみられます。

また「マネジメントチームが、取締役会や株主に対しても100%の直接責任をもつ体制にする」と話す通り、これまでの持株会社経営において課題であった責任の所在も明確にしています。

この第一段階の改革で経営の足かせであった組織構造を正常化することでコスト削減を図るとともに、今年の後半には第二段の構造改革を進め、国際的に戦える組織へと変革させます。

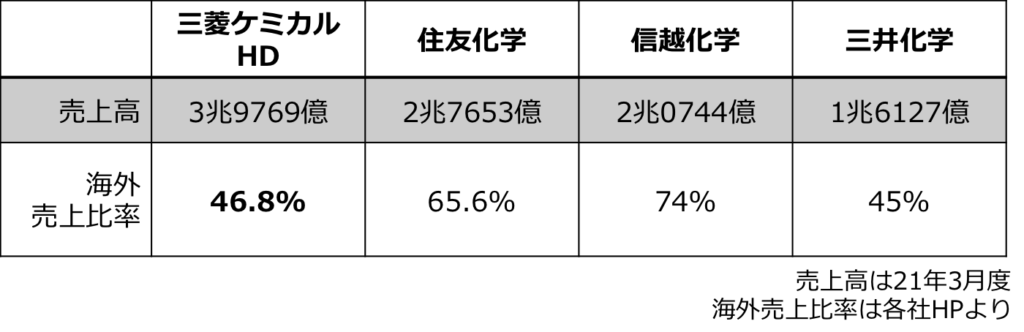

ギルソン社長が「売上収益が大きな会社であるにもかかわらず、グローバルに規模の経済を発揮できていない」と言及するように、三菱ケミカルHDの海外売上比率は46.8%と他社と比較して特別高いものではありません。

グローバル展開する上では会社の規模も重要なのですが、三菱ケミカルHDはその規模を活かしきれていないのです。

しかし裏を返せば海外での伸び代が大きいということであり、ギルソン社長は規模の経済を享受できる体制へ変革すべくグローバルに成長できるマーケット・ドリブンな組織へと改革しようとしているのです。

これまでの組織体制は製品別に四つのセグメントに分類されていたのですが、これをエレクトロニクス、自動車材料、ヘルスケアといった市場ごとにグループの製品を集約することで、技術やノウハウを世界で共有し、世界の大手顧客に売り込みます。

大胆な組織改革により弱点であった巨大で複雑な組織体制を武器に変え、世界顧客の開拓を目指します。

分離される石油化学部門

続いて分離される石油化学部門の運命についてです。

血も涙も無いような改革を進めるギルソン社長ですが石油化学部門を見放したわけではなく、採算が悪くとも基礎化学品を産出する石化事業は、経済安全保障から日本になくてはならない産業なのです。

そこで三菱ケミカルHDは2023年4月に石油化学と炭素事業の100%子会社を発足させ、ジョイントベンチャー形式を活用し同業との統合を模索するとしています。

ジョイントベンチャー形式は複数の企業が出資し新会社の運営を行うものであり、石化事業を完全に手放すのではなく、同業との連携で資本力を増し出口を探る方針のようです。

というのも海外メーカーが台頭している現在、日本の石化事業が国際的な競争力を強めるためには横の統合が不可欠であり、ギルソン社長は業界のリーダーとしてエチレンプラント含む石油化学の再編を進める計画のようです。

他業界の石油精製や鉄鋼ではすでに業界再編が進んでおり現在では数社に統合されていますが、基礎化学品を算出する石油化学事業も2-3社で十分とし、業界全体で再編を進めていくものと見られます。

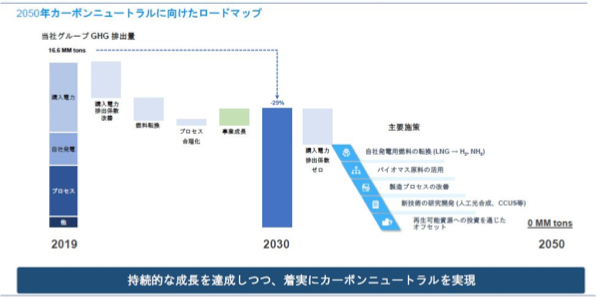

また石油化学事業のグリーン投資も進め、30年にはアンモニア燃料や非石化電源を活用しCO2排出量を削減、さらに50年にはグリーン水素を起点として石化製品を生産する新しい事業モデルへの転換を構想するなど、喫緊の課題であるカーボンニュートラルに則った事業へと転換して行きます。

なお三菱ケミカルHDは石化新会社への出資の比率はこだわらないとしているものの、海外資本の受け入れも検討範囲としており、どのように統合されていくのか目が離せませんね。

今後の成長戦略について

最後に今後の成長戦略についてです。

足元では好調であった石化・炭素を切り離すことで、売上は21年度の約4兆円から3兆円程度に減少することになります。

しかしギルソン社長は高機能材の成長がコモディティの減少分を十分に補えるとし、先に挙げた経営計画ではコア営業利益について21年度の2700億円から、25年には3500~3700億円と30%近い増益を掲げています。

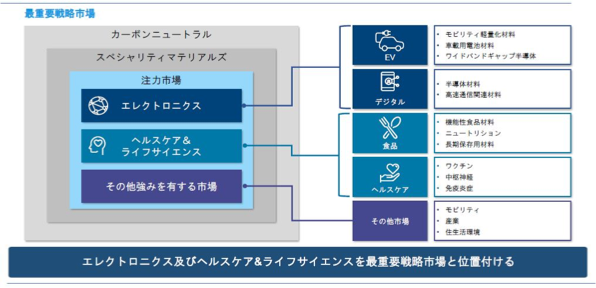

その利益成長の源泉とするのが、最重要戦略市場と位置付ける機能商品やヘルスケア分野です。

機能商品ではEV化による需要増を取り込み世界に生産拠点を持つLiB向け電解液を伸ばすほか、次世代電解液の開発や正極、負極材も視野に入れるなど電池材料も最重点にあげています。

機能商品では他にも半導体材としてエポキシ樹脂やウエハー洗浄剤、窒化ガリウム基盤など幅広く力を入れ、エレクトロニクス以外にも乳化剤のシュガーエステルや食品包装フィルムも成長を見込みます。

もう一つの重点領域であるヘルスケア分野については、21年度は新型コロナワクチン開発費がかさみ赤字だったものの、開発したワクチンはカナダで承認を取得し数百億円規模の売上を見込んでいます。

他にも米国で筋萎縮性側索硬化症(ALS)治療薬の承認を受けるなど、これまで国内が中心の製薬子会社であった田辺三菱製薬のグローバル展開を進めています。

なお石化や炭素事業は切り離しましたが、同じ素材事業でも世界シェア40%を占めるMMA(アクリルモノマー)や産業ガスについては良好に利益を重ねており、今後も投資を続けるようです。

このように基本的には社内の有力事業への戦略的投資に集中する戦略のようで、M &Aについては現在出資している炭素繊維関係でイタリア企業の買収などは進めることになるとしていますが、これまでの買収で膨らんだ有利子負債の返却を優先、D/Eレシオも0.5-1.0へ回復させるとしています。

従来のM &Aグロースではなく、三菱ケミカルHD独自の成長に期待しましょう。