Youtubeのコミュニティに寄せられたコメントをテーマに取り上げ、化学業界を見通してみる企画です。

水素自動車

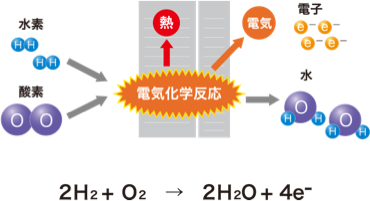

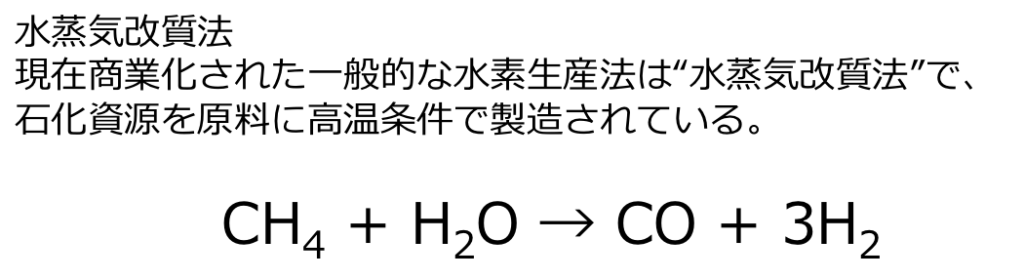

水素は原理的に燃やしてもCO2を排出しない次世代のエネルギーとして期待され、また水素と酸素を化学的に反応させることで電気が得られ、この発電システムは燃料電池と言われますね。

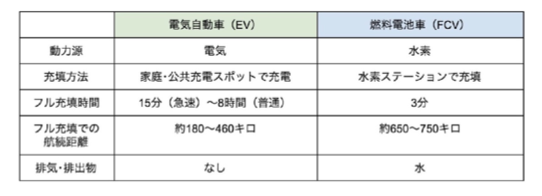

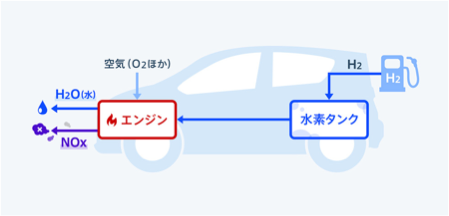

自動車関係でいえば、燃料電池を搭載し電気でモーターを回す水素燃料電池車(FCV)と、ガソリンの代わりに水素を燃焼させ運動エネルギーを得る内燃機関車である水素自動車の2種類が挙げられます。

基本構造はガソリンエンジンと同じなので、部品や技術を応用できる。空気を取り込みながら燃焼するため、空気中の窒素と酸素が結びつくことでNOx(ノックス)と呼ばれる窒素酸化物を排出する可能性がある。

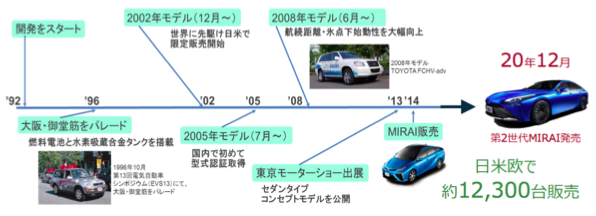

コメントでもあったように、トヨタはFCVとしてMIRAIを販売しているのに加えて、水素を燃焼させる水素自動車も市販化に向けて開発を進めているのです。

では水素自動車が普及した場合、化学業界にどのような影響を与えるのでしょうか。

いろいろと想定されますが、素材関係でいえば水素タンクに使われる炭素繊維などでしょうか。

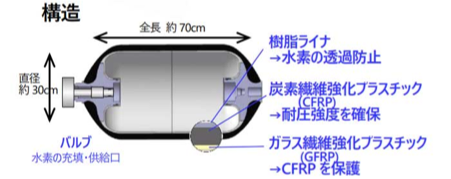

FCVや水素自動車では、高圧(約700気圧)に圧縮することで効率的に気体の水素を自動車に搭載するため、高圧となる水素タンクには耐性・信頼性の高い材料が求められ、化学メーカーがその素材を提供しているのです。

このため、タンク本体は金属材料ではなく、樹脂材料が最適のよう(出典)

例えばMIRAIの水素タンクの内層にはUBEのナイロン樹脂が使用されているようで、外層には日本勢のシェアが高い炭素繊維強化プラスチックが使用されています。

炭素繊維首位である東レの日覺社長は、「50年には世の中のエネルギーの50%が水素になる」とみて、19年に1000トン規模の水素回り炭素繊維需要が、25年には2万3000トン以上になると予想しています。

なお前提となるFCVや水素自動車の普及においては水素ステーションの普及や取得・保有コストの問題解決、加えて現状の水素は石化由来であるため、CO2フリー水素の製造実証・低コスト化が欠かせません。

そこで旭化成は長年かけて培ってきた食塩電解の技術をベースにアルカリ水電解システムを開発、再生可能エネルギーを用いてグリーン水素を製造する国内最大級のアルカリ水電解装置の実証実験を福島県で進めています。

このような企業による技術開発や需要の創出により、水素自動車もトラックなどの商用車で導入が期待されておりますが、現状は政府の支援が必要な段階であり、BEVとの住み分けも含め動向を注視していく必要がありますね

石油元売のケミカルシフト

こちらについては資本の壁などがあるものの、じわじわ化学業界との融合が進むのではないかと思います。

石油元売は原油の精製や販売を行う会社のことで、ENEOSや出光興産、コスモ石油などが挙げられ、化学業界においても石油化学製品の原料となるナフサを化学メーカーに供給していたりします。

このように石油元売は化学産業において川上に位置し、川下の企業ともつながりがあるのですが、2022年に出光興産は山口製油所を停止、エネオスも和歌山製油所の閉鎖を打ち出しているのです。

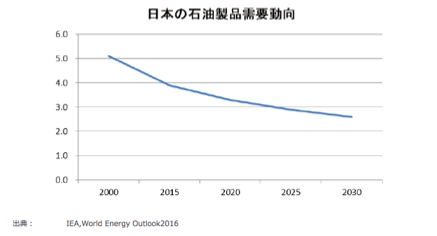

というのも人口減少や自動車の電動化、環境対応強化などにより国内の石油需要は年率2-3%で減少するとされており、これは2040年ごろには半減するペースで原油処理能力の削減は業界の課題となっています。

縮小する市場に、さらにCNを目指す時代の動きも合わさり、石油元売り各社はこうした大きな変革に対応すべく、水素や合成燃料といった次世代エネルギー、CCS(CO2回収)など新事業にも挑戦しています。

そうした取り組みのひとつがケミカルシフトで、ナフサをはじめとしたダウンフローの高付加価値化を目指し、化学知識という共通した基盤を持ち、市場も成長しているスペシャリティ化学製品に重点をシフトしているのです。

大きな動きでいえば、2022年にエネオスは合成ゴムなどを手がけるJSRのエラストマー事業を買収、機能材料については、豊富な資金力を武器に積極的にM&Aも実行していくとみられます。

また石油元売の強みである、コンビナート単位での化学メーカーとの新たな連携も進むと考えられ、鹿島地区ではENEOSと三菱ケミカルGが連携して、廃棄プラスチックのケミカルリサイクルに挑戦しています。

他にも日本触媒らとバイオ原料を用いたエチレン誘導品や凸版印刷と古紙由来バイオエタノール事業などが公表され、石油元売の強みである一次エネルギーやコンビナートの知見を活かし、化学企業との連携が進むのではないかと考えられますね。

半導体材料メーカー

まず半導体企業の業績ですが、私も中長期的に、先端材料に強みを持つ企業を中心に成長していくと思います。

半導体はその特殊な性質から電気の流れを制御することができ、回路を設計することで電化製品の頭脳として使用されます。

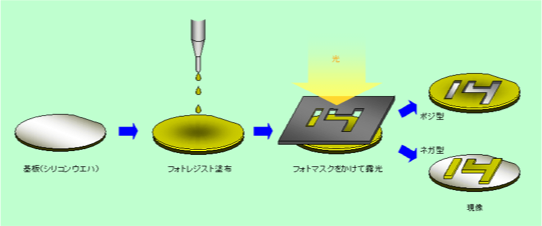

半導体の生産プロセスには多くの化学製品が使われており、素材であるシリコンインゴットやリンを始め、回路形成に使うフォトマスクやフォトレジスト、半導体薬液や封止剤などさまざまです。

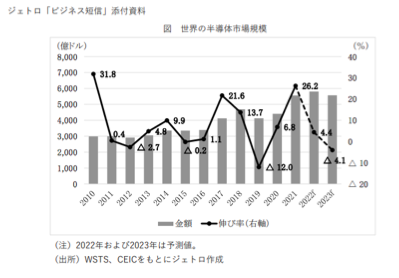

そしてコメントでも指摘のあったように国際競争力の鍵となる次世代半導体の開発を産官学で目指す新企業ラピダスが発足、DXの進展に各国の半導体産業の囲い込みもあり、足元の停滞に対して半導体大手の増産計画は旺盛なようです。

では化学業界にはどのような影響が考えられるでしょうか。

最先端の生産設備が増えるという点に関しては、先端材料に強みを持つ日本の化学メーカーにとって追い風と言え、化学メーカー各社も半導体材料の投資を打ち出しており、中長期的な成長が期待できると考えています。

ただ足元では半導体に使用される化学製品も昨年の後半から需要が弱まっていましたが、2023年に関しては、スマホやPCといった最終製品の需要軟化も年後半にかけて回復基調とみられますので、半導体材料を扱うメーカーの業績は年後半にかけての回復を期待しています。

日油とレゾナック

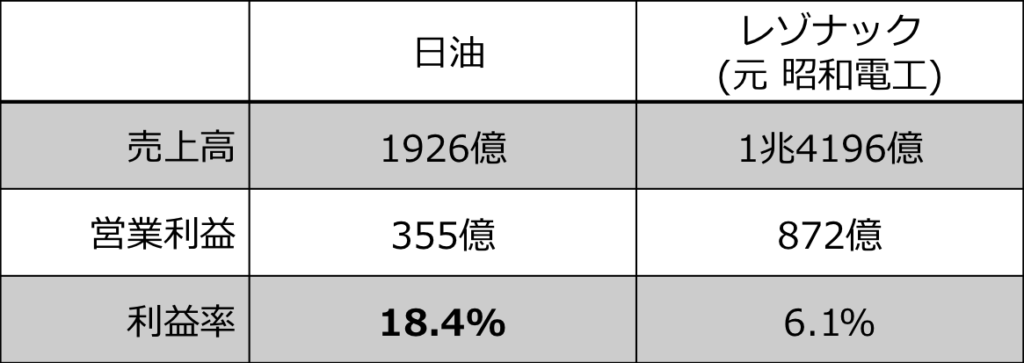

日油もレゾナック(元 昭和電工)も成長が期待される企業ですが、その置かれる状況は異なります。

日油とレゾナックの前期決算を見てみますと、営業利益率18%と稼ぐ効率の高い日油に対して、レゾナックは日立化成を買収したことで1兆円超えの大企業となっています。

日油

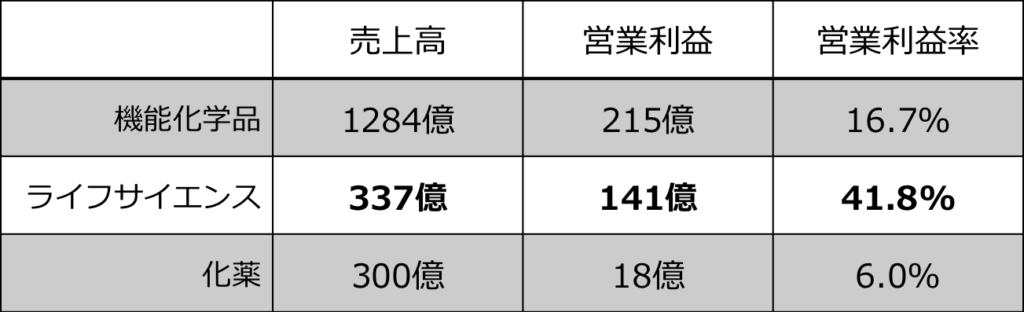

まず日油についてですが、コメントでもあるようにDDS原料で好調なライフサイエンスが利益を牽引しています。

DDSは薬物を体内の目的箇所へ効率的に届けるシステムで、日油は薬物を保護するPEG誘導体などで高い市場シェアを持ち、近年のワクチン需要の急速な立ち上がりを受け、日油のDDS素材も市場成長率を上回る規模で拡大しました。

今後も核酸医薬やmRNA医薬といった新たな治療手段の台頭に合わせて、DDS市場も成長が期待されており、旭化成や日本触媒、カネカといった企業の参入が相次ぐも日油が先行者利益を獲得していくのではないかと思われます。

なおコメントにあった化薬事業は珍しい防衛・宇宙関連事業であり、この辺りはあまり情報がないため動向は読みにくいものの、確かに防衛費の積み増しにより化薬事業も上向く可能性があり、目の付け所が非常にシャープですね。

レゾナック

続いてレゾナック(元 昭和電工)ですが、2020年に日立化成を買収して以降構造改革を進めています。

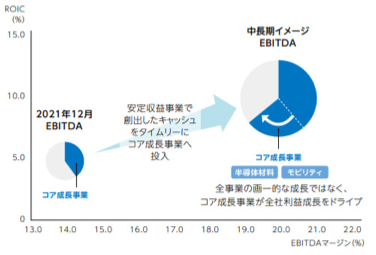

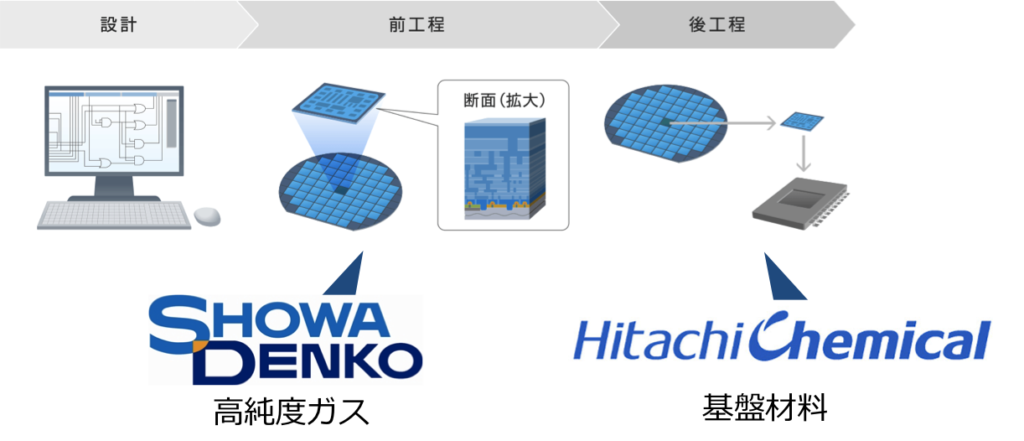

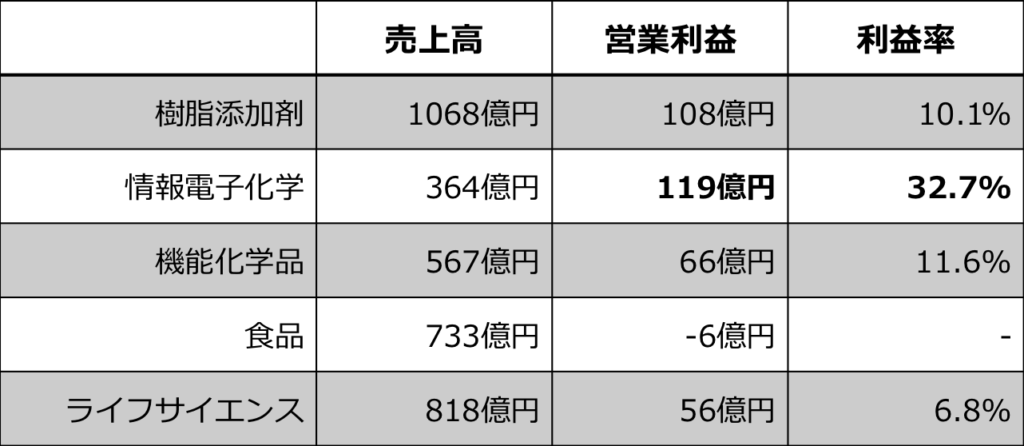

レゾナックは総合化学の中では半導体・電子材料に強みを持つ会社であり、もともと昭和電工の得意とした高純度ガスといった川上領域の半導体材料に加えて

対して営業キャッシュフローの多くを半導体材料といったコア成長事業に投じるとしています。

こうした改革の成果が現れるのは数年後になるかと思われますが、一連の事業整理で盤石な経営基盤が整うと期待されます。

したがって日油は堅調に、レゾナックは今後数年かけて成長していくような印象でしょうか。

ADEKAと日本パーカライジング

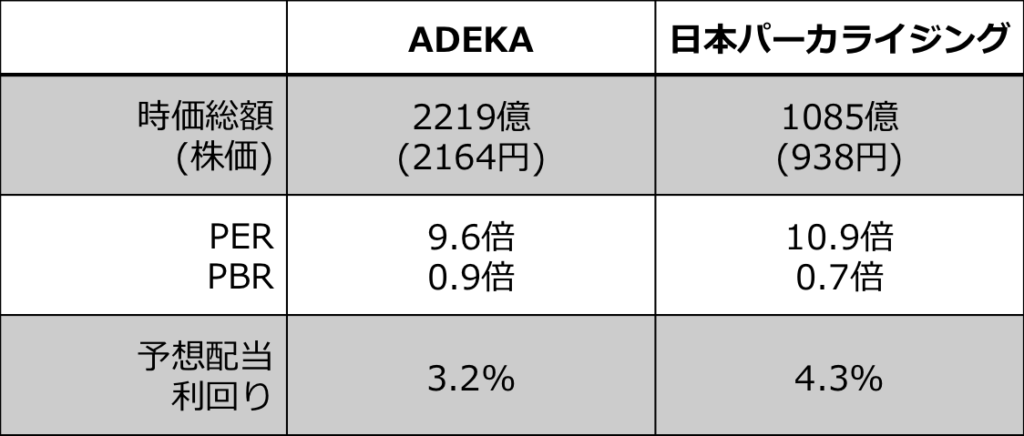

今回は代表してADEKAと日本パーカライジングの2社を取り上げたいと思いますが、自動車の動向が成長性に影響を与えると考えられます。

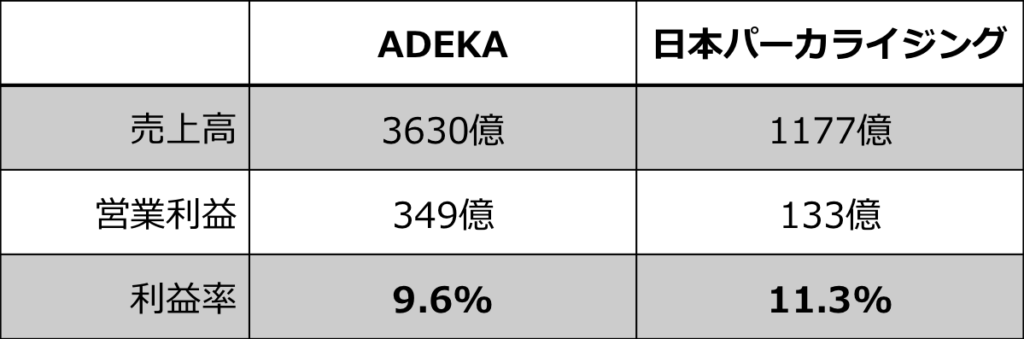

まず前期決算を見てみると、売上高はADEKAが3630億、日本パーカライジングは1177億円、そして利益率が10%前後となっており、両社ともに中堅規模の高利益率な企業であることが伺えますね。

特に日本パーカライジングは昨年の増配によって、配当利回りが高くなった銘柄としても知られています。

なお両社で業務内容は全く異なるものの、自動車関係でシェアトップ製品を持つという共通点があり、ADEKAは樹脂添加剤などに強みを持ち、エンジンオイル向け潤滑油添加剤で新車採用率驚異の100%、日本パーカライジングも金属表面処理で国内首位、自動車向けで60%のシェアを有していると見られます。

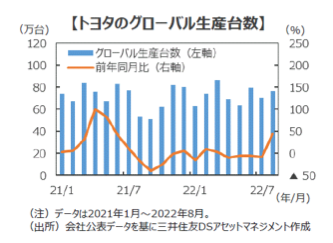

したがって半導体不足の緩和により、これまで減産が続いた自動車の生産台数が回復に転じれば、両社の事業にとってプラスに働くことが期待されます。

一方で長期的に見た場合、電気自動車の普及が両社の自動車関連事業にマイナスの影響を与える可能性があるのです。

というのも電気自動車はモーターを動力源とするため、従来のガソリン車のようにエンジンは搭載しないのに加えて、部品数は3万から2万に減少、軽量化のために樹脂やアルミの採用も増加する可能性があります。

したがってもし電気自動車が普及すれば、ADEKAのエンジンオイル添加剤は需要減少を免れず、日本パーカライジングにとっても主力の自動車分野がマイナス方向に転じるかもしれません。

とはいえADEKAは多角化した事業領域を有し、すでに電子材料で主力商品が拡大しており、日本パーカライジングもむしろ電気自動車を成長の原動力にするとしています。

自動車分野は100年に一度の転換期とも言われますので、この辺りはまた動向を取り上げたいと思います。

DICと信越化学工業

DIC

まずDICですが、脱インキがテーマではないでしょうか。

DICは印刷インキを主力製品とする化学メーカーであり、2021年の売上は8554億円と1兆円に迫る勢いで、主力とする印刷インキではなんと世界首位、4分の1に近いシェアを誇っています。

そんなDICの予想展開事業は、印刷インキ以外になるのではないかと思われます。

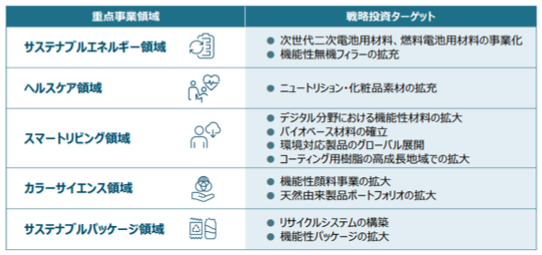

グリーン、デジタル、QOL社会をターゲットに上記5つの重点領域を定めています。

具体的にはリチウムイオン電池をターゲットに電極材料やバインダー樹脂の事業化を急いでおり、また微細藻類から得られるアミノ酸などを、機能性食品や化粧品素材として展開していくとみられます。

最近だとエフピコと共同で食品トレーのケミカルリサイクルも進めるなど、社会の要請を捉えた成長領域での飛躍を狙っており、現在はその技術力が問われる段階とみられますね。

信越化学工業

続いてみんな大好き信越化学ですが、この企業はもうよく分からなくなってきました。

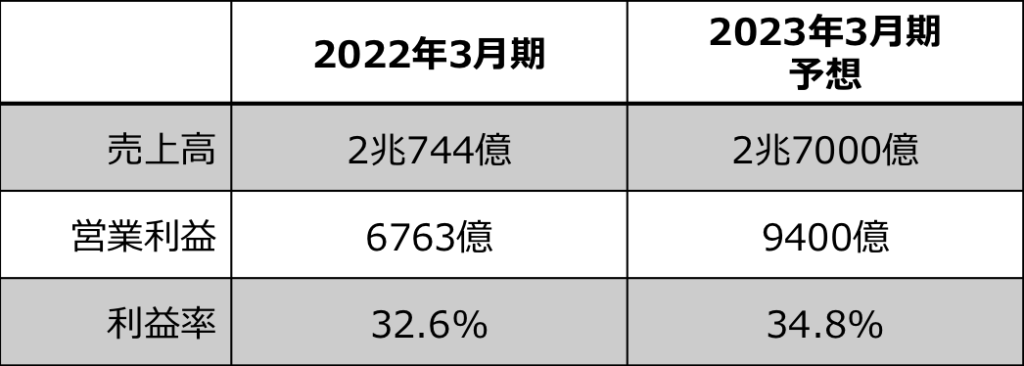

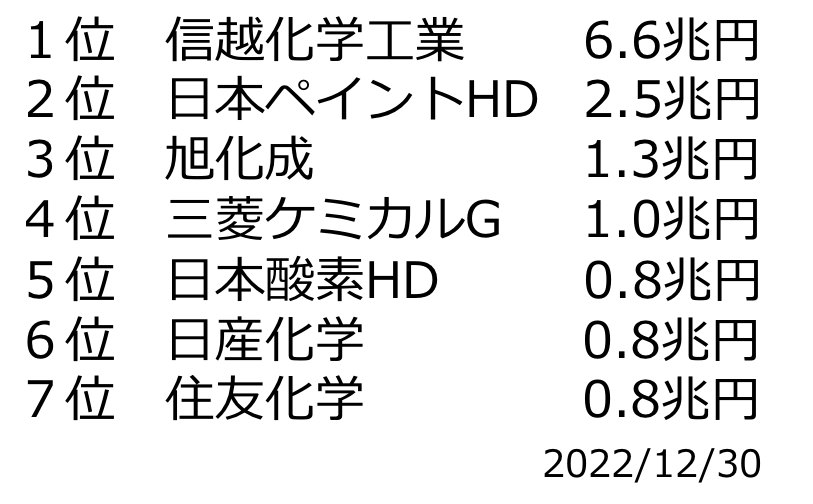

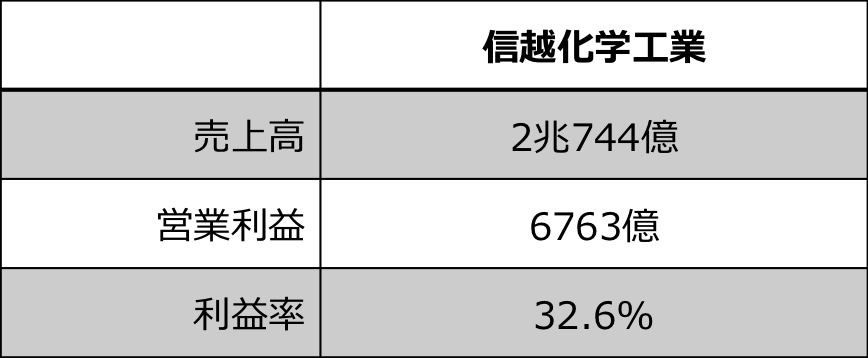

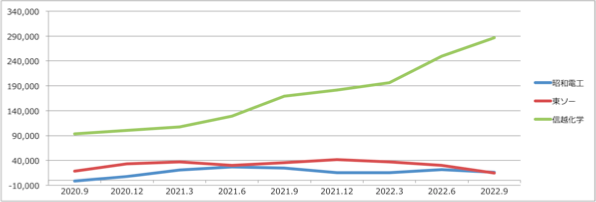

2022年3月期決算では売上高2兆円以上の規模で、30%を超える営業利益率を叩き出すオバケ会社であり、化学業界で時価総額を比較してみても、2位以下を引き離す圧倒的な首位となっています。

そんな信越化学の主力事業である半導体シリコンと塩化ビニル樹脂は、ともに世界首位のシェアを誇っており、原料からの一貫製造体制をはじめとする徹底した生産の合理化や、品質の追求が信越化学の強みです。

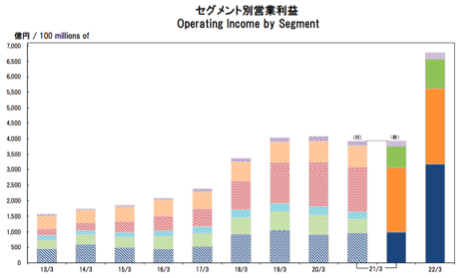

特に昨年は半導体バブルや、好調なアメリカの住宅市場を背景に営業利益が劇的に伸びていることが分かります。

しかし2022年後半には半導体市場にも低迷がみられ、塩ビも原燃料の高騰や市況の下落に見舞われた結果、半導体材料を手がける昭和電工や塩ビを扱う東ソーにて、2022年後半には収益の悪化が見られているのです。

信越が主戦場とする米国は住宅着工件数が以前高水準なため、塩ビ市況もアジアの2倍程度を維持しているようで、シリコンウエハーも企業のDXやEV向けなどで強い引き合いが続いているとしています。

さすがの信越化学も前期の好業績は持続しないと見ていたのですが、今期も過去最高業績を見込んでおり、来期はいいかげん落ち込むかと思うのですが、常識が通用しない会社なだけに何ともいえないですね。