今回は趣向を変えて、欧州化学を解説します。

最近ではドイツが名目GDPで日本を抜くなど、調子が良いのかと思わせるニュースもありました。

しかし実際のところ、ここ数年の欧州化学業界はボコボコであり、先行きも不透明です。

そしてこれは他人事ではなく、今の日系企業にも通ずるところがあります。

欧州の抱える課題や、先行きについても解説します。

欧州の化学メーカー

まずは欧州化学業界の特徴について。

欧州の化学メーカーと聞いて、みなさまどこを思い浮かべますでしょうか。

日本で活動している企業であれば、ドイツのBASFやcovestro、フランスのエア・リキードにArkemaなどなど、

化学業界にお勤めの方なら、おなじみの企業も多いのではないでしょうか。

本国の意向が強いとは思うのですが、容赦のない製品の廃番や値上げなどで、困らされる時もありますね。

話を戻して、化学の分野は日本企業が得意としていますが、実は欧州も負けておらず、

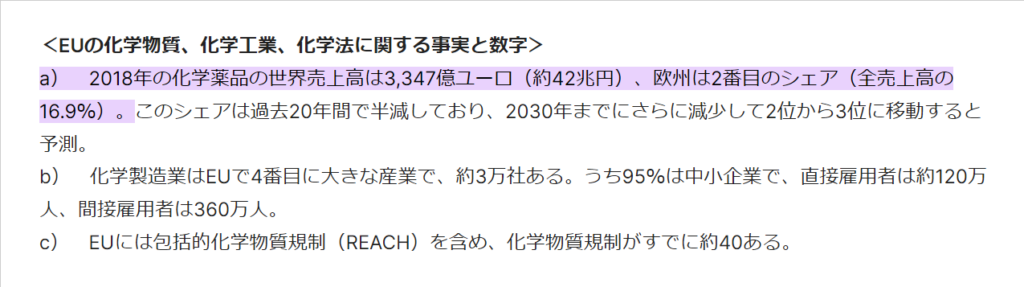

そもそも化学産業発祥の地は欧州、欧州連合(EU)でみれば、化学品市場は中国に次ぐ規模があります。

世界の化学メーカーの売上高ランキングを見ても、ドイツのBASFが首位で、その規模は10兆円を超えています。

日本の総合化学メーカー5社の合計と同じくらいの規模があり、なかなか規格外ですね。

| 企業名 | 売上高(billion) |

| 1. BASF(独) | $92.0 |

| 2. Sinopec(中) | $66.9 |

| 3. Dow(米) | $56.9 |

| 4. SABIC(サウジ) | $48.8 |

| 5. ExxonMobil(米) | $47.5 |

| 6. INEOS(英) | $41.2 |

| 7. Formosa Plastics Corporation(台) | $40.2 |

| 8. LG Chem(韓) | $40.2 |

| 9. LyondellBasell(蘭) | $39.5 |

| 10. PetroChina International(中) | $38.3 |

ほかにもイギリスのINEOS、オランダに本社を置くLyondellBasellと欧州企業が名を連ね、

日系企業では三菱ケミカルグループが14位にランクインしていました。

欧米と比較して、日本メーカーの企業規模が見劣りする点は常々指摘されてきましたが、

実は規模感だけではなく、その中身の差も大きいのです。

続いては、その中身や成り立ちを解説します。

再編が進んでいる

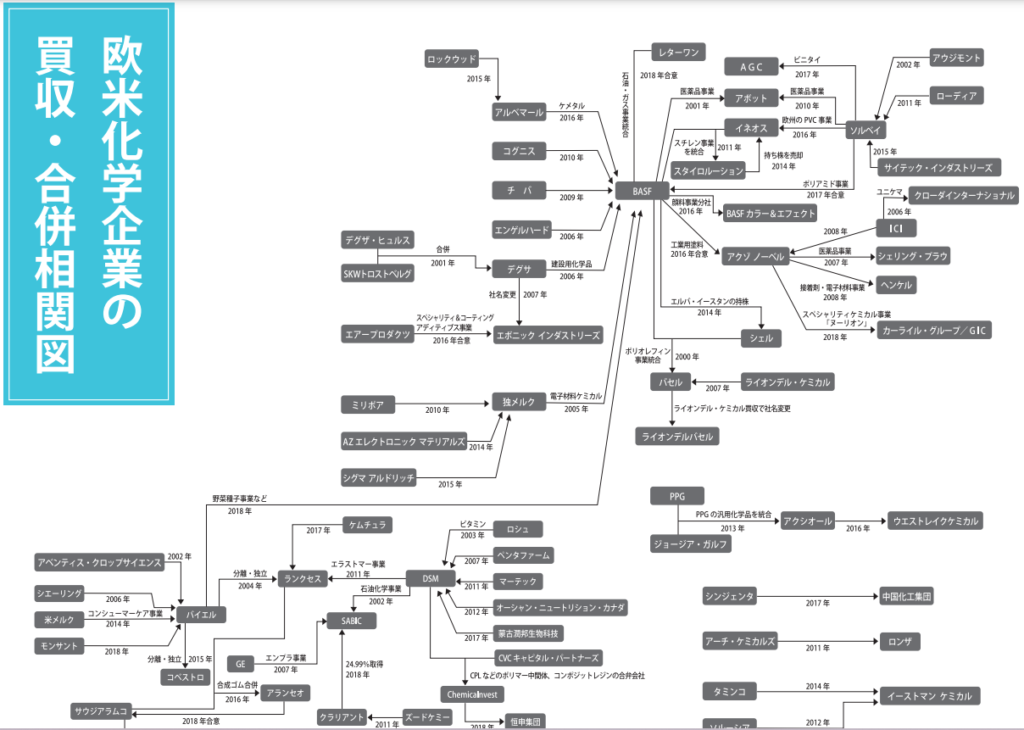

欧州化学の特徴は、事業統廃合により、大胆なポートフォリオ再編が進んでいる点です。

もともと欧州の大手化学メーカーも、日本の総合化学と同様に石油化学、機能性化学に医薬と、多角的に事業を展開していました。

しかし潮目が変わり始めたのが2000年代。

安価な資源や人口ボーナスを背景に、新興国の化学メーカーが台頭してきたのです。

欧州は化学産業の歴史こそありますが、北米や中東、また中国のように資源には恵まれていません。

したがってコスト勝負の基礎化学品において、欧州勢は必ずしも競争優位性があるわけではなく、

収益が悪化した汎用石化事業を縮小・分離するなど、事業選別が進んできました。

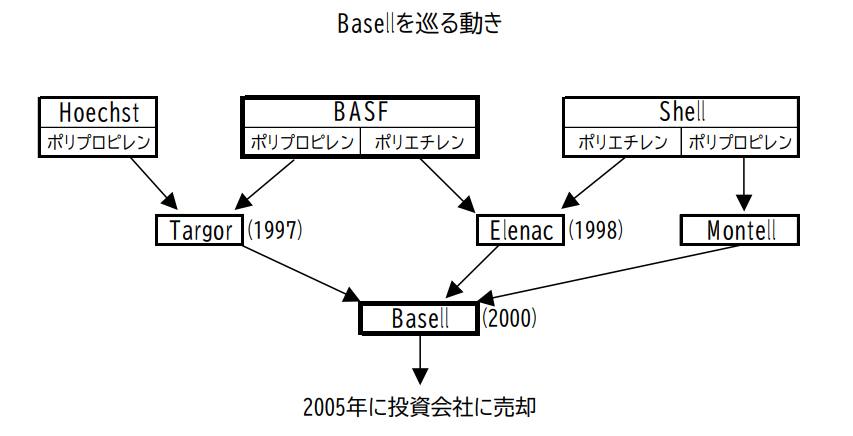

例えばBASFは、蘭Shellと組んで汎用石化事業のポリオレフィンを集約、石化専業のBasellとしてスピンオフしました。

世界有数の規模となったBasellは、事業再編の成功例として挙げられることもありますが、その後BASFはBasellを売却しています。

BASFはその後も、汎用石化事業や投資リスクが膨らむ医薬も含め、なんと160億ユーロの事業を売却、

そして触媒や添加剤など機能性化学で140億ユーロにもおよぶ買収を実施、

売上の2-3割に相当するポートフォリオの入れ替えを進め、石化と製薬から、事業の重心を機能性化学へシフトしたのです。

さながら箱は変わらずもメンバーが入れ替わっていく、アイドルグループを思わせる転換ですが、

汎用品や製薬ビジネスで課題を抱える点は、今の日本の化学メーカーと通ずるものがありますね。

BASFのほかにも、フランスのArkemaやドイツBayer、Evonikも同様に、

自社の強みが活かせる分野へ集中し、機能性化学への転換を進めています。

欧米化学企業は相関図にするとこんな感じらしく、こちらは京都水族館のペンギン相関図を思わせる複雑さです。

やはり欧米のメーカーは企業価値向上への意識が強く、明確な事業戦略の元、M&Aやリストラなども戦略的に実行していますね。

なお、こうした汎用品における切り離しの裏で誕生したのが、メガ石化企業です。

先ほどBASFから売り払われたBasellですが、その後米Lyondell Chemicalを買収し、LyondellBasellへと社名を変更しました。

LyondellBasellは汎用品を得意としており、その特徴は世界9位を誇る規模の経済。

基礎化学品は利益率こそ高くないものの、一定の利益やキャッシュフローを生み出しており、

LyondellBasellは規模の経済を追求することで高い生産効率を実現、企業価値を高めているのです。

似たような企業に英INEOSが挙げられますが、こちらも統合などを経て世界6位の規模を有しています。

このように、欧州化学メーカーにおける再編の方向性は、大きく二分化されていることがうかがえます。

一つはBASFやArkemaのような、機能性化学へのシフト。

機能性化学は利益率が高く市場成長も見込めるものの、勝ち抜くには相応の投資を続ける必要があります。

そこで機能性化学に事業を絞り、投資効率を高めることで、効果的に高収益と成長を確保しようとしているのです。

逆に汎用品で規模を拡大を進めたのが、LyondellBasellやINEOS。

投資は抑制しつつ、規模のメリットを享受することで、安定したキャッシュの創出を目指しています。

なお機能性化学の比率を高めているBASFですが、

フェアブントと呼ばれる統合生産拠点を強みに、汎用石化事業も手元に残しています。

原料からの一貫製造体制により、コストや技術面で優位性を発揮していたのですが、

現在はこれが火種になっている面もあり、ここは後ほど解説します。

さて、ひるがえって今の日本企業を見てみると、

欧州企業と同様に、石化事業の収益悪化や製薬リスクといった課題に直面しています。

日本企業で欧米と同じような再編ができるかと言われれば、難しい問題ですし、

欧米での再編がすべて成功しているわけでもありません。

ただレゾナックは機能性化学メーカーへの転換を掲げ、石化事業の切り離しを公表、

三井化学らを中心とした石化連合など、全体最適を見据えた再編の兆しも見え始めています。

再編が進む欧州化学のビジネスモデルは、今後の日本企業に示唆を与えてくれますね。

足元では不況

さて、そんな欧州化学企業ですが、足元ではえらいことになっています。

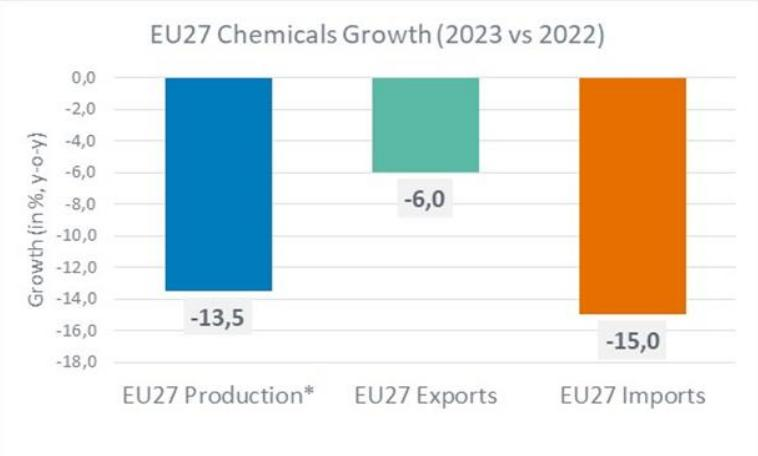

欧州の化学品生産は2022年が前年比-6.3%減、2023年はさらに悪化して-7.6%減の見通しと、2年連続で減少

2000年代は30%あった世界シェアも、今や14%と半減しており、存在感の低下も指摘されています。

再編を進めたのに、いったいなぜ苦しいのか。

欧州ではインフレにより耐久消費財の需要が低迷、金利上昇による建設業界の落ち込みなども挙げられますが、

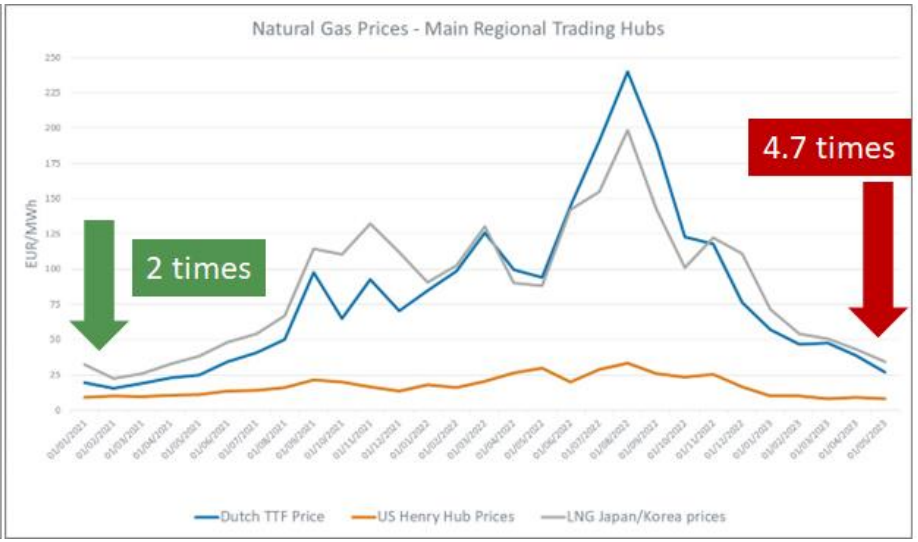

大きな要因はウクライナ危機に端を発したエネルギー価格の高騰です。

欧州の天然ガス消費量のうち3割程度はロシアからの輸入に頼っており、パイプラインを通じて輸出されていました。

しかしエネルギー資源の供給不安から価格が高騰、ピークよりは落ち着いていますが、依然として高止まりの状況です。

そしてこうしたエネルギー価格の高騰を色濃く受けるのが基礎化学品。

基礎化学品はエネルギー多消費型産業とも言われるのですが、原料価格もエネルギー価格も高い欧州は、生産コストが爆増しています。

したがってコスト勝負の基礎化学品で、欧州は国際的な競争力を失っており

売り上げの3分の1を稼いでいた輸出が鈍化、基礎化学品を中心にむしろ中国品の流入が増えているようです。

このように汎用品を中心に事業環境が厳しすぎる欧州ですが、

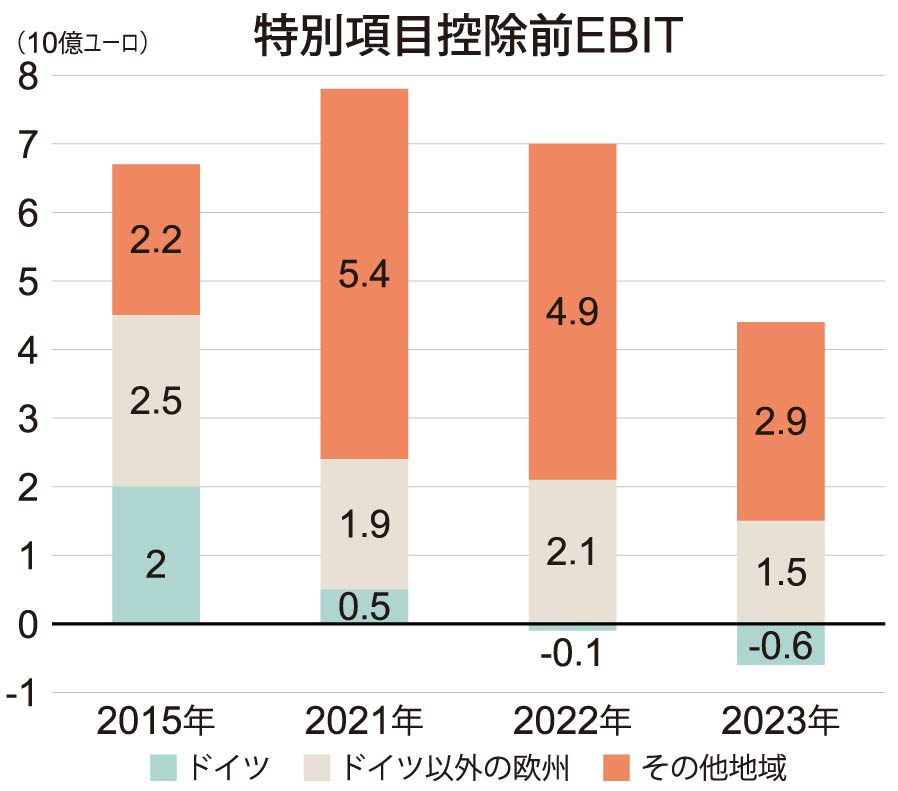

なかでも苦しい状況なのが、化学品の主要産出国であるドイツ。

例えばドイツBASFグループの売上高は、前年比21%減の689億ユーロ、

利益面では45%減の38億ユーロと、大幅な減収減益に着地しているのです。

グローバルに展開するBASFの、いったいどこが足を引っ張ったかと言えば、

なんと本拠地のドイツであり、2年連続の赤字となっています。

その震源地は、先ほど少し触れた統合生産拠点。

BASFはドイツのルートヴィヒスハーフェンに、石化を営む統合生産拠点を有していますが、

ここでは天然ガスを大量に消費しており、昨今の価格高騰が直撃したものとみられます。

ドイツ以外の地域では黒字を確保しているので、ドイツの事業環境の悪さがうかがえますね。

BASFではコスト削減を図るとしているものの、この不況は一時的なものではなく、

構造的なものと考えており、統合生産拠点の長期的な位置づけも見直すとしています。

今後の欧州

エネルギー高騰にインフレ、高金利と、長く厳しい冬を迎えた欧州でしたが、今後はどうでしょうか。

昨年末から化学品の生産が上向き始めているようで、24年は復活の兆しはあるものの、

高い金利が建設業を圧迫することなどから、回復は限定的との見方が強いようです。

長期的にみても、欧州でのコスト高が今後も続くようであれば、

赤字事業の停止やリストラ、そして海外へ投資をシフトする動きは継続するものとみられます。

そして欧州での生産能力の削減が続けば、産業の空洞化を招き、

基礎化学品を海外へ依存するなど、経済安全保障上のリスクも高まります。

今後の欧州市場を活発にするには、戦略的な脱炭素製品の拡大に加え、

欧州での、魅力的な投資環境の構築も必要ではないでしょうか。

というのも、EUは規制だらけで、企業にとっては面倒な経済圏。

複雑な規制がコスト高につながっている面もあるとみられます。

持続可能社会の達成のためには、企業の競争力維持が不可欠ですので、

欧州化学メーカーが今後どのようなかじ取りを進めるか、注目しましょう。