東ソーは2022年8月に3カ年の新経営計画を公表しました。

脱炭素や原燃料価格の高騰など向かい風の状況下、東ソーは質的成長を掲げています。

新経営計画のキーワードは成長と脱炭素の両立。今回は東ソーの新経営計画を解説したいと思います。

東ソーの事業について

今回は東ソーの新経営計画について解説します。

まず東ソーについてですが、1935年に山口県で東洋曹達工業として創業した大手総合化学メーカーの一角であり、苛性ソーダや塩化ビニル樹脂といったコモディティからバイオサイエンス関係の機能性製品まで幅広く扱っています。

そんな東ソーの特徴は名前にもなるソーダ工業です。

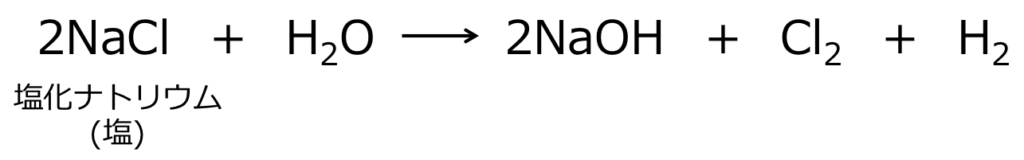

ソーダ工業といっても炭酸を扱っているわけではなく、塩化ナトリウムの電気分解により生じる水酸化ナトリウム(苛性ソーダ)や塩素、水素などを製造しているのです。

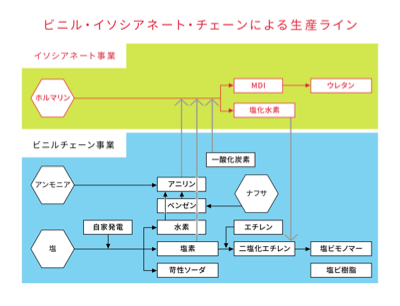

東ソーは国内最大級の電解設備を有しており水酸化ナトリウムでは国内トップシェアを誇るのですが、東ソーの強みはここから生み出されるビニル・イソシアネートチェーンにもあります。

先ほどの塩化ナトリウムの電気分解では水酸化ナトリウムの他に塩素や水素が得られるのですが、東ソーはこれらを原料に塩化ビニル樹脂やウレタンやその原料のイソシアネートまで製造しているのです。

東ソーは国内最大規模の電解設備を用いてこうした水酸化ナトリウム、塩ビ、ウレタン原料などを一体運営し、製品・原料の完全一貫体制を確立することで生産効率を最大化しており、石油化学、機能商品、エンジニアリングといった事業の中でもこれら含むクロルアルカリは東ソーの主力事業なのです。

東ソーの強みとは

ではそんな東ソーの業績を見てみましょう。

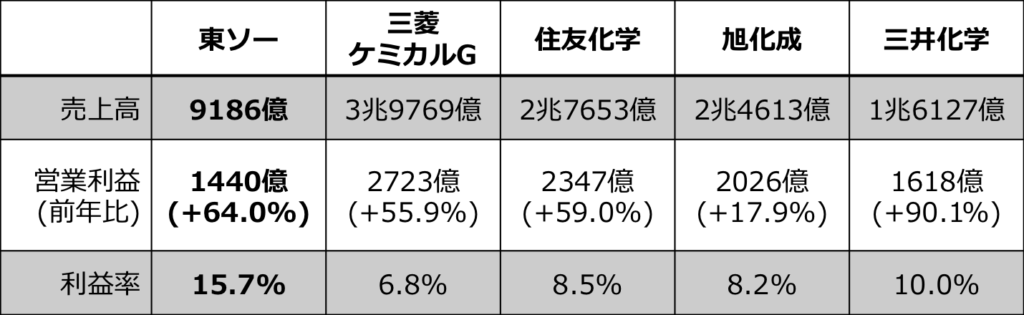

2022年3月期の決算では売上高は9000億円、営業利益1440億円で利益率15.7%と他の総合化学と比較して規模では劣るものの、利益率が非常に高い点が特徴なのです。

なぜ東ソーは総合化学メーカーの中でも利益率に優れているのでしょうか。

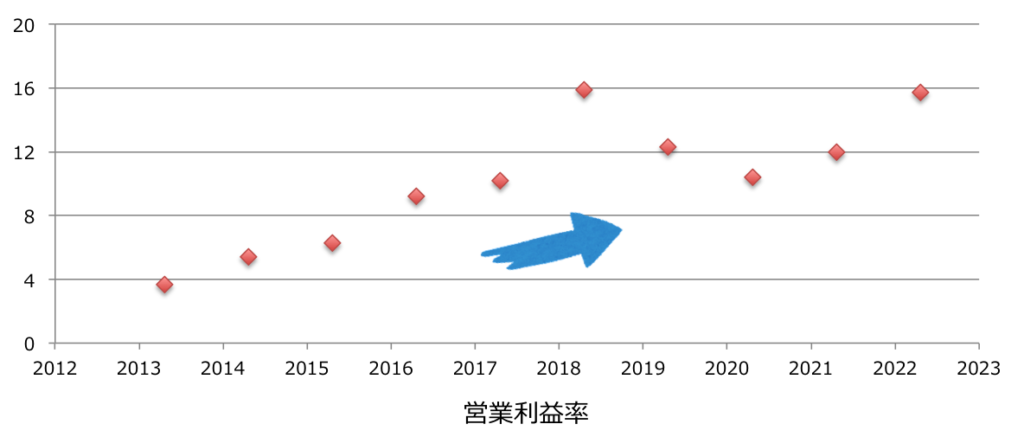

ここ10年の東ソーの営業利益率の推移を見てみると2020年前後はコロナ禍等で落ち込んでいますが、2013年から2022年にかけて右肩上がりで成長していることが分かります。

実はこれこそが東ソーの強みであるハイブリッド経営の成果なのです。

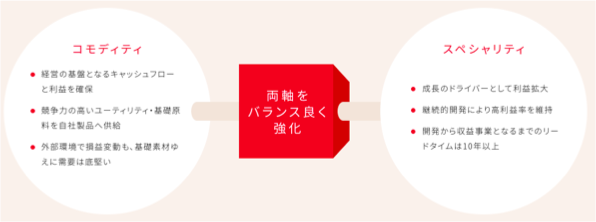

ハイブリッド経営では東ソーが得意とする塩ビ等のコモディティで稼いだお金を、付加価値の高いスペシャリティ事業への成長投資へ振り分けるというものです。

コモディティは基礎素材ゆえに底堅い需要が見込めるものの市況変動を受けやすく不況時は利益率が下がる傾向にあるため、収益をコモディティに依存しては安定した成長は見込めず、国内においては市場の拡大も期待できません。

一方でスペシャリティは高い利益率が期待される上に市況の変動にも強いのですが、研究開発には時間とお金がかかる上、事業化せずに頓挫するリスクも含んでいるのです。

そこで東ソーはコモディティでキャッシュを稼ぎ、スペシャリティへの成長投資を行うハイブリッド経営により高付加価値製品のラインナップを拡充、高利益率なポートフォリオを構築したのです。

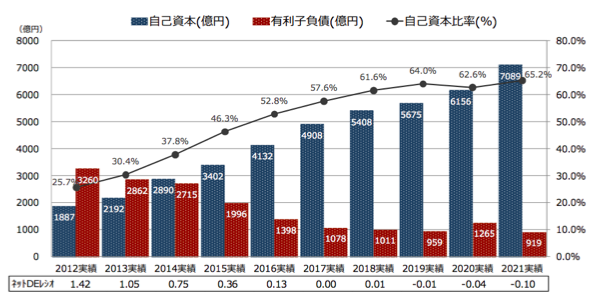

これにより2012年には25%と低めであった自己資本比率も昨年実績は65%と極めて健全化しており、ネットDEレシオもマイナスとなるなど実質無借金経営となっているのです。

このように見事生まれ変わりに成功した東ソーですが、今後はどのように成長していくのでしょうか。

東ソーの掲げる経営計画から読み解いていきましょう。

東ソーの経営計画について

前経営計画

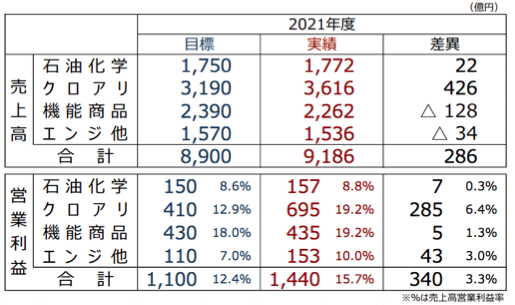

東ソーは3年ごとに中期経営計画を策定しているのですが、18~21年にかけて策定した前経営計画では売上高、ROEといった業績目標をいずれも達成しており、営業利益については目標値を大きく超えているのです。

業績の内訳を見てみると、中国での環境規制や米国自然災害などの影響で市況が高騰したクロルアルカリ事業が牽引しており、売上高、営業利益ともに目標を大きく超えています。

しかし営業利益については成長領域の新規事業含む機能商品も手堅く利益目標をクリアしており、コモディティとスペシャリティの両輪で稼ぐハイブリッド経営が見事に決まった形となりました。

こういった経営計画の数値目標はなんやかんやで達成されないことも多いのですが、市況の追い風がありながらも目標を達成した東ソーの好調さが見て取れますね。

東ソーは2022年8月に24年に向けた新経営計画も公表しているのですが、好調であった前中計と比較して、実は風向きが変わり始めているのです。

好調だった東ソー、足元の情勢は向かい風

東ソーは新経営計画を策定するにあたり、2030年を見据えた経営方針を掲げています。

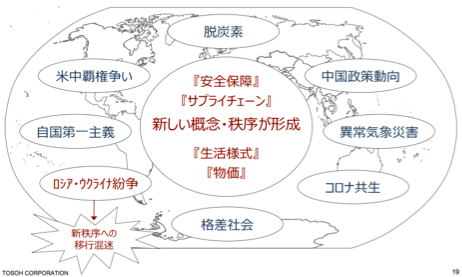

というのも足元では脱炭素に新型コロナ、ウクライナ進行に米中覇権争いを背景に新しい概念や秩序が形成され始めており、私たちの生活様式から国家のあり方までもが変容する今はまさに新秩序への移行混迷期と見ているのです。

東ソーは特に脱炭素やエネルギー価格高騰が経営に影響を与えると考えており、脱炭素は世界的な潮流がすでに生まれており、エネルギー価格安定も時間を要すると推測しています。

したがって好調なクロル・アルカリ事業は原燃料価格の高騰、高止まりを受けて利益率が低下していくとみられ、加えてエネルギー多消費型産業である電解事業は脱炭素との相性が良くないのです。

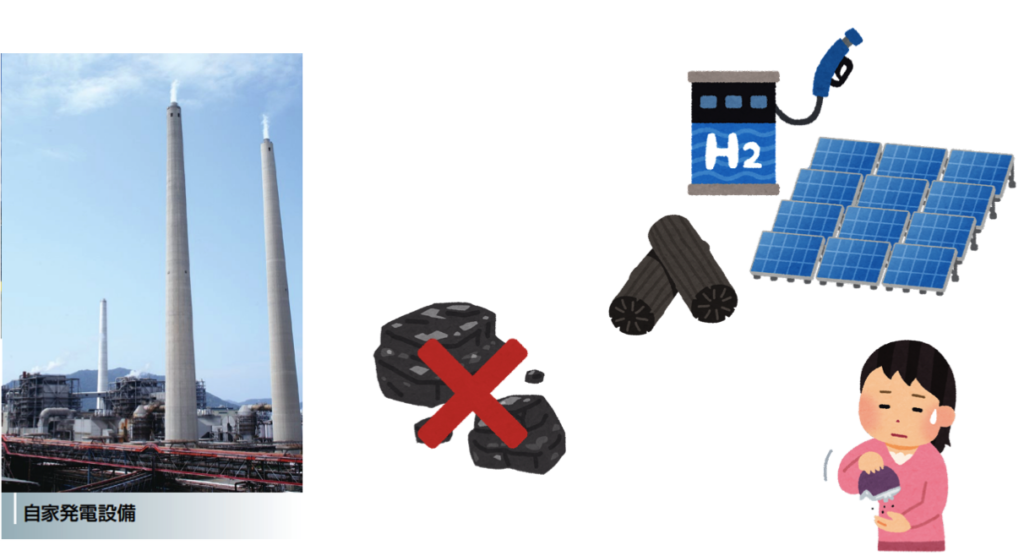

実は塩化ナトリウムの電気分解には多量の電力を必要とし国内のソーダ工業で年間100億kWhの電力を消費、これは化学工業の消費電力の18%を占めるとも言われているのです。

東ソーはこうした電力を賄うために石炭を用いた自家発電を行なっているのですが、将来的にはカーボンニュートラルなエネルギーへの転換が迫られ、これも収益を圧迫すると推測されます。

これはクロルアルカリ事業のみならずナフサクラッカーを有する石油化学事業にも通ずる話なのですが、加えて日本国内のナフサクラッカーは内需減少で能力余剰、海外市況変動の影響を大きく受ける点もデメリットであり、エネルギー価格高騰や脱炭素コストの負担増、国内需要の減少などが向かい風になると考えられます。

また東ソーの強みであるクロルアルカリ事業は内需が減退し小資源の国内にしか製造拠点を有しておらず、海外展開に遅れが生じるなど、屋台骨である石油化学やクロルアルカリは大きな成長が期待できないのです。

新経営計画

このような情勢の中、東ソーは2022年8月に3カ年の新経営計画を公表しました。

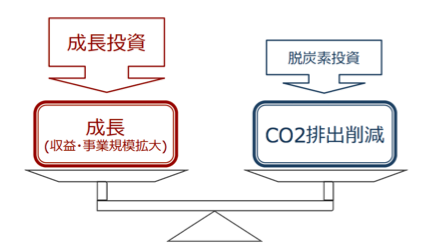

新経営計画のキーワードは成長と脱炭素の両立となります。

先ほども解説したように脱炭素を達成するには安い石炭や原油を使って生産する従来法からの脱却が求められ、東ソーの主力事業であるクロルアルカリにおいても負担増は避けられないと見られます。

したがってコモディティは脱炭素に専念し、新経営計画ではスペシャリティを成長の柱としているのです。

実際に東ソーが掲げる2024年業績目標を見てみると、売上高は1億1600万円と25%以上アップを掲げているのに対し、営業利益は大きく変わらず1500億円となっています。

しかし営業利益もその内訳を見てみると、クロルアルカリ事業や石油化学の減益を補うように機能商品が伸びており、スペシャリティ比率を営業利益の半分まで高める計画としているのです。

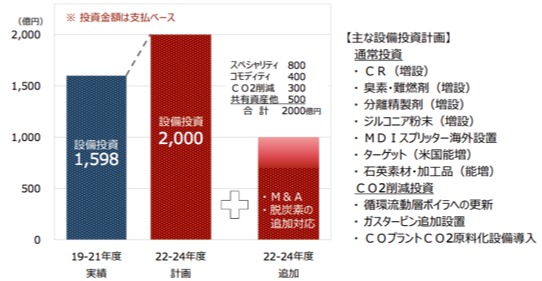

東ソーは3カ年累計の投資額を前中計比25%増の2000億円とするなど積極投資を予定しており、このうち4割の800億円を高付加価値型のスペシャリティ事業へ重点投資し、バイオ関係のM&Aも探索しています。

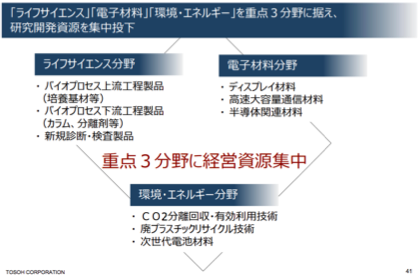

具体的な重点分野としてライフサイエンス、電子材料、環境・エネルギーの3つを挙げており、スペシャリティ事業で投じる800億円の設備投資としてバイオ医薬品などの精製に使う分離精製剤設備(約160億円)、半導体薄膜成形材料用スパッタリングターゲット材設備(約100億円)は生産能力の増強をすでに決定しています。

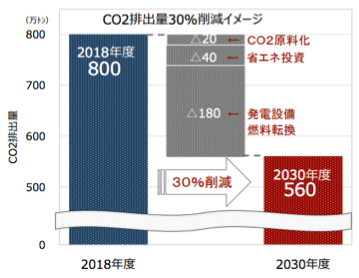

また脱炭素投資も300億円の投資を計画しており、2030年にCO2排出量30%削減(18年比)を目指し発電燃料の木質バイオマス転換や循環流動層ボイラの導入などを進める計画のようです。

最後にクロルアルカリ製品の海外生産化についても意欲を見せ、地産地消によるサプライチェーン安定化や拡大する市場を取り込んだ収益基盤の拡充を狙うようです。

従来のハイブリッド経営を基本としつつも、向かい風のコモディティをスペシャリティが補うというこれまでのコモディティが下支えをしてきた時期とは逆転した新たな東ソーに期待しましょう。

株主還元

最後に株主還元に触れて終わりにしましょう。

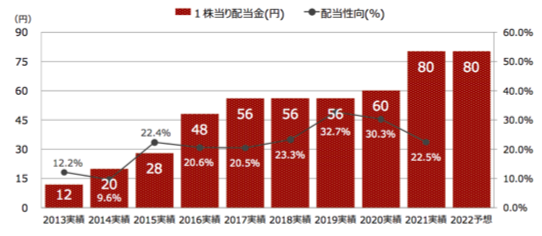

安定配当を基本とし、配当性向は30%を目安とするようで自己株取得による資本効率の向上にも努めるようです。

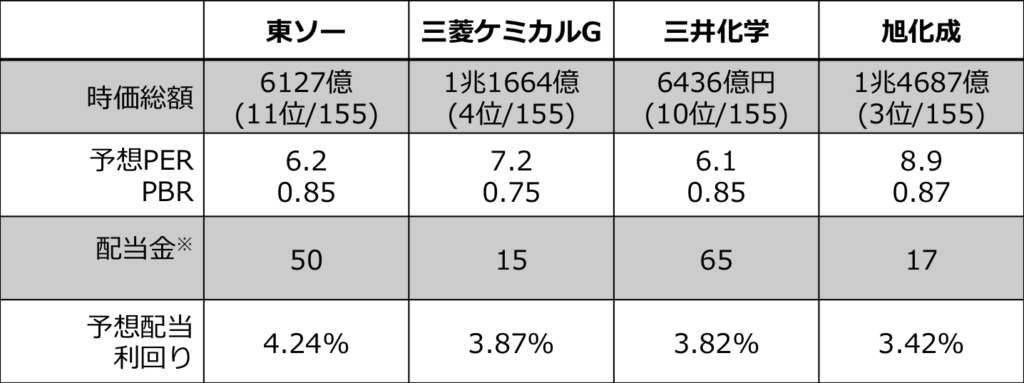

同業他社と比較してみますと、時価総額では劣るもののPER、PBR共に割安の水準で東ソーは配当利回りも4%を超えて高配当となっています。

ただ数字だけ見ると各社似たように割安となっているため、気になるのはその成長性では無いでしょうか。

総合化学メーカーは原料高や脱炭素など総じて同じ課題を抱えており向かい風と言えるのですが、ESG経営やスペシャリティ拡充など、ピンチをチャンスに成長できるかが問われるタイミングとも言えます。