日本の化学企業は全体的に小ぶりであり、合併により巨大化する世界企業と競争するためにも業界再編の必要性が高まってきています。

過去にも様々な統合が行われてきましたが、全てが円滑に進んだわけではありません。

今回は中止となった日本触媒と三洋化成の統合経緯について解説します。

日本触媒と三洋化成

まず日本触媒と三洋化成について解説します。

化学系の方なら一度は聞いたことがあると思いますが、2社とも業界では川中に位置する化学メーカーであり、基礎化学品を原料とした誘導品を中心に手がけています。

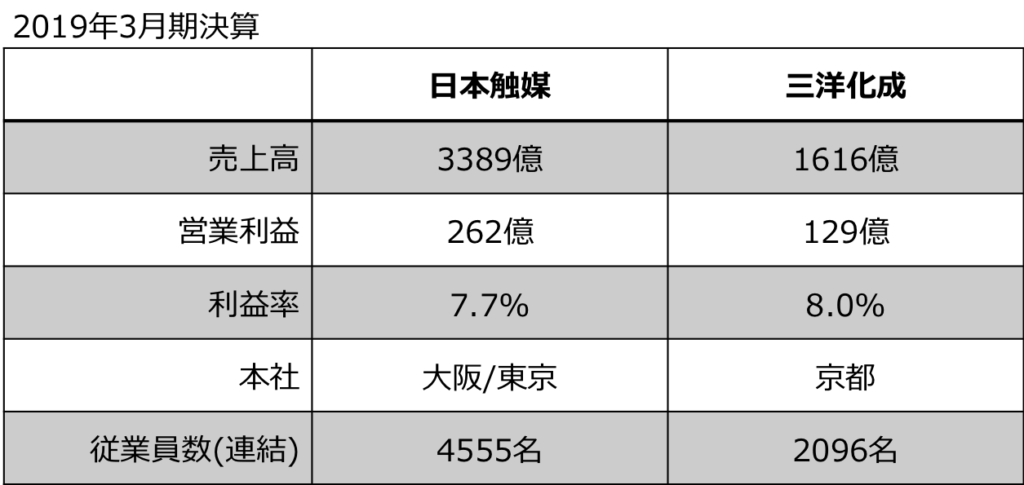

日本触媒は売上3000億円を越す中堅の規模を有し大阪と東京に本社を置いているのに対して、三洋化成は京都に本社を構え、売上は1600億円と規模では日本触媒より小さくなります。

この2社にはある共通点があり、それはSAPと呼ばれる吸水性樹脂を扱っている点です。

ポリアクリル酸ナトリウムからなるSAPはなんと自重の数100から1000倍の水を吸収することができ、紙おむつの吸水材料用途に多く用いられ、人口増加や高齢化を背景に今後も需要が拡大すると見られています。

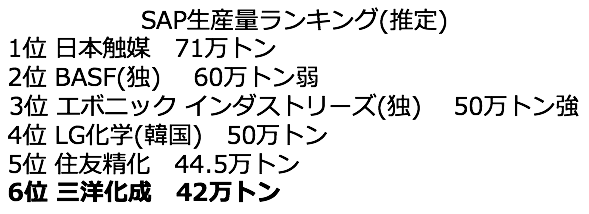

日本触媒はそんなSAPの生産量で世界1位、年間70万トン程度出荷しており、2018年には高まる世界需要を見越してベルギー子会社の生産能力を強化しています。

日本触媒の強みはその名の通り、酸化反応を中心とする触媒技術を活かした原料生産であり、SAPの原料となるアクリル酸(AA)から自社で一貫生産しているのです。

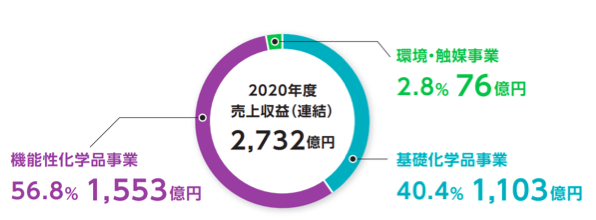

他にも界面活性剤などの原料となる酸化エチレンも国内最大級の生産規模を有するなど、アクリル酸や酸化エチレンからなる基礎化学品事業と、SAPを含む機能性化学品事業で売上の大半を占めます。

一方で川下よりに位置する高付加価値な誘導品については、SAPに次ぐ製品がまだ成長していませんでした。

対して三洋化成はSAPを初めて商業生産したメーカーであり、生産量では6位の42万トンとなっています。

川上原料からの一貫生産に強みを持つ日本触媒に対して、三洋化成は川下よりの誘導品を得意としています。

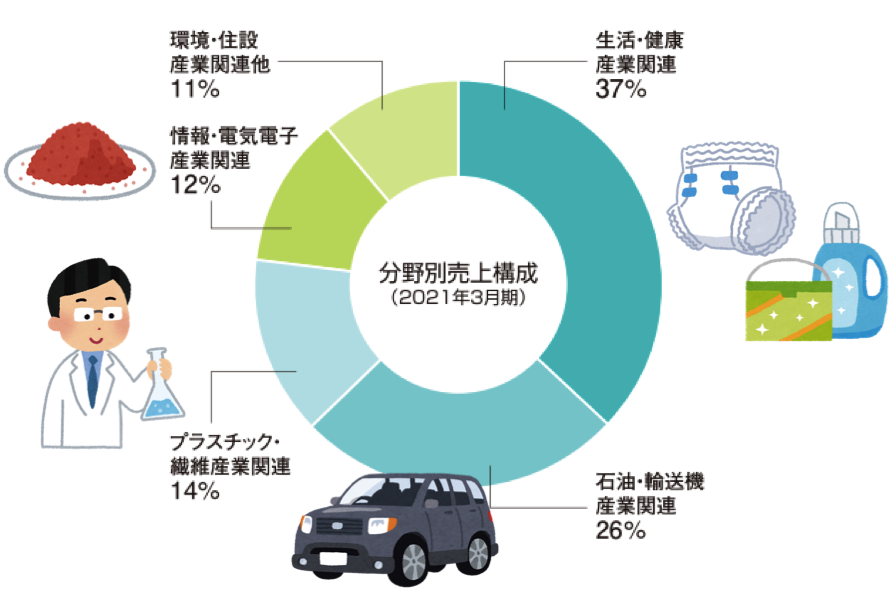

ユーザーのニーズに沿った製品を開発する高い技術力でSAP以外にも界面活性剤や電池材料など幅広く手がけ、5事業3000種を越す製品をラインナップするなど事業の多角化も進んでいます。

一方で川上の事業に弱く、原料は日本触媒含め川上企業から購入していました。

2社の統合について

同じSAPを扱うライバル会社でもあった2社は、実は統合することで強力なシナジーが期待されたのです。

日本触媒からすると川下側の誘導品を強化するために技術開発力や販売網を必要としており、三洋化成も製品の競争力を強化するためには川上原料からの一貫生産が望まれました。

そこで川上からの一貫生産を可能とする日本触媒の製造能力と三洋化成の小回りの効く技術開発力が合わさることで、さまざまな面でお互いの事業を補完し合い、強力なシナジーが期待されます。

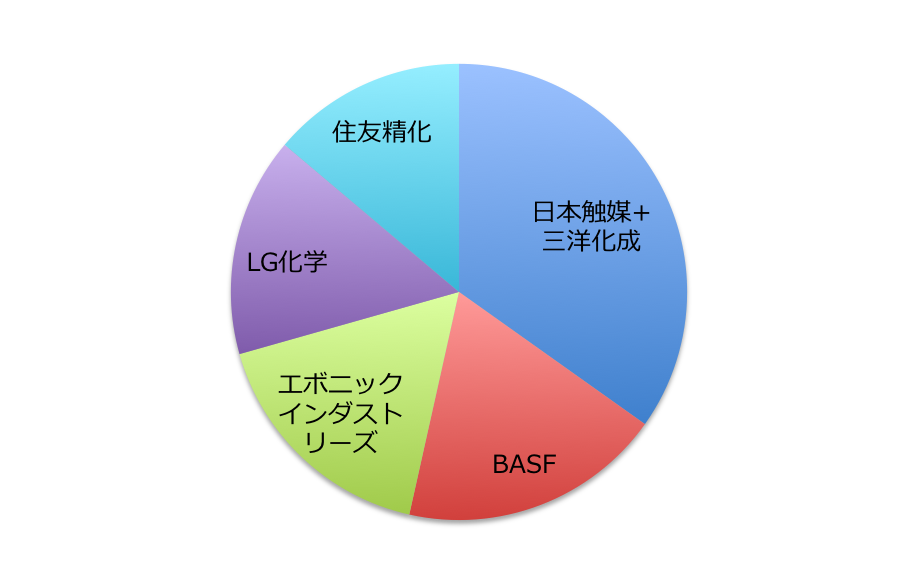

特にSAPは低価格帯で台頭する韓国勢などの存在が無視できなくなっていましたが、日本触媒と三洋化成が経営統合することでSAPの世界シェアを3割まで広げ、確固たる地位の確立が期待されます。

他にも日本触媒が得意とする酸化エチレンは三洋化成の手がける界面活性剤の原料であり、2社が新規事業として積極投資しているリチウムイオン電池事業についてもシナジーが期待されます。

両社は2019年5月に経営統合に向けた契約を締結しており、2020年10月に親会社となる「Synfomix」の設立を予定し、新本社についても決定していました。

両社が経営統合すれば売上高5000億近くと存在感が強まる上に、高いシナジーによりさらなる成長が期待されましたが、迎えた2020年10月に統合中止が公表されます。

この1年の間に、一体何があったのでしょうか。

統合中止の背景

経営統合の中止ですが、実は三洋化成からの申し入れだったのです。

きっかけとなったのは2020年から始まった新型コロナウイルスの世界的流行です。

相次ぐロックダウンや渡航制限により世界経済が低迷、日本経済も大きな打撃を受けました。

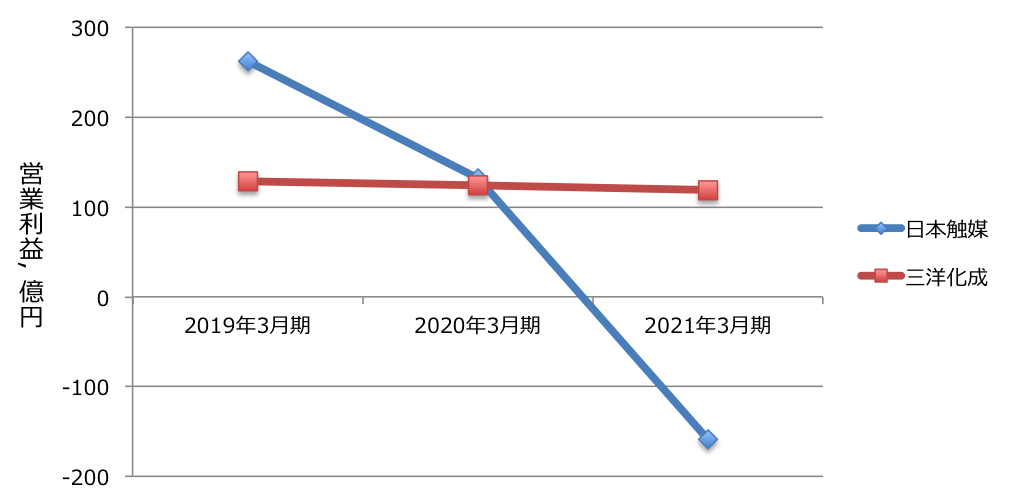

したがって両社ともに2020年度はコロナ禍による消費の低迷や原油価格低下が降りかかったのですが、決算を見てみると三洋化成は安定した業績であるのに対して、日本触媒はなんと大幅な赤字を記録しているのです。

同じ川中の化学メーカーである2社にどうして差がついたのでしょうか。

日本触媒における収益悪化の要因を分析してみましょう。

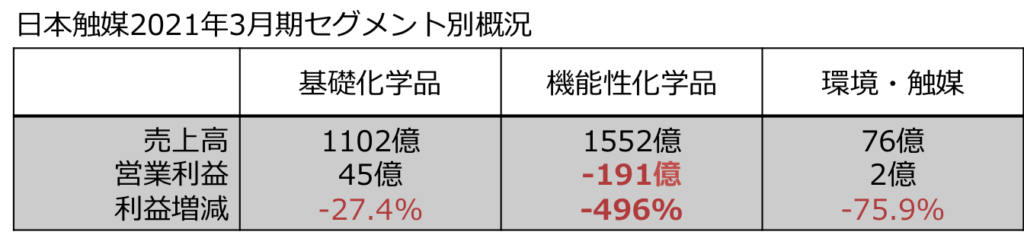

セグメント別売上高を見てみると全体的に減益ですが、SAPを含む機能性化学品で赤字となっています。

コロナ禍により原油価格が下落したことで連動して石油化学製品の価格も急落、消費の低迷もあり需要も減少していたため、売上、利益ともに打撃があったのです。

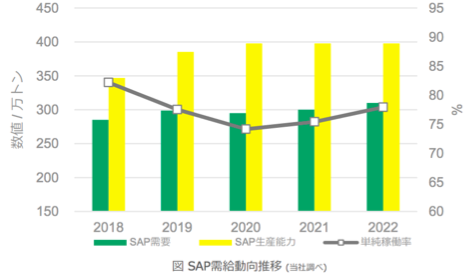

加えてSAPには、コロナ禍以前から値下げ圧力が高まっていました。

というのもSAPは新興国での人口増加や先進国での高齢化に起因するオムツ需要から年率3-5%で成長すると見られていたため、日本触媒もベルギー拠点を増強していたのですが、この流れは世界で相次ぎ各社がSAP生産設備を増産生産量が需要を上回り、競争が激化していたのです。

長期的に見ればSAPの需給は締まるとされていましたが、コロナ禍により特に欧州を中心に需要が落ち込み、製品価格の低下に加えて、日本触媒はベルギー子会社の減損で119億円の打撃を受けてしまいます。

加えて新規事業として2017年に買収した米国のシラスも、市場の確度が取れず事業を見直し、こちらも93億円の減損を行っています。

このように日本触媒はSAP市況の悪化とコロナ禍が重なり赤字へと転落してしまったのです。

対して三洋化成も価格下落の影響を受けましたが、SAPの高付加価値シフトを進めていたことや、海外もコロナ禍からの回復が早かった中国に軸足を置いていたことから、日本触媒ほどの影響は受けませんでした。

加えて三洋化成は市況の影響を比較的受けにくい誘導品を中心に事業を多角化していたため、コロナ禍に置いても安定した業績となっているのです。

このようにスケールは大きいもののSAPへの依存度が高かった日本触媒と、事業を分散していた三洋化成で命運が別れ、利益面では逆転してしまったのです。

経営統合をするとなると株式移転比率も重要になってきますが、こうした事業環境の急速な変化により株式移転比率を決められないことなどが要因で統合を延長、結局先行きの不透明感が強いことから、統合は中止となってしまいました。

2社の成長戦略

では2社は今後、どのような成長戦略を描いているのでしょうか。

日本触媒は2022年に新たな3ヶ年中期経営計画を策定、2024年に売上高3950億円、営業利益330億円の最高業績を掲げています。

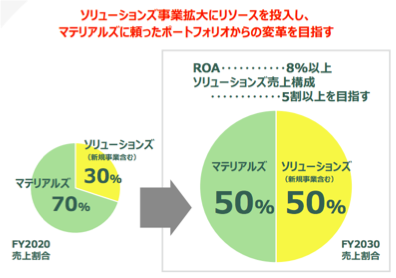

日本触媒は事業を従来のAAやSAPからなるマテリアルズと差別化商品からなるソリューションズに分け、ソリューションズを中心に伸ばし、2030年にはマテリアルズに匹敵する規模へ成長させます。

またマテリアルズでは昨今の脱炭素化の流れも踏まえ、バイオマスSAPにも着手しています。

紙おむつは環境負荷が高いと言われるため、その原料となるSAPにも環境配慮が求められており、製造コストの削減と合わせてSAPの競争力強化を行います。

こうしたSAP収益の安定化と、新規事業により体質転換を進め、持続的な成長へのシフトを狙います。

三洋化成も2030年に向けた目標を掲げ営業利益500億円を目指し、カーボンニュートラルへの貢献やQOL向上につながる取り組みを進めます。

具体的にはイオン液体によるCO2回収システムや新型リチウムイオン電池である全樹脂電池、2022年に実証を始めたペプチド農業などを新たな成長軌道に乗せ、収益源に成長させます。

対してSAPは収益性が低下しており、積極的な投資をする事業ではないとし、焼却時の負荷を低減するSAPなど日本触媒同様に環境貢献を進めるものと見られます。

2社ともに独力での成長に歩みだしており、今後の躍進に期待しましょう。

喧嘩別れではないことから今後も良好な関係を維持するとし、事業ごとの連携なども可能性があるようで統合についても条件が整えば前向きに検討したいとしています。