2022年第一四半期の化学メーカー決算が出そろい始めましたね。

今回は各分野ごとに、代表的な企業の決算を解説して行きたいと思います。

みなさまの気になる企業の業績はどうなっているでしょうか。

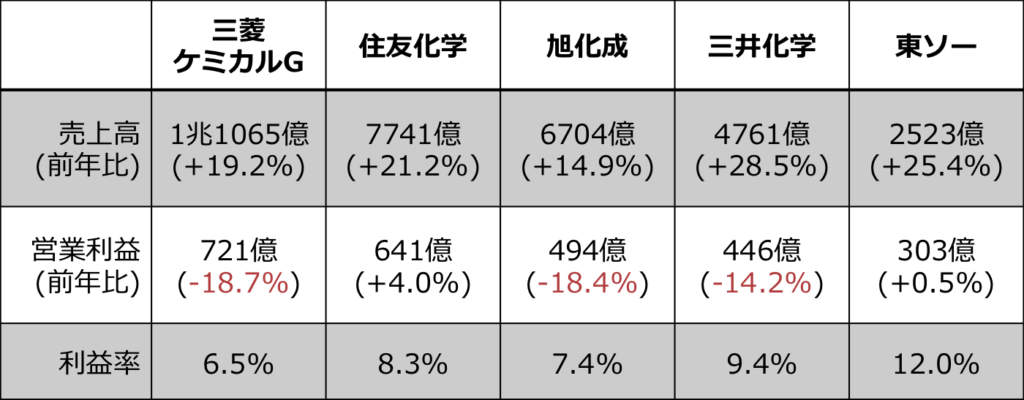

総合化学メーカー

まず総合化学メーカーの決算を紹介します。

色々な定義がありますが、総合化学メーカーは川上の原料から川中の誘導品まで手広く手がけている点が特徴で、ボリューム勝負の基礎化学品を手がけ、また買収により巨大化したことで規模の大きな企業が多くなっています。

こちらが総合化学メーカー各社の第一四半期決算です。

まず各社の売上高を見てみますと、前年同期比で2割程度の増収となっています。

一方で営業利益を見てみますと、3社で二桁減益、東ソーもほぼ横ばいとなるなど増収減益傾向が見られます。

なぜ売上が増えたのに、利益が減少してしまうのでしょうか。

これには原燃料価格の高止まりが影響しています。

コロナ禍からの世界経済の回復を受けて昨年末からエネルギー需要は急増していたのですが、今年に入ってからはウクライナ侵攻などの影響もあり、原燃料価格は高止まりで推移しています。

各社製品値上げにより価格転嫁を進めたことで売上高は増加したのですが、それを上回る勢いで原燃料高が進行し製造コストが増加したため、利益を圧迫しているのです。

また円安が化学メーカーの見かけの利益を押し上げている側面もあります。

円の価値が低いと輸入品の購入時に円を多く払う必要があり原燃料高に拍車をかける傾向にありますが、円安は輸出品の利益が増えるほか、海外拠点の円換算利益が増加する点がメリットであり、化学メーカーにとって円安はトータルで見てメリットであることが多いのです。

実際に東ソーは1円の円安が1年あたり7億円、積水化学は5億円の増益要因になるとしています。

一方でこのような増益は企業の地力とは関係ないため見かけの利益である点が注意が必要であり、好調であった石化市況の反落に電子機器の需要減退など総合化学メーカーの先行きは不透明感が強いのです。

ちなみに増収増益の住友化学は好調な農薬事業が利益を牽引しました。

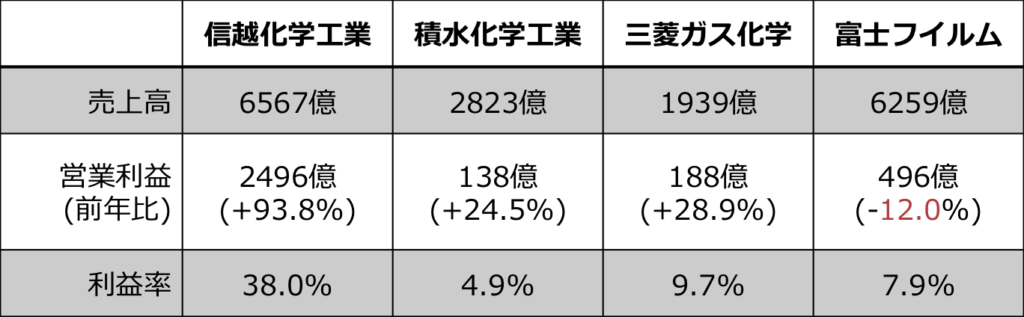

他大手化学メーカー

続いてほか大手化学メーカーも見てみましょう。

信越化学は前年同期比で2倍近い営業利益となっており、世界経済の下方圧力にも動じず驚異の数字を叩き出していますが、詳しくは過去記事で解説しています。

積水化学は営業利益でも前年比で大きく伸ばしていますが、為替差益によるものが大きいとのことであり、三菱ガス化学は円安効果に加え機能化学品ポリアセタールの好調により大幅増益となっています。

富士フイルムはエネルギーコストの増加や中国ロックダウンの影響を受けて増収減益となっていますが、積水化学と富士フイルム、三菱ガス化学は今期予想を上方修正しており、詳しくは後ほど紹介します。

中堅化学メーカー

続いて中堅の川中化学メーカーを見てみましょう。

総合化学はナフサクラッカーより基礎化学品から産出するのに対し、川中化学メーカーは誘導品を中心に手がけ、規模では総合化学に劣るものの、各社高い技術力を活かした高機能製品を軸に事業展開を進めています。

こちらが各社の第一四半期決算です。

売上高では各社増収だったのですが、利益面では減益が目立ちます。

減益要因についてはやはり原料価格や物流費高騰の影響が大きいほか、スマホといった電子機器で最終製品の需要軟化や中国のロックダウンも寄与しています。

個別で見るとJSRはヘルスケア事業の新工場立ち上げに伴う費用の増加などが寄与し大幅減益、一方でカネカはヘルスケア部門の増益が牽引しており、日産化学は得意とする農薬等が好調で増益となりました。

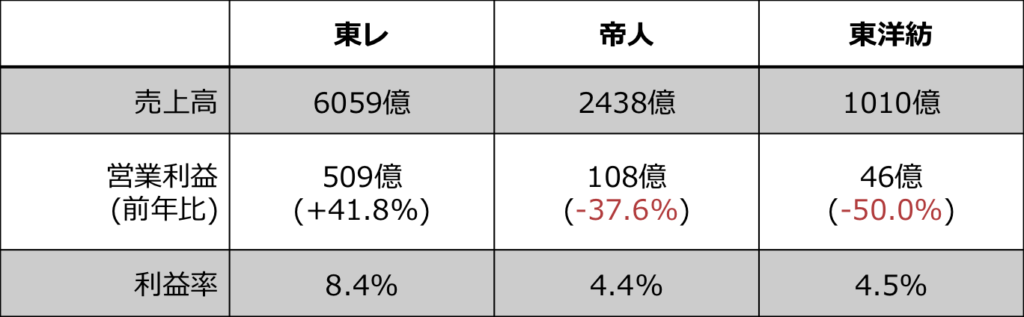

繊維メーカー

続いては繊維業界です。

繊維は石油を原料とする合成繊維が主流で、衣類だけでなく自動車材料や医療など幅広く用いられていますが、汎用品については安価な海外勢に押されているため各社炭素繊維など高付加価値製品へシフトしています。

こちらが繊維メーカーの4-6月決算です。

大幅減益の帝人と東洋紡に対して、東レが大幅増益と繊維業界は東レの一人勝ちのように見えます。

しかし東レもハンガリー子会社の株式譲渡に伴い計上した238億円が利益を押し上げており、それらを加味しない事業利益では24.9%減益と繊維メーカー各社ともに今期は苦戦していることが伺えます。

各社原料高や中国のロックダウン、半導体不足による自動車減産の影響を色濃く受けているのです。

塗料・インクメーカー

続いては塗料・インク業界を見てみましょう。

塗料、インクはともに顔料や合成樹脂を原料とする化学製品ですが、塗料は車や建材に使われ、インクは書籍やパッケージなどに使用されているようです。

決算期は異なりますが、こちらが塗料メーカーの日本ペイント、関西ペイント、印刷インキメーカーDICの1-6月決算です。

こちらも各社増収減益であり製品値上げや円安が売上高を押し上げましたが、原料高に製品値上げが追いつかず、自動車の減産なども減益に寄与しました。

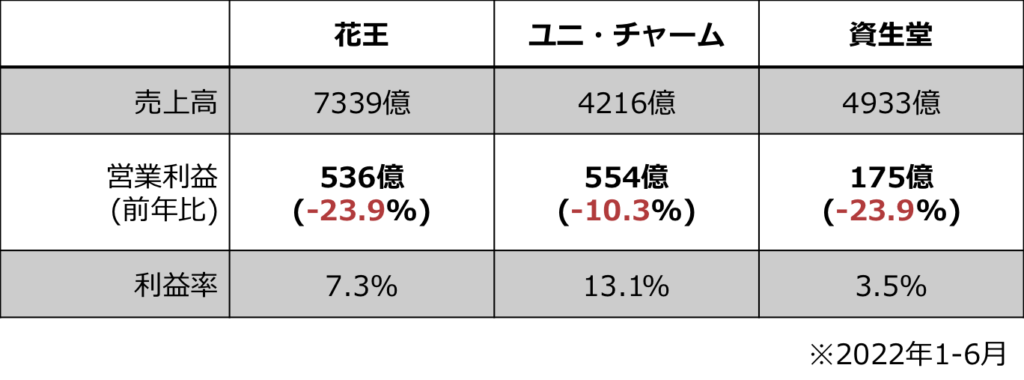

化粧品・トイレタリー業界

最後は化粧品・トイレタリーメーカーです。

こちらも決算期は異なりますが、トイレタリー首位の花王、ユニ・チャームに化粧品トップの資生堂についても、営業利益は二桁減益となっており、各社苦戦している状況となります。

川下に位置するメーカーは価格転嫁が遅れるため、原料高の局面では苦戦する傾向にあるのです。

なお通期予想についてはユニ・チャームのみ増益予想としており、詳しくは過去記事で解説しています。

総括

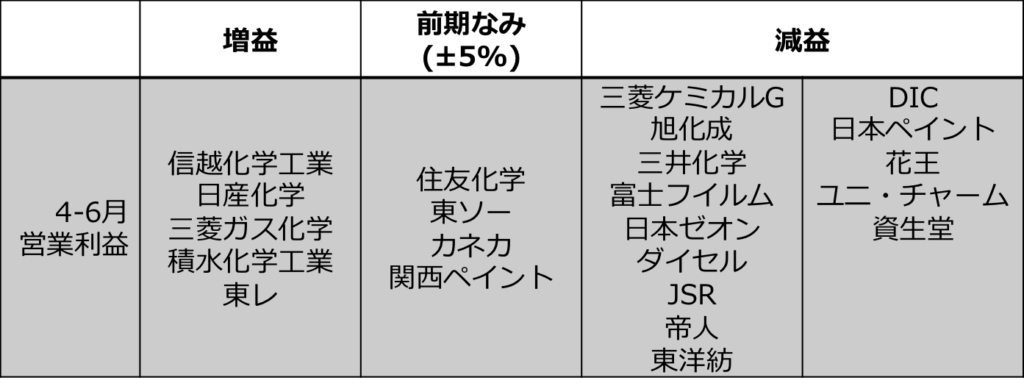

以上のメーカーについて営業利益をまとめたものがこちらです。

今回紹介した23社中14社が減益となっており、各社利益面では原料高に苦戦しています。

増益となった企業でも、株式譲渡益のある東レ、為替差益の大きな積水化学を除くと大きく成長しているのは信越化学と日産化学、三菱ガス化学の3社だけと言えるかもしれません。

なお農薬、ヘルスケアが堅調であった住友化学やカネカ、インドで売り上げを伸ばした関西ペイントなども逆風下において前年並みの利益としており、成長領域に期待がかかります。

さて、ここまでの決算を総括すると、世界経済の回復や円安の恩恵を受けて多くの企業が売上高を伸ばす形となっていますが、高止まりする原燃料価格の影響を受けて製品値上げが追いつかず、各社利益面では苦戦していますね。

加えて自動車減産や中国のロックダウン、スマホなどの最終製品で需要軟化が見られるなど好況であった2021年とは一変して、2022年は時代の潮目に差し掛かっていると見られます。

化学業界では扱う製品が多岐に渡るため同じ業界でも好調の企業と不調の企業が存在する特徴があり、概ねの企業が増益であった2021年と比較すると今期は命運が別れる事になりそうですね。

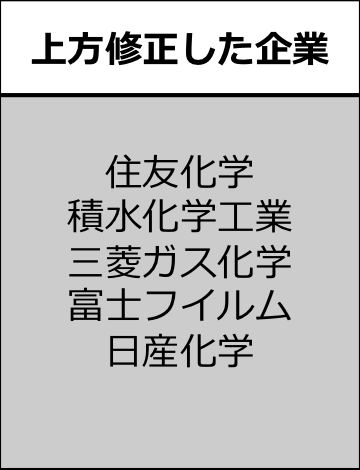

なお下記企業は今回の決算で業績予想を上方修正しており、農薬やヘルスケアといった機能製品の売上増が原料高をカバーする見通しのようです。

各社の今後に期待されますね。

終わりに

以上が今期の化学業界の決算でした。

コロナ禍からの回復基調は見られているものの、依然として先行きは不透明であるのに対してデジタル技術の急成長や地球環境問題、社会課題など取り巻く環境の変化は大きく、そして早くなっています。

この激変の時代にどう対応するかで、今後の企業の成長も変わってくるのでしょう。