三井化学は今期から長期経営計画「VISION 2030」が実行フェーズに入っています。

化学業界も新興国メーカーの台頭や巨大企業の誕生で世界的に競争が激化していますが、企業はもはや稼ぐだけではダメな時代に突入しています。

三井化学が掲げる将来像について解説します。

三井化学

まず三井化学についてですが、東京都港区に本社を置く三井グループの総合化学メーカーであり、余談ですが東レやカネカ、ダイセルなども三井グループに所属しています。

色々な定義がありますが、総合化学メーカーは川上の原料から川中の誘導品まで手広く手がけている点が特徴で、三井化学も扱う製品はフェノールのような基礎化学品から自動車材料、ヘルスケア、包装材料など多岐に渡ります。

中でもメガネレンズでは世界首位、自動車材料でも複数の製品で高いシェアを誇っているのです。

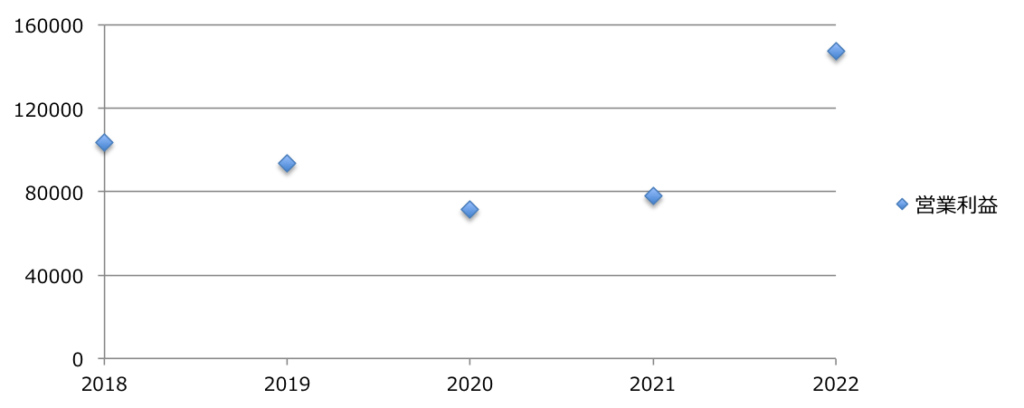

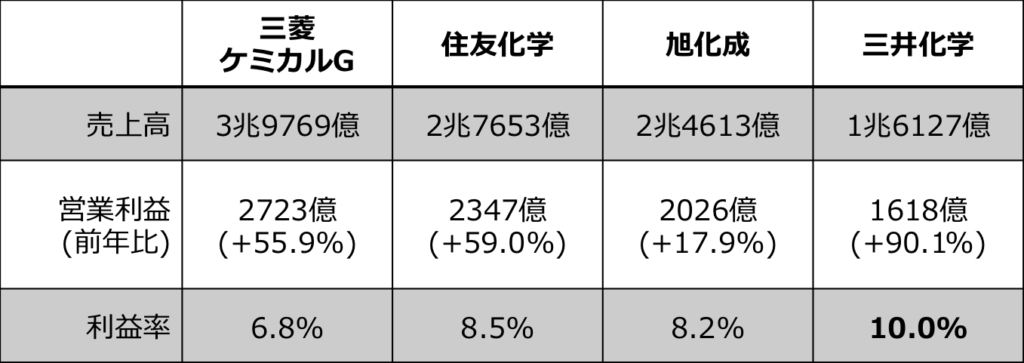

そんな三井化学の前期業績を見てみますと、売上高1.6兆円で営業利益は1600億円、利益率にして10%と高利益率で、ここ数年の営業利益を見ても安定して1000億円前後稼いでおり、昨年は市況の高騰で大幅増益となっています。

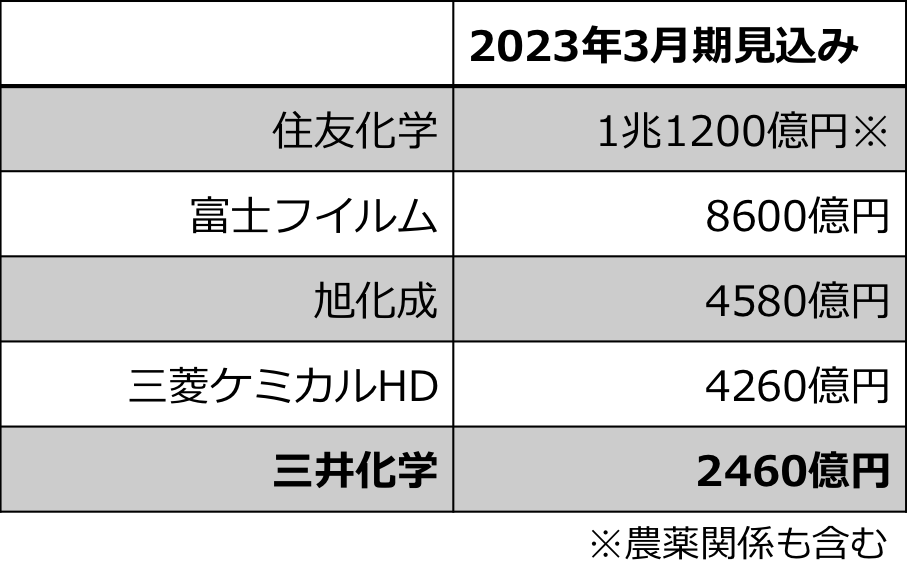

他総合化学と業績を比較してみますと、同じ財閥化学の三菱ケミカルGや住友化学などに規模では劣りますが、利益率では頭一つ抜けており、稼ぐ力に長けた化学メーカーなのです。

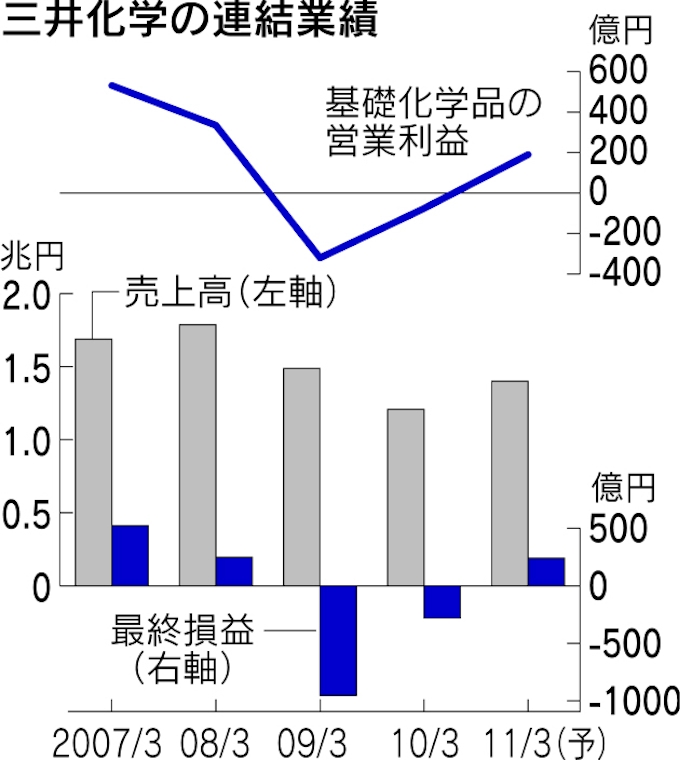

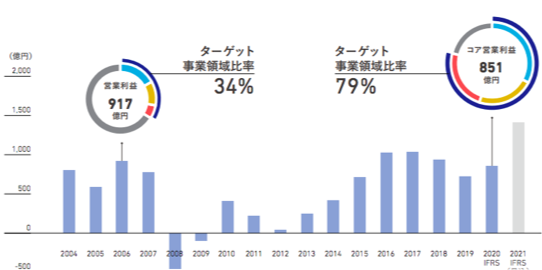

今でこそ好調な三井化学ですが、リーマンショック時には業績が大きく悪化、2008年に巨額の赤字を記録しています。

リーマンショック以降も、中国での景気刺激策による石化プラントの新増設をはじめ海外勢力が台頭してきたため、それまでのコア事業であった石化を含む基盤素材事業の経営環境は一変、かつての収益性を失ってしまったのです。

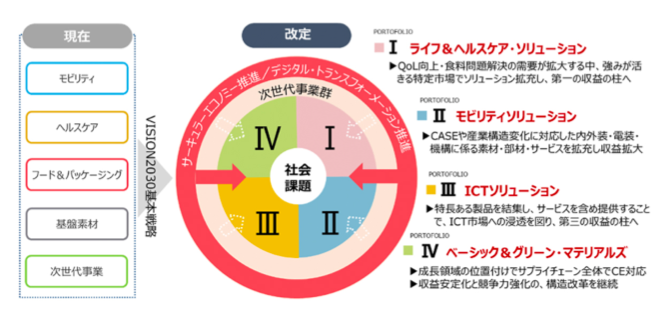

そこで三井化学は立て直しに向けてポートフォリオの改革を進め、高い利益率が期待されるモビリティ、ヘルスケア、フード&パッケージングの3領域を成長の牽引役として拡大を進めてきたのです。

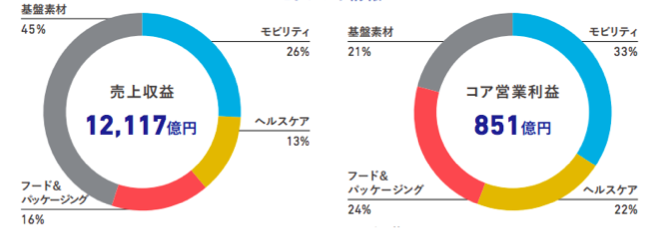

2020年の売上高を見てみると、基礎化学品を扱う基盤素材事業が45%と半数近くを占めますが、営業利益でみるとモビリティやヘルスケア、フード&パッケージングで8割近く稼いでいるのです。

このように三井化学は苦境を乗り越え収益性の良いスペシャリティの拡充が達成されたため、経営状況が大幅に改善、見事生まれ変わりに成功した企業なのです。

そんな三井化学ですが、今後はどのように成長するのでしょうか、長期経営計画から読み解いていきましょう。

長期経営計画について

三井化学は今期から長期経営計画「VISION2030」が実行フェーズに入っています。

これはデジタル技術の発達やESGの潮流拡大、新型コロナや国際情勢による新秩序の形成など外部環境が急速に変化する中、15~20年先を見据え、三井化学グループが目指す方向性を示したものです。

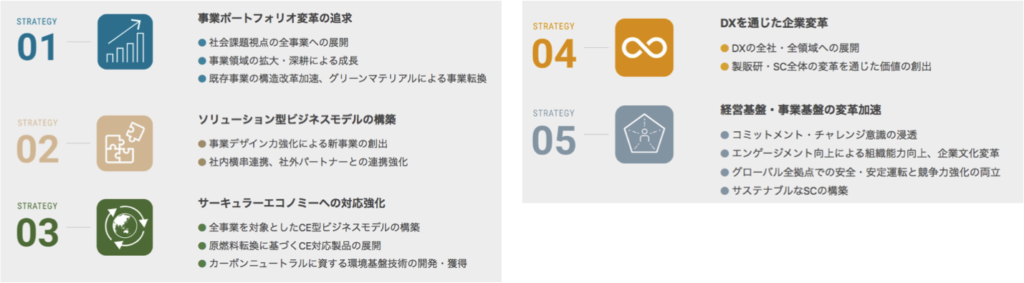

従来から掲げている社会課題解決型企業への変革を命題に、上記5つの企業戦略を掲げています。

今回はまず長期戦略の狙いを解説し、その後長計の3つのポイントを説明したいと思います。

長計の狙い

まず長計で目指す方向性ですが、これは新しいビジネスモデルの構築と言えます。

従来の三井化学はBtoBビジネスを中心とし、求められる素材を提供する素材提供ビジネスで事業を展開してきました。

しかし基礎化学品を中心に新興国が台頭、国内需要の減退などもあり急速に変化する現代においては、従来のビジネスモデルで付加価値を生み出し続けることが難しくなってきているのです。

そこで三井化学は消費者のニーズや社会全体が解決すべき課題にソリューション(解決策)を提供する、顧客起点のソリューション型ビジネスへの転換を急いでいます。

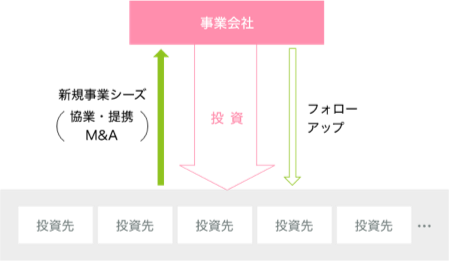

この原動力の一環として位置付けているのが、2022年7月に設立したCVCです。

CVCは、スタートアップに投資するVCの中でも、資金のリターンを得ることが主目的ではなく、自社の事業内容に関連する企業に投資を行い、本業との相乗効果を得ることを目的に設立されます。

三井化学はグローバルブレインと第一号ファンドを50億円で立ち上げ、電子材料やヘルスケアを主たるテーマに、スタートアップの技術・知見を自社技術に組み込み、次世代事業創出につなげる狙いと見られます。

このように従来の単なるモノ売りからの脱却が、今回の長計の狙いに含まれているのです。

ポートフォリオ再編

長計の背景を抑えたところで、具体的な戦略面を解説していきましょう。

1つ目のポイントはポートフォリオの転換です。

三井化学はメガネレンズなどが好調なヘルスケア、自動車用材料を手がけ利益の主力であるモビリティ、農薬や包装材料を含むフード&パッケージング、石化や基礎化学品などを手掛ける基盤素材事業、これに新事業を合わせた5つのセグメントからなります。

そしてVISION2030で掲げたポートフォリオの改革では、これら従来のドメインが再編成されるのですが、これには成長領域を集中し、内部的な成長を促す狙いがあると思われます。

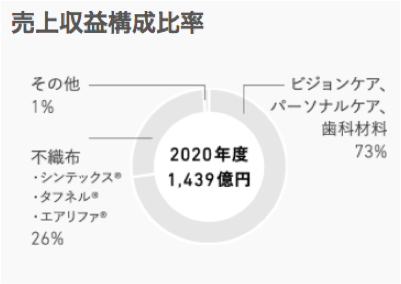

まず再編されたドメインの中で、ライフ&ヘルスケアは収益の第一の柱に位置付けられており、コア営業利益についても21年の250億円から30年には4倍近い900億円へ引き上げるとしています。

というのも少子高齢化の日本において健康志向の高まりからヘルスケア市場は成長、世界的にみても大きな伸びが期待され、ヘルスケア製品の開発には時間と技術力を有するため新興国の追い上げも少なく高い収益性が期待されているのです。

三井化学がヘルスケア部門で扱う製品としては、メガネのレンズや紙おむつ用不織布、歯科材料などとなり、得意とする高分子素材の知見を生かしたメガネレンズは世界シェア45%と非常に好調なのです。

このように三井化学のヘルスケアは素材技術を活かせるライフサイエンスに強いのですが、一方で医薬などには弱く、同じ総合化学メーカーの三菱ケミカルや住友化学、旭化成は傘下の製薬メーカーを医薬品成長の柱としていますが

三井化学は自社医薬品事業から独立した医療会社を2000年ごろに売却していました。

したがって三井化学のヘルスケア分野は他の総合化学と比較しても売上がやや小ぶりなのです。

そこで三井化学は医薬分野を強化するため、従来のヘルスケア事業にフード&パッケージング事業の農薬事業を組み込み、農薬で培った精密合成技術をつなげる狙いがあるとみられます。

フード&パッケージング事業の農薬事業を組み込み、農薬で培った精密合成技術をつなげる狙いがあるとみられます。

ICT(情報通信技術)という単語はITにコミュニケーションが加わったもので、三井化学のICTには半導体部材や光学材料にコーティング・機能剤なども組み込まれ、グループ内に散らばっていたコア技術を集約することで強力なシナジーの発揮に期待しています。

そしてICTの中でも今後も市場の伸びが期待される半導体・実装や光学材料のイメージングに資源を熱く配分するようです。

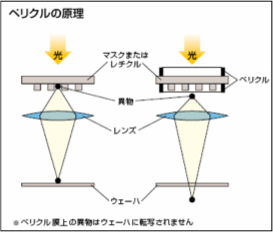

三井化学の電子材料はアペルやイクロス、ペリクルなどで高いシェアを誇っており、2022年5月には旭化成からペリクル事業を買収しており、三井が持つ最先端EUVペリクルとのシナジーが期待されます。

フォトリソグラフィー工程でフォトマスクをクリーンに保ち、半導体の生産性向上に貢献する。

他にも北米拠点に裁量を与え自走型に転換しGAFAMのお膝元でニーズを吸い上げており、現地発のソリューション創出にも努めるなど、長計前半に積極投資し後半にはICTを第三の柱として成長させます。

なお現在の主力であるモビリティについては、利益を刈り取る段階にあるとコメントしており、石化や基礎化学品を扱うベーシック&グリーンマテリアルズも、300億円を確実に稼ぐ体質にするとしています。

かつての成功例に固執することなく時代にあった製品開発で今後も成長を続ける狙いですね。

M&A、アライアンス

長計では戦略投資枠9000億、自力成長投資9000億円の合計1.8兆円を成長投資枠としており、成長投資の多くは先ほどのライフ&ヘルスケアとICTに割り振られる形となります。

成長投資の多くは先ほどのライフ&ヘルスケアとICTに割り振られる形となります。

グループ内技術の乏しい領域についてはM&Aを展開し、成長の2-3割をM&Aやアライアンスで積み上げるとしています。

この動きはすでに始まっており、人工関節など医療機器を手掛ける日本エムディエムと業務資本提携、Meiji Seikaファルマの農薬事業の買収などで1000億円近くの投資を行っているのです。

さらに三井化学は医療分野へ事業領域を広げるべく新たにバイオ医薬のCDMOへの参入を図っています。

バイオ医薬品は遺伝子組み換え技術や細胞培養技術を用いて製造した、タンパク質を有効成分とする医薬品のことで、バイオ医薬のCDMOとは、バイオ医薬品の製造・開発(製剤研究や治験薬製造)を受託するサービスです。

バイオ医薬品市場は年率8-9%で伸びると予想される医薬品の中でも特に成長分野なのですが、バイオ医薬品は培養により製造するため、大量生産には数百〜1万リットルにもなる培養タンクが必要となります。

したがって設備投資や品質管理にも多額の費用がかかることから製薬メーカーが開発を外注するケースが増えており、近年はバイオ技術を有する化学企業がバイオ医薬品のCDMOを重点事業に位置付け競争が激化しているのです。

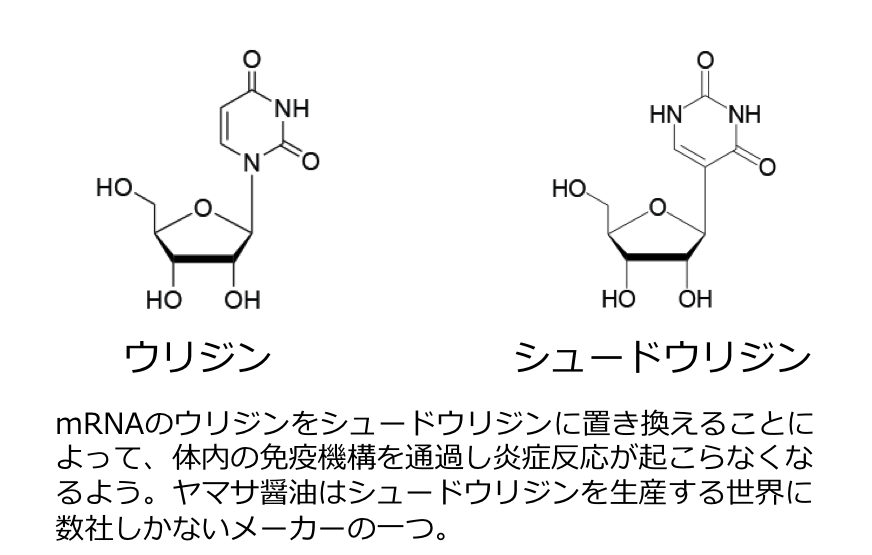

そして三井化学が着目しているのはバイオ医薬品でも特にDNAやRNAを用いた核酸医薬品で、新型コロナウイルスワクチンとして用いられたmRNAワクチンも、培養より作られた核酸医薬品です。

実は三井化学も2000年ごろに核酸事業を手がけていましたが、事業化につながらず撤退していた経緯があります。

当時は分解されやすい核酸で狙った薬効を発現させることが難しかったのですが、体内で分解されにくい修飾核酸の開発などにより核酸医薬品の新薬も承認され始め実用化が進んでいます。

現状、核酸医薬品は希少疾患向けですが今後生活習慣病などに適用範囲が広がると期待され、現状5000億円の市場が30年には2兆円にまで成長すると見られています。

三井化学はそのような成長性に目をつけ、かつて撤退した核酸医薬への再挑戦を決めたようです。

とはいえ核酸医薬は日東電工や住友化学が先行している分野でもあります。

一方で三井化学もかつて培った独自の発酵技術により核酸へ安価に修飾基を付与できるほか、スタートアップ企業のナティアスと提携し、ナティアスが保有する大量生産に適した液相合成法を活用することで早期に事業を立ち上げ、製造コストが高い核酸医薬にコスト低減で切り込むものと思われます。