今回は化学業界の景気動向について解説します。

化学業界と一括りにいっても多様な製品が存在し、景気の良い市場と悪い市場が共存することもあるため、石油化学、電子材料、ヘルスケアの三分野について解説したいと思います。

石油化学業界の動向

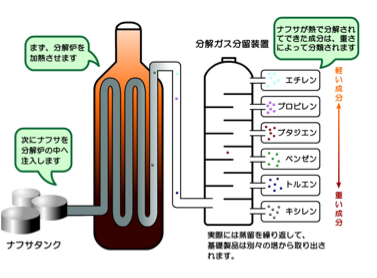

私たちの身の回りにあるプラスチックやゴム、合成繊維などさまざまなものが石油を原料としていますが、その原料となる基礎化学品はエチレンセンターと呼ばれる設備でナフサを分解・精製することにより製造されています。

ちなみに規模が大きく投資費用が巨額なエチレンセンターは総合化学や石油精製企業といった大手メーカーが所有しており、エチレンセンター含む石油コンビナートは太平洋ベルトを中心として全国に存在しています。

このエチレンセンターで生産されるエチレンなど基礎化学品は日用品から産業用途まで多様な製品の原料となるため、エチレンセンターの稼働率は合成樹脂といった川下の誘導品需要と連動することになります。

川下企業の生産が旺盛であればエチレンセンターは稼働率が高くなり、メーカーの採算も良くなりますが、一方で景気が悪く川下の需要が減退するとエチレンセンターも稼働率を下げざるを得ず、採算も悪化します。

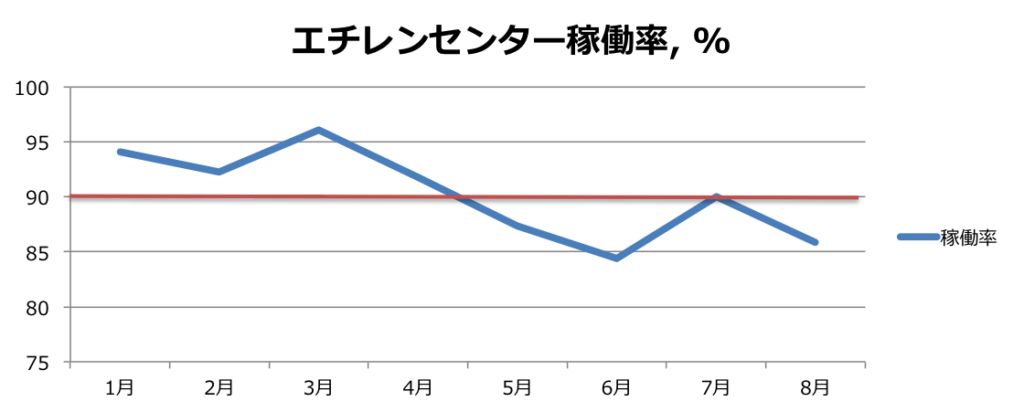

このようにエチレンセンターの稼働率は川下の動向を反映しており、90%が好不況の境とされているのです。

直近のエチレンセンターの稼働率を見てみると2022年のエチレンセンター稼働率は4月以降低迷が見られ5,6,8月は90%を割り込み、7月も好不況の境である90%となっています。

年初も稼働率は90%を超えていましたが、一部プラントで定期修理が重なったため生産量では減少しており、稼働率が90%以上を維持し好調であった2021年とは情勢の変化が伺えます。

稼働率が低下した要因は複数あり、1つ目は半導体の不足による自動車や家電の減産です。

新型コロナ禍における物流混乱や巣篭もり需要による特需などが複雑に絡み合った結果、半導体は世界的に不足しており、半導体を使用する自動車産業全体が減速し、誘導品であるポリオレフィンの需要も足踏みしました。

プラスチックの重量割合は8~10%と言われてる。(図出典)

二つ目の要因は世界的な景気減速です

ウクライナ情勢を背景とした原燃料価格の高騰による消費の下押しや、インフレ抑制を図る米国の利上げによる投資抑制などで世界的な景気後退が背景にあると言われています。

最後が中国の低迷です。

中国では厳格なゼロコロナ政策により上海をはじめロックダウンが相次いでおり、物流網の混乱や人流の制限、川下の家電や自動車工場における稼働停止などで化学品の需要にも影響が出ました。

加えて今年は中国での猛暑に伴う電力不足で産業用電力の値上げや供給制限が生じており生産が停滞、不動産景気の減退で建設工事も落ち込んでおり中国の景気は足踏み状態、低迷は長引く観測が多いようです。

このように国内外で複数の悪要因が重なりエチレンセンターも稼働率低下につながったとみられ、アジア地域での石化製品の余剰感からナフサ安も見込まれるなど余談を許さない状況が続きそうです。

今後の見通しについては、自動車産業の回復や政府の水際対策緩和によるインバウンド需要、電力不足やロックダウンが落ち着きを見せるなか、中国政府の景気刺激策が鍵を握るとみられます。

電子材料

続いて電子材料業界です。

電子材料と一括りにいってもテレビをはじめとしたディスプレイに使用される液晶・有機ELパネル材料や、電子機器の頭脳である集積回路を製造するために使用される半導体材料、リチウムイオン二次電池の材料となる電池材料など多岐に渡ります。

具体的な製品としてはシリコンウエハやフォトレジスト、偏向板、活物質にセパレーターなど挙げるとキリがなく、信越化学やJSR、旭化成など多くの企業が自社の強みを持つ材料を手がけているのです。

そして電子材料関係の景気動向ですが、スマホやPCといった最終製品での需要軟化が挙げられます。

昨年はコロナ禍での巣ごもり需要やリモートワークに起因する特需も追い風となり、スマホやPCが好調、旺盛な需要を背景に電子材料市場も活況で半導体バブルとなっていました。

しかし強気一辺倒だった電子材料市場も今年から潮目が変わり始めており、IT機器特需が一巡し巣篭もり需要が一服したことや世界経済の減速も受けて消費マインドが冷え込んでいるのです。

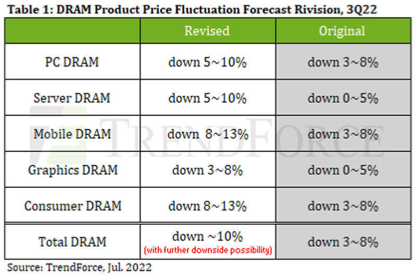

その結果スマートフォンやパソコンといった最終製品で売れ行きが鈍化、半導体でバロメーターの一つとされるDRAM価格も反落しつつあるようです。

実際に中国メーカーではテレビ用大型品を中心に液晶パネルを大幅減産しており、半導体もパソコンといった民生向けやサーバーでの生産調整、投資抑制が見られ、メモリー半導体市況も弱含んでいます。

それに伴い液晶材料や半導体材料に使用される化学製品も7月以降需要が弱まっているようで、この流れは2023年の中旬ごろに底打ちするのではないかとみられています。

なお半導体については民生向けは需要が低迷する一方で、昨今はIoTやデジタル化によるデータ通信量の増加によりデータセンター向けなどの先端品は堅調な需要があり、車載向け半導体も好調を維持する見通しです。

半導体の基盤となるシリコンウエハを手掛ける信越化学は23年前半まで各社のウエハーの生産能力増強が限定的であり、大きな需要減退を見込んでいないとして今期も最高業績の予想を掲げています。

今後は警戒感が強まる民生向けと底堅い需要が見込めるデータセンターや車載向けで好不況が別れ、半導体材料関係でも二極化が進むとみられますので、中身を精査してみていく必要がありますね。

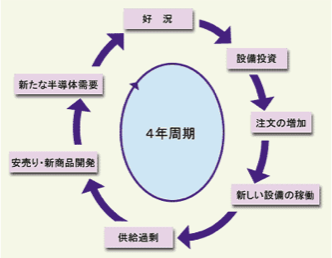

なお半導体業界は従来もこのような好不況を繰り返すシリコンサイクルに直面してきましたが、現在は需要が多様化しているため以前のような大きな半導体サイクルは来ないともされています。

加えて短期的には強弱が交錯していますが、長期的に見れば成長トレンドが続くことは疑いようがなく、不透明な先行きの中でも各社電子材料には積極的な投資を行うと予想されます。

ヘルスケア分野

最後はヘルスケア分野です。

ヘルスケアには医薬品や検査薬の他にも医療機器、生体材料など幅広い製品が含まれており、景気の影響で浮き沈みの激しい石油化学と比べるとヘルスケア製品は安定した収益が見込める上に、少子高齢化の日本においても健康志向の高まりから市場が成長、世界的にみても大きな伸びが期待されています。

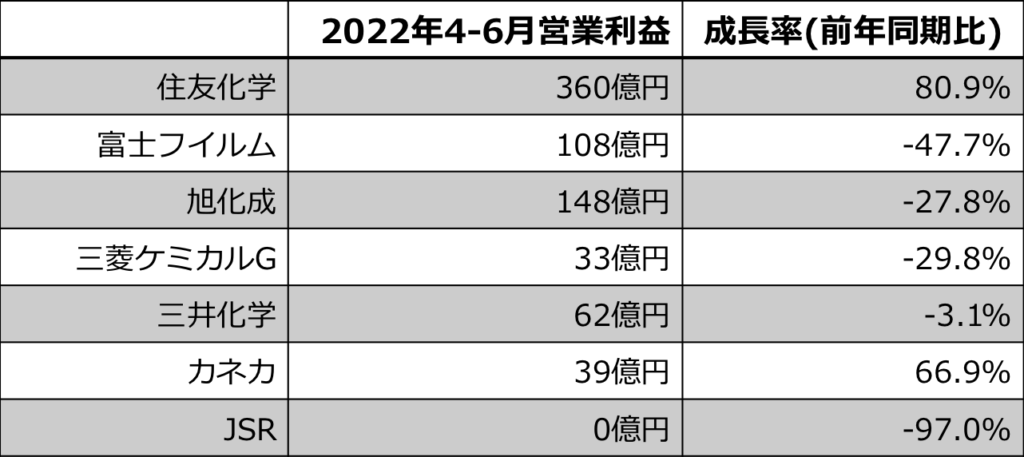

住友化学とカネカ以外前年比で営業利益がマイナスとなっており、多くの企業にとってヘルスケア分野までも踊り場を迎えていることが示唆されます。

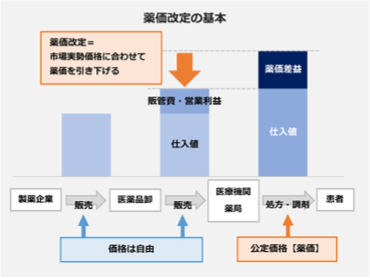

減益要因の一つが医療用医薬品の薬価改定です。

日本では公平な医療のために、保険医療で用いられる医療用医薬品の価格を国が決めているのですが、薬価は2年に1度見直され、改定のたびに原則として薬価は引き下げられることになるのです。

田辺三菱製薬を擁する三菱ケミカルGや、東レ、帝人などもその影響を受けたと見られます。

減益のもう一つの要因が、これまでも出てきた半導体不足や原燃料の高騰です。

旭化成や富士フイルムが手掛ける医療機器は半導体不足が逆風になったと見られ、三井化学のメガネレンズや不織布は原燃料高騰が利益を圧迫したと見られます。

なお増益であった住友化学は農薬が南米で好調、カネカも血液浄化機やバイオ医薬CDMOが順調に推移しました。

医薬品のCDMOはヘルスケアの中でも成長が目立ち、カネカのほか積水化学やAGCも堅調で、4-6月は先行投資や工場修繕で減益となったJSRも通期予想では増益を見込んでいます。

電子材料同様にマイナス要因が重なり足元では減速感が漂うヘルスケア分野ですが、こちらも市場の潜在成長性の高さは変わらず、各社の柱としての拡大が期待されます。