JSRや日本ゼオン、旭化成、UBEなど、様々な企業が合成ゴム事業を手がけています。

しかしJSRは合成ゴム事業をENEOSへ売却、日本ゼオンと住友化学が合弁会社を設立するなど、大鉈を振るう改革が目立っています。

いったいなぜ再編が進むのか、解説します。

合成ゴムについて

まず、合成ゴムについてです。

合成ゴムはプラスチックや合成繊維と同様に石油を原料とした汎用な高分子化合物であり、その弾性変形の大きさが特徴で、身近ではタイヤ、チューブ等に用いられていますね。

国内での生産量はなんと150万トン、世界で見ても中国、アメリカに次ぐ3位グループの規模を有します。

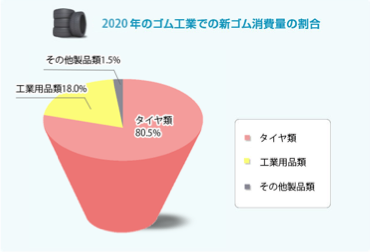

なお合成ゴムに対し天然ゴムはゴムの木から得られる天産物で、引張り強度に優れることなどから今でもタイヤ用途に用いられ、合成ゴムと天然ゴムを合わせたゴム消費量のおよそ8割がタイヤとされているのです。

このように化学業界において合成ゴムは基礎化学品を原料とする石油化学誘導品であり、川下の自動車部品、タイヤメーカーへ販売されるBtoBの川中製品と言えるのですが、この構図は原料価格や自動車需給の影響を受けやすく、後ほど解説する動向とも深く関わってきます。

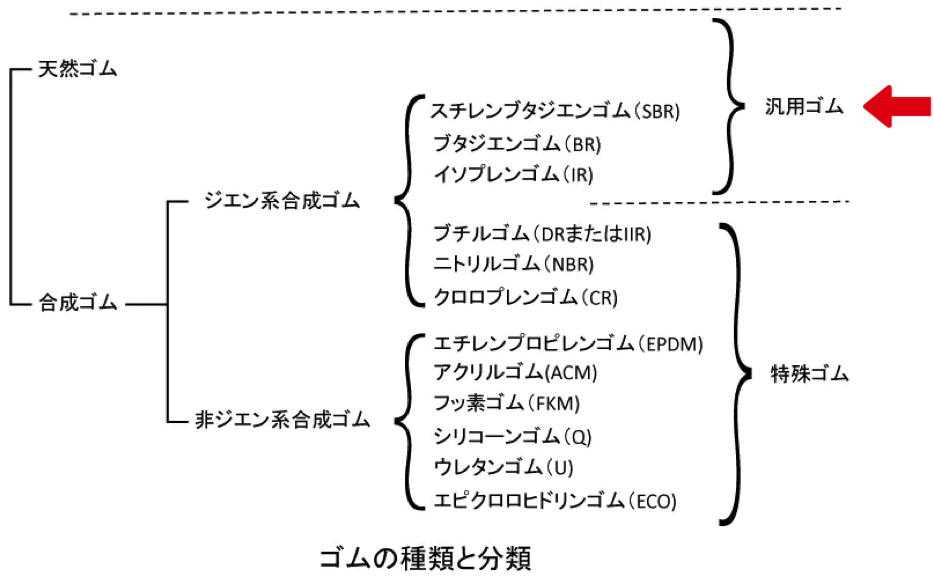

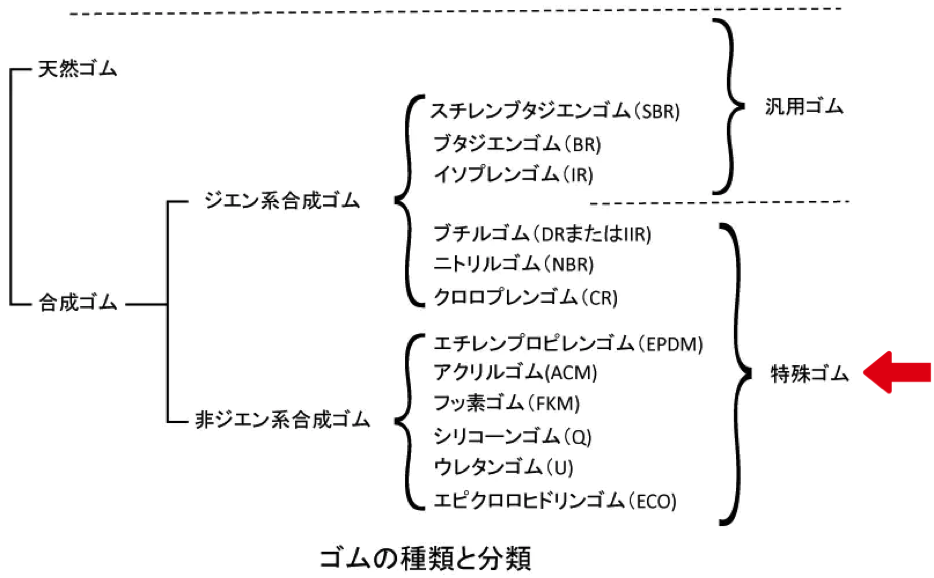

さて、合成ゴムと一口に言っても実はその化学構造によって多様な種類が存在し、例えばタイヤに使われる合成ゴムはブタジエンやスチレンを原料に合成されるSBRやBRが代表です。

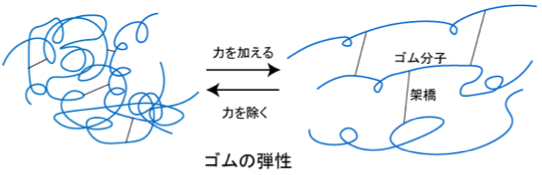

SBRやBRはジエン系ゴムとも呼ばれ、硫黄で架橋(加硫)することにより特有のゴム弾性が発現するのですが、ゴムを主原料にカーボンブラックなどの配合剤を加え、混合・成形・加硫によりタイヤが作られます。

タイヤ市場は今後も年平均4%で成長するとされており、合成ゴムもそれを上回る勢いでの拡大が期待され、特にS-SBRは低燃費タイヤ向けに世界的な需要は今後も伸びると予想されています。

SBRやBRはタイヤ以外にも幅広い用途に用いられ、これらにIRや天然ゴムも加えて汎用ゴムと呼ばれ、汎用ゴムは生産量は多いものの比較的安価な製品群となります。

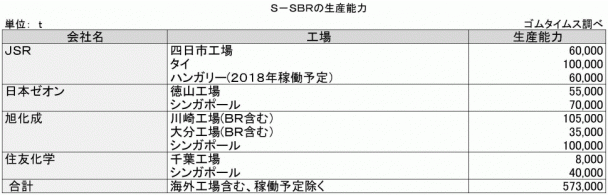

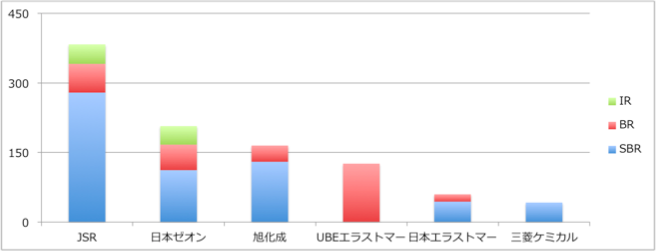

こうした汎用ゴムについて2021年時点ではJSRや日本ゼオン、旭化成やUBEなどが生産しており、生産能力ではJSRが抜き出てそれに日本ゼオンが続く格好となります。

合成ゴム(ソリッド:SBR,BR,IR)各社別生産能力 単位:千トン

2022年、JSRはエラストマー事業を売却しています

JSRは前述したS-SBRに強みをもち、日本、タイ、ハンガリーとグローバルに生産能力を拡大してきた過去があり、対して日本ゼオンは合成ゴムの原料となるC4, C5留分の抽出技術を強みに多様な合成ゴムを展開しています。

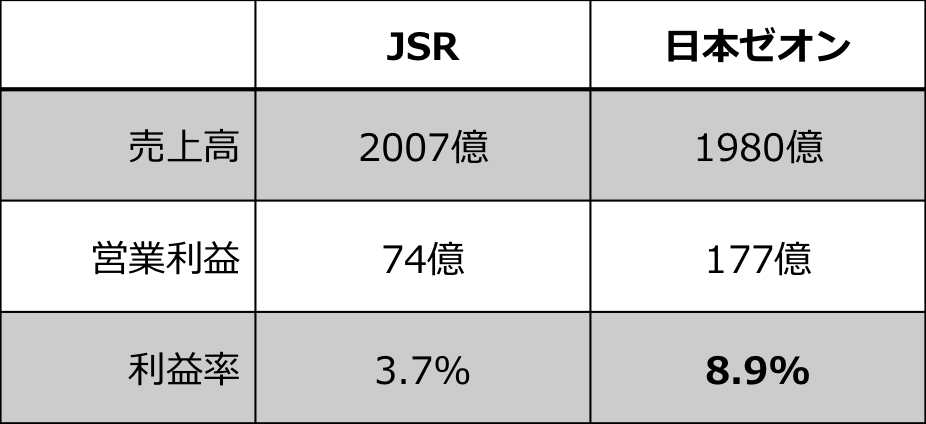

両社の合成ゴム関連事業についてコロナ前である2018年度の売上高と営業利益を見てみると、売上高は同等程度なのですが、日本ゼオンの方が収益性に優れていたことがわかります。

2022年、JSRはエラストマー事業を売却しています

なぜ市場が拡大するS-SBRに強みを持ったJSRの収益性が悪くなってしまったのか、後ほど理由を解説しますが、日本ゼオンについては徹底してきた特殊化戦略により特殊ゴムにも強みを持つ点が要因の一つです。

日本ゼオンについては徹底してきた特殊化戦略により特殊ゴムにも強みを持つ点が要因の一つです。

特殊ゴムは汎用ゴム以外のゴムを指し、NBRやCR、EPDMなどが挙げられます。

例えばNBRは耐油性に優れ、耐油ホースといった自動車部品のほか医療用手袋にも用いられているのですが、日本ゼオンは差別化を図ってきたNBRやHNBRといった特殊ゴムの販売量が増加しているようです。

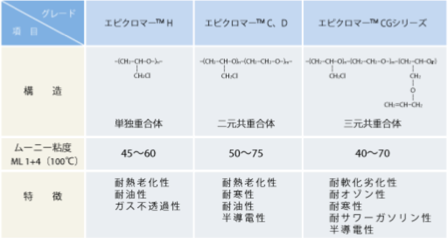

また性能バランスに優れたCRではデンカが世界最大手でデンカクロロプレンは世界シェアの4割を誇り、大阪ソーダはエピクロルヒドリンゴムに強みを持つなど、特殊ゴムは各社が得意分野で棲み分けていますね。

こうした合成ゴムの多様さとメーカーの得意分野を整理したところで、業界の動向を見て行きましょう。

合成ゴム業界の動向

では合成ゴム業界の動向を解説したいと思います。

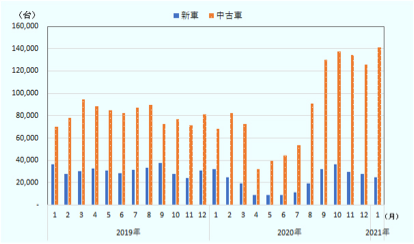

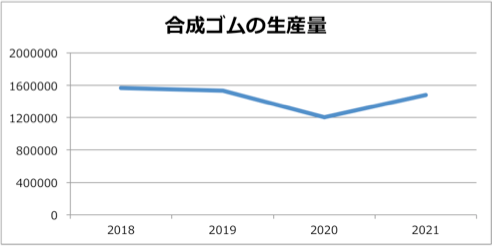

まずここ数年の合成ゴムの生産量を見てみると、2020年はコロナ禍による自動車の減産を受けて、タイヤやチューブといった自動車関連部品の需要も減退、合成ゴム生産量も減少していました。

このように合成ゴムは自動車産業への依存度が高い点が特徴です。

一方2021年は半導体不足で自動車産業は低迷が続いたにも関わらず、合成ゴムの生産量はコロナ禍前に近い水準にまで回復しています。

というのも合成ゴムの主用途であるタイヤは、新車販売向けよりもリプレイス向けが多くなっており、好調な中古車販売を受けてリプレイスタイヤ向けが新車販売台数の減少分をカバーした格好のようですね。

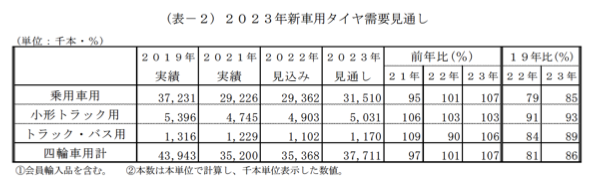

足元ではリプレイス向けも一服感があるようですが、2023年の国内タイヤ需要は新車、市販用共に増加基調で、まだ本調子ではないものの合成ゴムの国内需要も復調が期待されます。

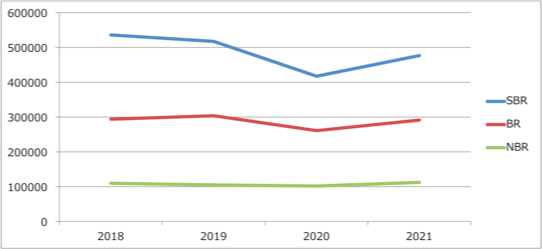

なお合成ゴムの種類別に出荷量をみると、タイヤが主用途であるSBRやBRはコロナ禍で落ち込んでいるのに対して、特殊ゴムであるNBRは堅調に推移していたことがわかります。

これはコロナ禍で医療用手袋の需要が旺盛となり、その原料となるNBRラテックスの需給もひっ迫、日本ゼオンは2020年、NBRラテックスの出荷が前年比で3割増えたようです。

コロナ後も衛生意識の高まりから合成ゴム手袋は市場の拡大が期待されており、また輸入依存で供給不安に陥った医療用手袋の国産化の動きも合成ゴムメーカーにとって追い風になるかもしれません。

このように合成ゴムは需要構造上自動車産業の影響を受けやすいものの、直近では国内需要にも回復が見られており、医療分野などでは成長も見込まれているのです。

一方、ここ数年の合成ゴム業界は事業売却や撤退などの業界再編も進行しており、堅調な需要に対して、厳しい経営環境となっているのです。

再編が進む

合成ゴム事業については、各社が選択と集中を進めています。

その象徴的な出来事が、JSRによるエラストマー(合成ゴム)事業の売却でしょう。

2022年、JSRはENEOSにエラストマー事業を売却しているのですが、こちらについては汎用品でのアジア勢の台頭をはじめとした価格競争の激化などが背景にあります。

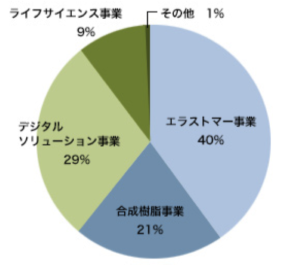

先ほども述べたようにJSRは合成ゴム国内大手で、エラストマー事業は売上高の4割を占めました。

JSR CSRレポート2018

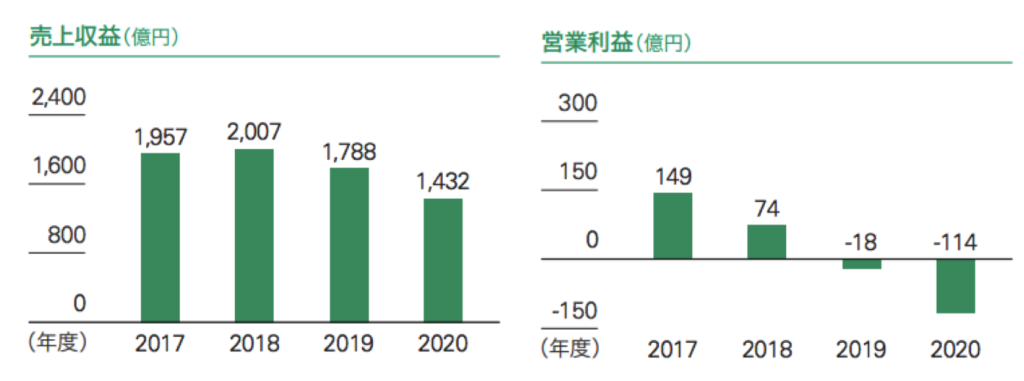

しかし2020年度におけるエラストマー事業の業績は売上収益が1432億円であったものの、コア営業赤字が114億円で2期連続の赤字と事業損益が悪化していたのです。

赤字の内的な要因としては、設備投資による支出の増加が挙げられます。

JSRは2015-2020年にかけて新工場の設立や生産能力強化など、エラストマー事業に1100億円以上の投資を行っていました。

そこに新興国製品の台頭や国内需要の減少による合成ゴム出荷量の低迷、さらには米中貿易摩擦やコロナ禍の影響で、ブタジエン市況が急落したことなどが外的要因となり、投資回収ができなかったのです。

合成ゴムは産業に欠かせない製品ではあるものの、競争激化で安定した収益体制の維持が難しくなってきており、JSRだけでなく、各社収益性の低い製品を中心として、合成ゴム事業に大鉈を振るう動きが相次いでいます。

同じく合成ゴムを得意とする日本ゼオンは、生産量ではJSRや旭化成に少し離され3位であったS-SBRについて、2017年に住友化学と事業を統合、規模を拡大するとともにコスト競争力強化や安定供給の確保を狙っています。

住友化学はほかにも維持管理費が増加し収益性も悪化したEPDMから撤退、本年3月に販売を停止するとしており、UBEは21年10月に合成ゴム事業を完全子会社のUBEエラストマーへ継承することで分離独立させ、採算管理の徹底や意思決定の迅速化により収益体質の改善を図っています。

このように各社が採算の悪化した汎用品事業の切り出しや統合を進める合従連衡が目立つ一方で、合成ゴムへの投資を進める企業も存在します。

東ソーは工業部品や手袋での市場成長が見込まれ、利益率も高いCRの設備を拡充、日本ゼオンはエンジン周り部品で需要が増えるHNBRの総生産能力を引き上げています。

このように合成ゴム業界では、激化する競争を背景に収益性が悪化した事業から撤退し、自社の強みが発揮できる分野に経営リソースを割く選択と集中が進められているわけですね。

今後の合成ゴム業界

では最後に、これからの合成ゴム業界について考察したいと思います。

今も合成ゴムを取り巻く事業環境は変わり続けており、具体的にはEVシフトやCNの潮流が挙げられます。

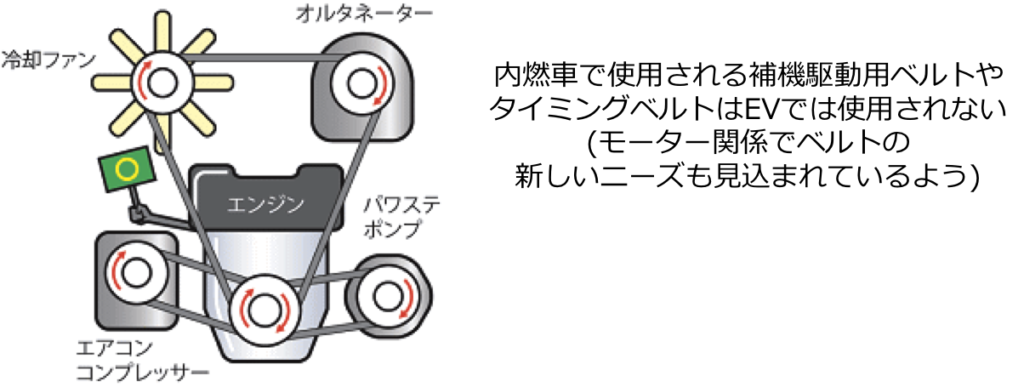

EVでも主用途であるタイヤは影響を大きく受けないとされていますが、EVではエンジンを搭載しなくなるため、ベルトやホースで需要が減少、または使用されなくなる製品も出てくると予想されているのです。

またガソリンを使わないため耐油性が必要なくなる一方でバッテリーを搭載するため耐熱性が要求されるなど、電動化によるニーズの変化を好機と捉え、各社新規開発を進めているようですね。

またCNを受けてタイヤメーカーが天然物や再生品といった原材料のサステナブル化を推進しており、合成ゴムメーカーにもCO2排出量削減やその可視化が求められるようになるかもしれません。

なおENEOSが買収したJSRエラストマー事業は新会社ENEOSマテリアルとして発足しており、撤退やダウンサイジングといった構造改革が奏功して黒字回復を果たしています。

今後も石油樹脂や販売チャネルといったENEOSとのシナジーが期待され、市場成長が続くSSBRやLiBバインダー事業を牽引役として国内、アジアNo.1の素材企業を目指しているのです。

ダウンフローの高付加価値化を目指すENEOSと、立て直しが進むエラストマー事業の今後には注目ですね。

合成ゴム企業の業績

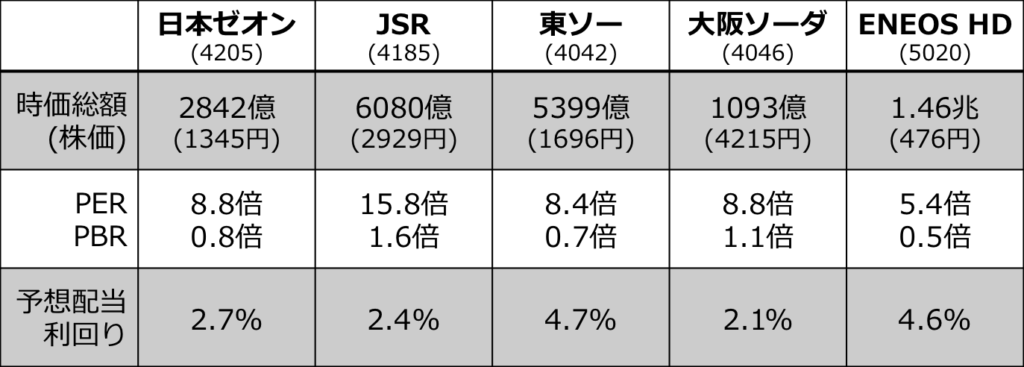

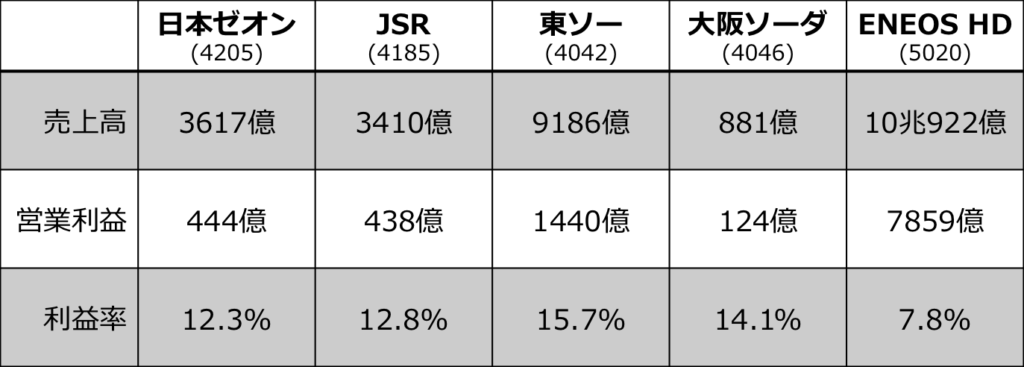

最後に今回取り上げた企業の業績を比較して終わりにしましょう。

売上高では再編が進んだENEOSがずば抜けていますが、ほかも中堅の規模を有しており前期は世界経済の回復や市況の高騰を的確に捉え、各社10%前後の利益率となっていました。

会社四季報より

続いて各指標を見てみるとPERやPBRでは全体的に割安の水準となっており、足元では長引く原燃料高や円高傾向、景気後退懸念が重荷となっている印象でしょうか。

対して電子材料やヘルスケアに注力したJSRはPERとPBRがともに高まっており、合成ゴムに比べて利益率に優れ、成長率の高い傾向が市場で評価されているとみられます。

一方で個別にみると、日本ゼオンのLiB用バインダーや大阪ソーダのエピクロルヒドリンゴムなど好材料もあり、こういったニッチトップ製品も安定した強みを持ち、今後の成長を見越して今のうちから注目しておきたいですね。