高い技術力を背景に世界トップシェア製品を多数有し、向かい風の化学セクターにおいてなんと過去最高業績を達成。

一方で株価は低迷が続き、好材料が見落とされているかもしれません。

今回はそんなクラレについて、会社概要、業績推移、そして今後の見通しと株価を見ていきます。

クラレの概要

まずは、会社の概要です。

クラレといえば、アルパカのCMでその存在を知った方も多いのではないでしょうか。

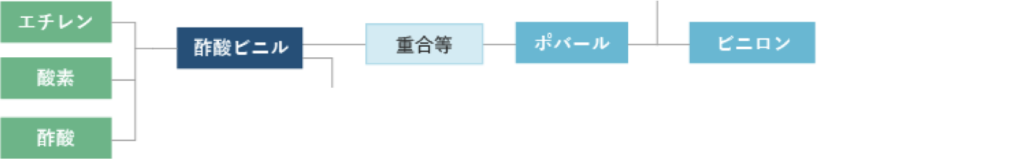

そんなクラレの主力はポバールに代表されるビニルアセテート事業であり、ポバールをはじめとする樹脂やその加工品で世界トップシェアの製品群を有しています。

特にディスプレイに欠かせない光学用ポバールフィルムでは世界シェア80%と、同社の躍進に大きく貢献しておりいます。

クラレの強みはこうした他社が真似できないような唯一無二のオンリーワン製品を生み出す技術力にあるのですが、その開発力のルーツはこれまでの歴史からも読み解くことができます。

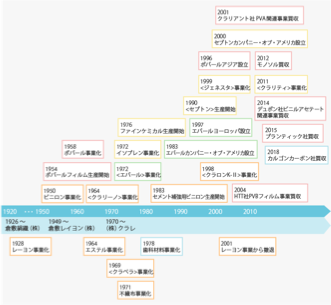

クラレの創業は岡山県倉敷市。もともとは繊維を祖業とする化学メーカーであり、当初はレーヨンといった再生繊維の製造販売が主業でした。

戦後に合成繊維の時代が訪れると、同業他社は海外から生産技術を導入することで合成繊維を事業化する中、早い時期からポバールの可能性に着目していたクラレは、ポバール系合成繊維「ビニロン」の自社開発に成功します。

加えて繊維メーカーとして珍しくビニロンの材料であるポバールも販売する戦略に舵を切り、繊維糊剤などの用途でヒットさせ、独自の技術開発力と思い切った事業構造の転換により着実に業容を拡大していくことになるのです。

そうして生まれたのが、光学用ポバールフィルムなどの現在のクラレを支えるポバール加工品の数々であり、その他のオリジナリティあふれる製品群なのです。

2007年には業種分類を「繊維製品」から「化学」に変更、スペシャリティ化学メーカーとして新たなスタートを切っており、歴史を振り返ることで、専門性や技術力など、クラレが大切にしている価値観・強みが見えてきますね。

クラレの業績

続いて、業績の推移です。

まずは2022年度の業績を見ていきましょう。

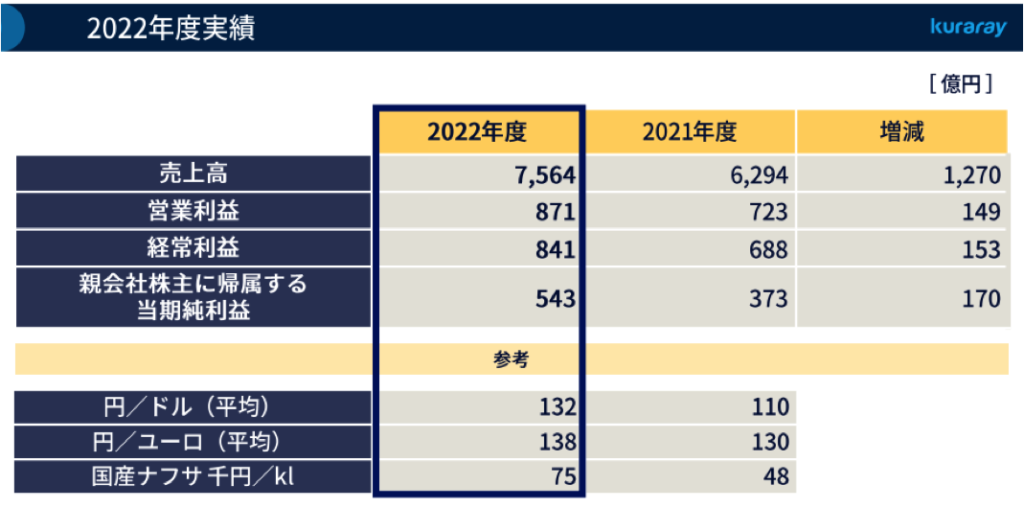

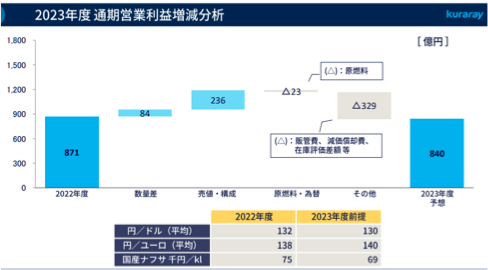

22年度より新しい会計基準を採用しており、売上高7564億円、営業利益871億円と増収増益、世界経済の下方圧力にも屈せず過去最高を記録しているのです。

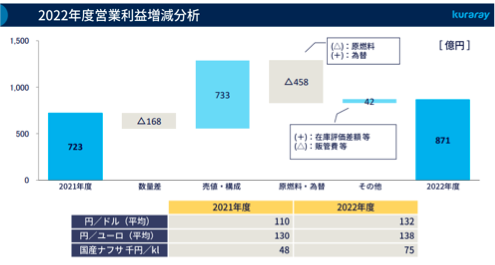

昨年は円安の恩恵を受け増収の一方で、原料高から減益になっている化学メーカーも多いですが、クラレの場合は価格転嫁をしっかりと進めたことで原材料の高騰分を取り返し、増益も確保しています。

一般にニッチトップな製品はコスト上昇局面においても価格転嫁が進みやすく、安定して高利益を確保できる傾向にあり、ニッチトップ製品に強みを持つ、クラレの製品競争力の高さがゆえに為せることですね。

一方で、販売数量が減っているのは景気減速の影響を受けたもののようで、こちらについては後ほど解説したいと思います。

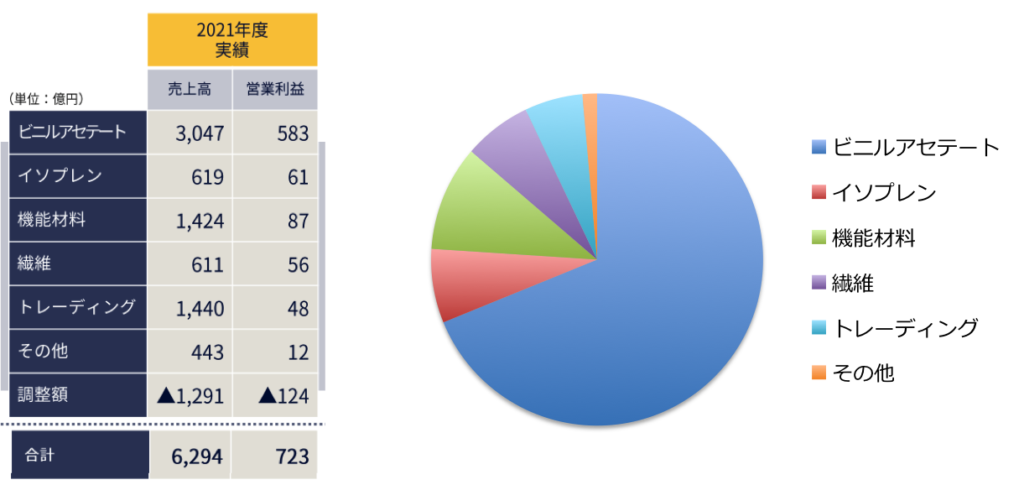

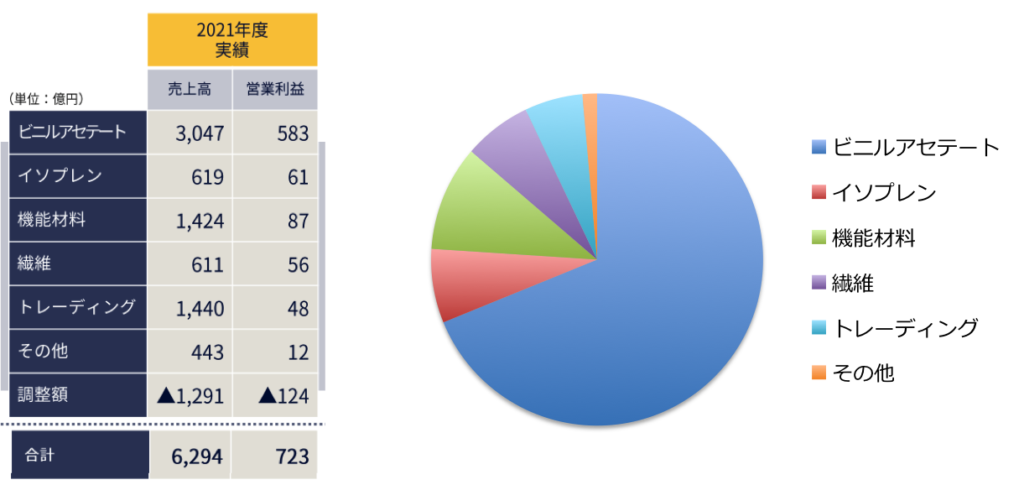

ではもう少し詳細に、セグメント別に業績をみていきましょう。

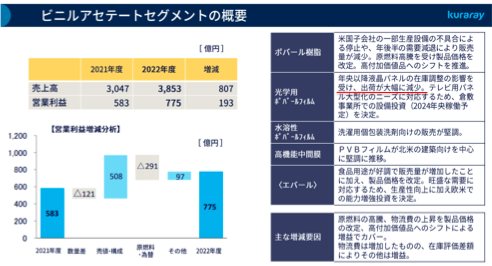

やはり、主力のポバールフィルム等を含むビニルアセテート部門が大きく伸びています。

クラレのビニルアセテート事業は売上高の半分、営業利益の8割近くを稼ぐとんでもない事業であり、特に液晶パネル向けで30年以上ほぼ独占的に使用されている、光学用ポバールフィルムが稼ぎ頭とみられます。

液晶材料は比較的ボリュームが大きく、機能性エレクトロニクスフイルムの世界市場などは1兆円に迫る規模なのですが、高い品質が求められることから参入障壁も大きく、クラレは圧倒的シェアから高収益を実現しているとみられます。

一方でその業績はディスプレイ市況の影響を受けやすく、市場の興味がそちらに偏ってしまう印象もあり、特に足元ではコロナ特需の終わりや中国の景気低迷などでディスプレイ材料も調整局面だったとみられます。

したがってクラレのビニルアセテート部門もその影響を受けたと予想され、実際に製品別に今期の増減を見てみると、液晶パネル向け光学用ポバールフィルムの出荷が大幅に減少しているようです。

やはり光学用ポバールフィルムは最終製品であるディスプレイ需給の影響は避けられないと見られますが、なんと水溶性ポバールフィルム、PVBフィルム、エバールといった光学用以外の製品群が堅調に推移しており、単価上昇と合わせてその減収分を補うことで、全体としては増収増益で着地しているのです。

電気製品、日用品、建材、食料品と、最終製品の産業分野の裾野が広いことで、経営の安定性につながっており、主力であるビニルアセテート事業もディスプレイ市況の悪化をものともせず、底力が高まってきているとみられます。

2023年度以降も、こうした製品群が安定的に利益をもたらすことが想像されますね。

続いて、2023年度の業績予想を見ていきましょう。

2023年度は増収ですが、減益の予想になっています。

減益の要因は、販管費や減価償却費の増加です。

タイのイソプレンの新拠点や、米国の活性炭の新設備が新たに稼働するため、その先行費用が嵩む想定のようですが、これは本年のクラレの二大プロジェクトのようで、今後の利益貢献に期待される事業となります。

なお昨年から調整局面が続いているディスプレイ材も今年の後半から回復に転じるとも見込まれており、クラレも2022年度は販売数量減となっていましたが、2023年度はそれが回復するかどうかも注目点かもしれません。

今後の見通し

今後の見通しと株価を見ていきましょう。

今後の見通しについて、やはり注目点は光学用ポバールフィルムの動向と、主力であるビニルアセテート事業に続く新たな事業の創出ではないでしょうか。

昨年光学用ポバールフィルムは出荷減でしたが、こうした需要の増減は従来から生じていることであり、社会のデジタル化やパネルの大型化を背景に、ディスプレイ材の需要は長期的な拡大が見込まれています。

加えて食品包装用途向けなどでもフィルム需要が伸びており、ビニルアセテート事業の安定感は増しているものの、やはり利益の多くをビニルアセテートに依存した構造に変わりはありません。

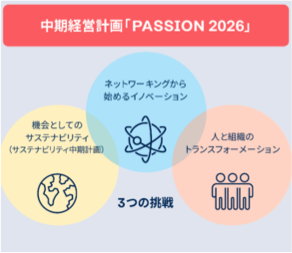

企業としてさらに躍進するにはビニルアセテートに続く事業の確立も求められ、今後どのように成長していく戦略なのかクラレの掲げる中期経営計画から見ていきます。

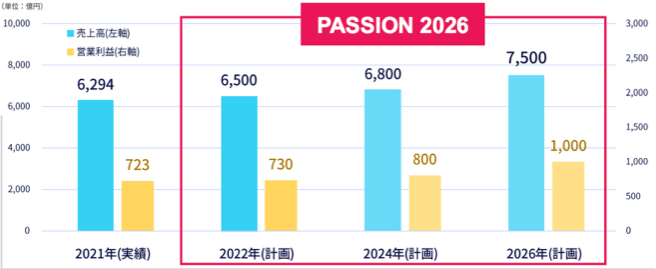

クラレは2022年2月に中期経営計画を発表しており、2024年に売上高6800億円、創業100周年となる2026年には売上高7500億円、営業利益1000億円を目指しています。

2022年の実績は売上7564億円、営業利益871億円でしたので、売上は4年、営業利益は2年前倒したことになりますが、中期経営計画は1ドル=110円、1ユーロ=130円を前提にしているため、単純比較はできません。

では具体的に、どのように売上を伸ばす戦略かというと、ざっくり①海外での需要取り込み、②既存製品の成長です。

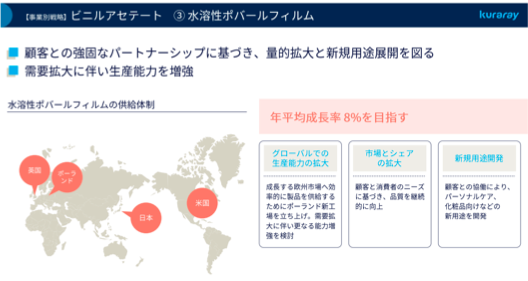

海外の需要取り込みについては、既に海外売上高比率が7割を超える中、グローバルに製造拠点や物流網を有しており、これらグローバルネットワークと原料からの一貫製造体制により安定供給体制を確立していく方針としています。

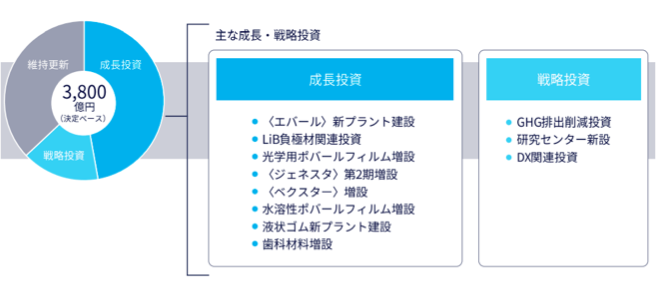

今後アジアでのエバール新プラントの建設などをはじめとした成長投資を中心に5年間で3800億円の投資を行い、市場が拡大する欧州やアジアでの需要を取り込むことで確実な成長を図っていく計画です。

では、今後成長が期待される製品はどのようなものでしょうか。

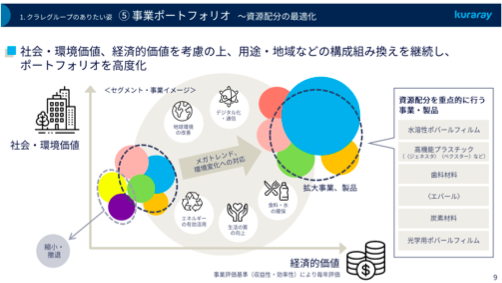

中期経営計画では「サステナビリティ」などのメガトレンドに沿った製品群に、重点的に資源配分する方針です。

特に水溶性ポバールフィルム、高機能プラスチック、そして歯科材料が注目されているようで、このうち後者2事業はビニルアセテート以外の事業となります。

順番に見ていきましょう。

水溶性ポバールフィルムは、文字通り水に溶ける包装材で、個包装の洗剤や除草剤などに使われています。

ポーランド新工場を立ち上げ欧州需要を捉える計画でしたが、足元では欧州の景気後退と物価高で計画が停滞しているようで、今後の展開に注目が必要です。

続いて高機能プラスチック、ジェネスタです。

耐熱性等が高く、それでいて加工性も優れるため、PCやスマホのコネクタ部品などに使われていますが、様々な金属部品に代替する可能性を秘めており、EVなどへの採用が増えれば大きく売上が伸びるかもしれません。

3つ目は歯科材料です。接着技術を活かし歯科接着用ボンディング材などを提供しており、地味な市場ではあるものの、国内では歯科検診の義務化など、国策による追い風を受ける分野でもありますね。

用途を拡大しながら堅調に成長するビニルアセテート事業に加えて、他事業についても、ビニルアセテートで培ったグローバルな供給体制から世界展開を画策しており、クラレの強みである独自の技術開発力と変革のDNAも合わさり、今後も飛躍を続けてくれるのではないでしょうか。

株価

こうした状況を踏まえ、最後に、株価の状況を見ていきましょう。

2023年3月26日現在、株価は1169円です。

予想PERは7.7倍、PBRは0.59倍で、配当を48円とすると、配当利回りは4.11%です。

2017年の11月をピークに、株価は低迷していますね。

株価と同様、営業利益も2017年をピークとして市況の悪化などを理由に2020年まで減少してきました。

特に、当期純利益については、2018年に発生したアメリカ工場の火災事故により、損害賠償金を費用計上したため2019年と2020年は赤字となってしまいました。

しかし、2021年以降は、関連訴訟も一段落し、市況の回復などもあり業績は上向いています。

現在、2017年よりも業績が良くなったにもかかわらず、株価は2017年ピークの半値程度のままとなっていますし、PERやPBR、配当利回りも割安感を示しています。

他の多くの化学メーカーも株価は2017年末ごろから下落し、まだ業績もそのころの水準に戻っていませんが、クラレの場合は業績が戻っていますので、適切に評価されれば株価も上昇していくのではないでしょうか。

特に、当社の株主還元は、総還元性向35%以上、年間配当金40円以上を掲げていますので、業績が伸長すればさらなる増配もあり得ますし、多少業績が悪化しても、年間40円配当が保証されます。

長期保有で資産形成をするにあたっては、優良な銘柄と言えるのではないでしょうか。