今回は、大型発表が相次ぐ旭化成についてです。

課題の石化では中核のAN含め再構築を進める一方で、製薬やセパレーターではそれぞれ2000億円近い大型投資を打ち出しています。

攻めの姿勢で勝負をかける旭化成、ドラクエでいえばガンガンいこうぜなのですが、体力を懸念する声もみられます。

旭化成の勝ち筋について考察していきます。

旭化成の現状

まずは旭化成の現状について。

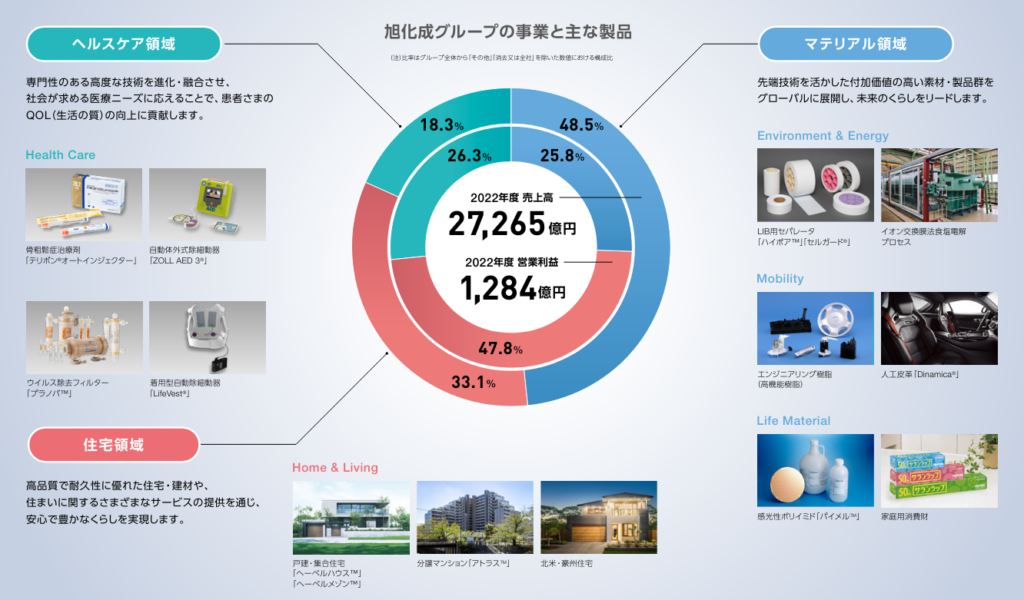

旭化成は化学業界を代表する大手総合化学メーカー。

BtoBが基本の化学メーカーとしては珍しくBtoCのビジネスも手掛け、サランラップやヘーベルハウスでもおなじみですね。

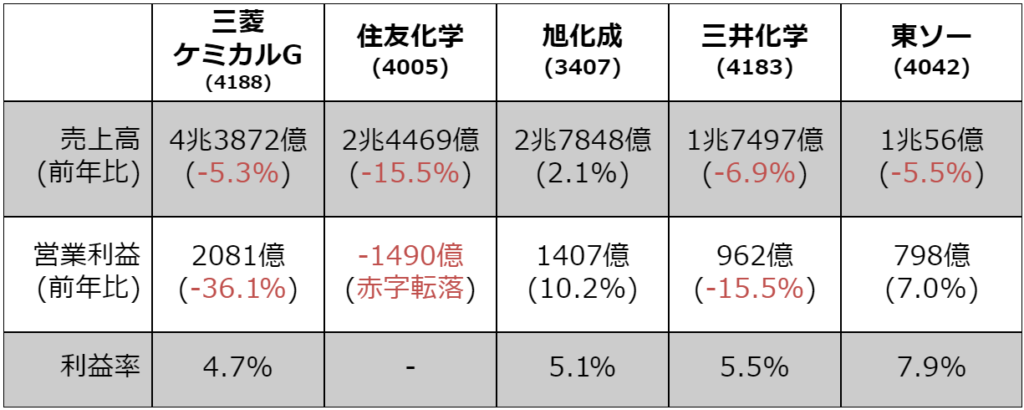

2023年度の売上高は2兆7848億、営業利益は1407億円と、化学業界では2位グループ、

会社の価値を表す時価総額も、総合化学5社のなかでは最も高くなります。

時価総額は2024/5/31時点

そんな旭化成の特徴は、野武士集団とも称されたアニマルスピリットにあり、過去の成功体験やしがらみにとらわれず挑戦してきたことで、

マテリアル、住宅、ヘルスケアからなる幅広い事業ポートフォリオを有しているのです。

技術とチャレンジ精神で手広くやっているという点では、バイクメーカーで言うヤマハのイメージに近いのかもしれません。

さて、そんな旭化成の課題は利益面での成長性。

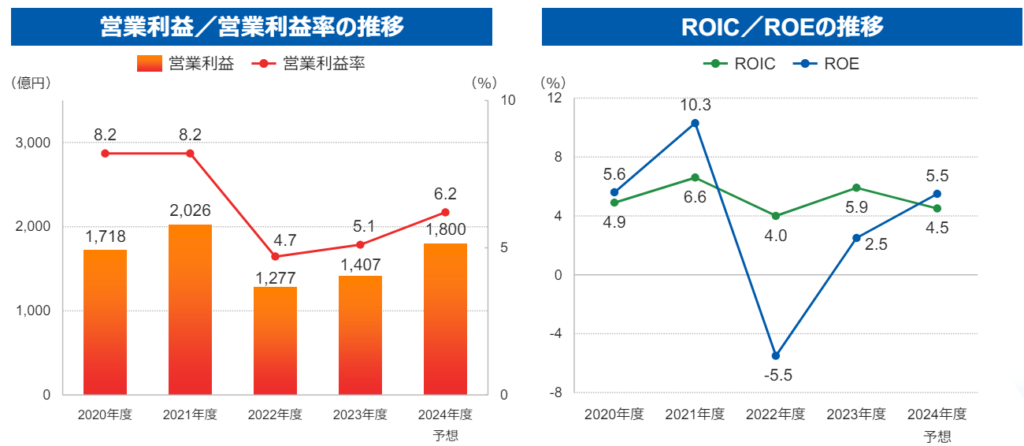

営業利益率や、稼ぐ効率を表すROE、ROICの推移をみても、ここ数年は低調に推移していることが分かります。

今期は中期経営計画の最終年度なのですが、目標も未達の見通しと、足元ではブレーキがかかった状況なのです。

このような事情から、株式市場は会社の将来性に対して懐疑的になっており

PBRは1倍を下回り0.8倍、同業他社と比べて特別低くはないのですが、年収1000万の窓際おじさんの、転職市場での価値が800万円みたいな感じで、企業価値が問われていると言えます。

課題は稼ぐ効率

続いては、旭化成が打ち出した戦略を解説します。

目下稼ぐ力が課題ですが、そもそも稼ぐ力が落ちた原因は何か。

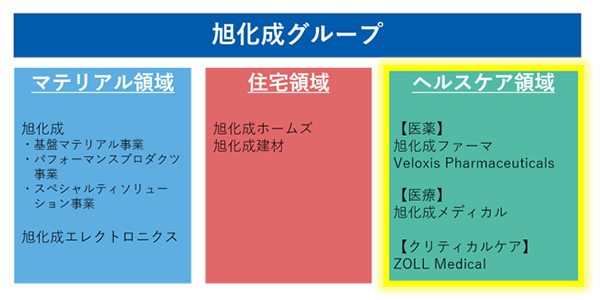

まず旭化成のポートフォリオをみるとヘーベルハウスで有名な住宅領域、医薬や医療機器を扱うヘルスケア領域、

そして石油化学や電池材料など多様な化学品からなるマテリアル領域の、三つの事業を有しています。

この三領域経営は旭化成の強みの一つで、幅広いビジネスモデルを有することで、全社として収益の安定化がもたらされます。

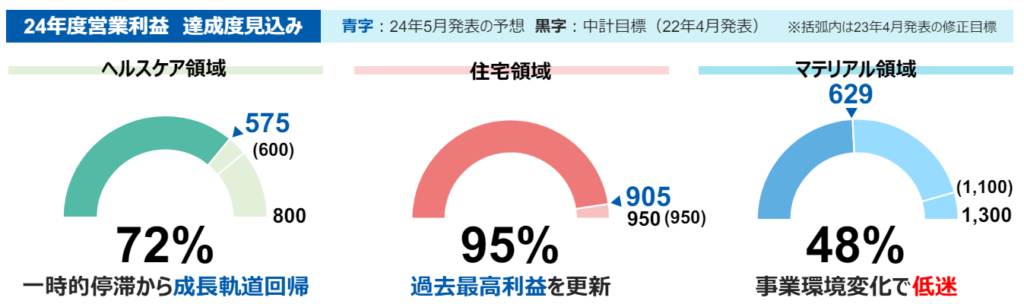

ただ利益面でいえば、三領域で明暗が分かれています。

例えば中計における営業利益目標の達成率でみると、好調な住宅領域はほぼ目標達成しているのに対して、

成長の踊り場にあるヘルスケア領域はやや遅れが生じ、そして石油化学を含むマテリアル領域は48%とかなりの下振れ、

持ち時間が迫っているのに、パワポが半分も進んでいないときくらいピンチな状況です。

つまり旭化成の課題は、ヘルスケア領域での成長の鈍化と、損益が悪化するマテリアル領域と言えます。

したがって、旭化成はヘルスケアとマテリアル領域の立ち位置や戦略を明確にする必要があり、

直近で公表された石油化学事業の構造改革と、製薬・電池材料への大型投資がまさにそれにあたるわけですね。

しかし課題に対して大胆な戦略を公表したにもかかわらず、株式市場での反応はいまひとつ、

そもそも化学メーカーの製薬ビジネスはオワコン、電池材料はジリ貧、といった見方が強く、

多額の投資に対して利益回収できるか、疑問視されている状況かと思います。

しかし旭化成にも勝ち筋があり、ニッチを攻める製薬、数を取りに行った電池材料と戦略も大きく異なります。

全社的にも事業ポートフォリオを大胆に転換させるとみられ、今後の旭化成はどうなるのか、3つのポイントに分けて解説していきます。

石化の再編

さて、まず一つ目はマテリアル領域の構造改革、特に業績が低迷する石油化学系基礎化学品についてです。

おいごりお、また石化の構造改革か、前も聞いた気がするぞ?

とお思いの方、いつもみてくださりありがとうございます。

弊チャンネルをご覧の皆様にはおさらいとなりますが、中国の停滞や増産を背景に石化製品は需給バランスが大きく崩れ、

旭化成も石油化学系の基礎化学品は赤字転落、これは石化を手掛ける化学メーカーは大体同じです。

三菱ケミカルGは”ベーシックマテリアルズ内石化”、住友化学は”エッセンシャルケミカルズ”、

旭化成は”基盤マテリアル”、三井化学は”ベーシック&グリーンマテリアルズ”、東ソーは”石油化学”

そして、もともと浮き沈みの大きかった石化系基礎化学品ですが、もう自力では浮いてこないとみられ、

助っ人外国人選手のごとく、三振が多くとも、ここぞでホームランも打ってくれれば良いものの、

ソフトバンク時代のバレンティンのごとく不振が続くのであれば、解雇もやむなしといった感じでしょうか。

旭化成の戦略は

と、ここまでは石化事業が抱える課題について整理してきましたが、続いては旭化成の戦略について。

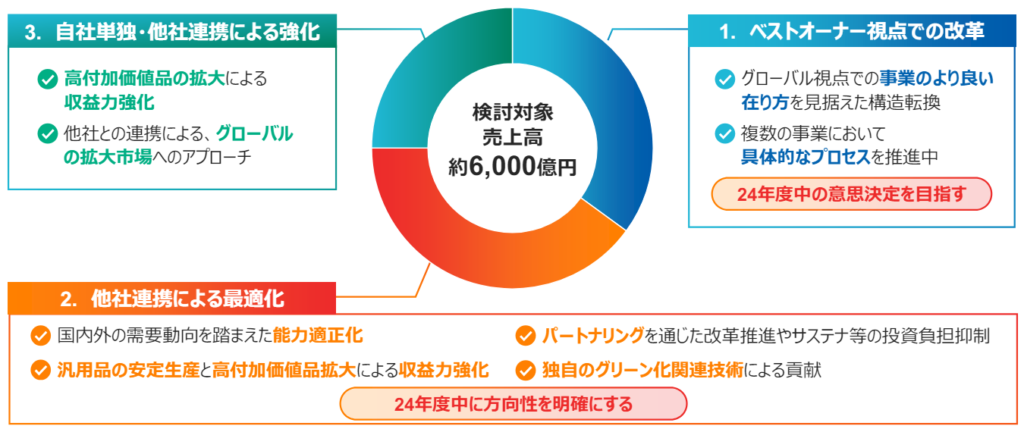

5月20日の経営説明会で旭化成は、石化の構造改革を前倒しで進めるとしており、

つまり課題を抱えた事業の撤退や縮小、譲渡を進め、早急に損失を解消させる意向のようです。

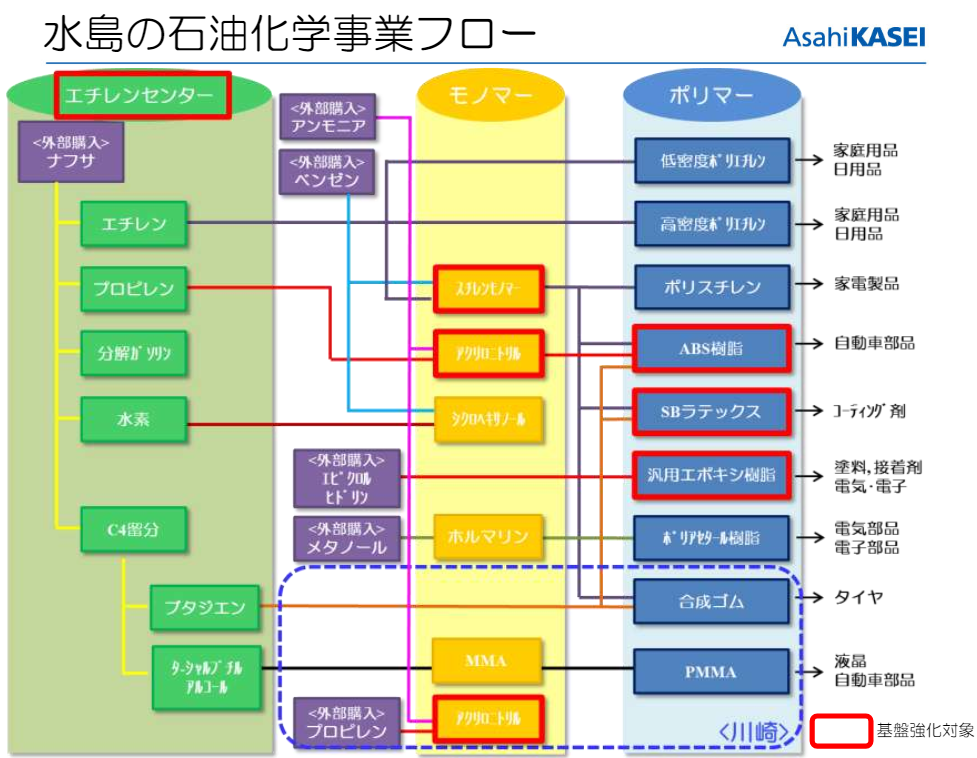

具体的にはいろいろあるのですが、特筆すべきは、アクリロニトリル(AN)も対象となっている点。

旭化成のアクリロニトリルと言えば、日本料理における寿司、イタリア料理のピザ、タイ料理のトムヤンクンのような代名詞的存在で、

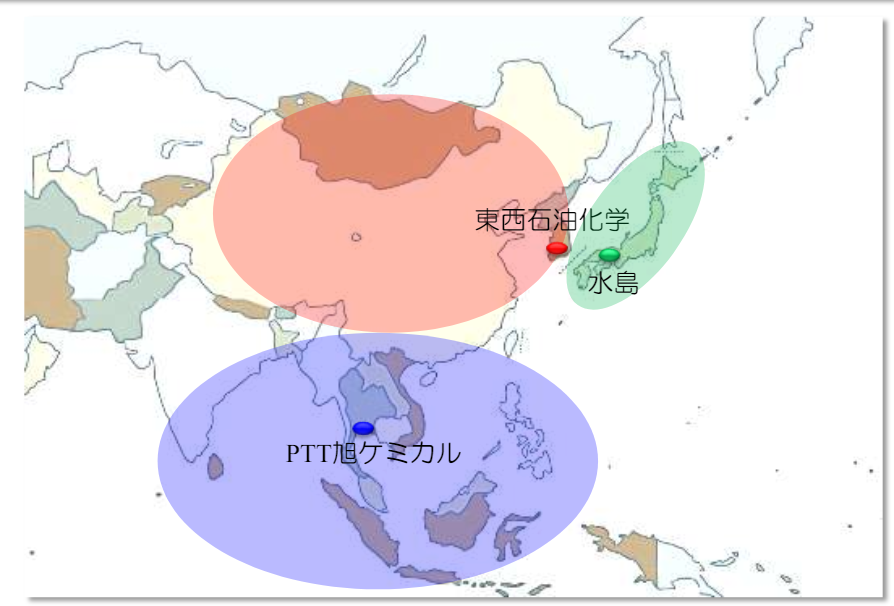

旭化成の石油化学事業における中核、日本、韓国、タイに生産工場を有し、英INEOSらともにAN世界三強に数えられることもあります。

ところがそんなアクリロニトリルも、直近では苦戦しているようで、

特にタイ拠点は継続が難しく、すでに現地パートナー企業と今後の方針について詰めているところのようです。

タイ工場では旭化成独自のプロパン法を採用し、いわば都市ガスからアクリロニトリルが作れるような画期的な手法だったのですが、

現状ではコストパフォーマンスがないようで、事業環境の厳しさを感じますね。

石化の連携も

このように中核のANにもメスが入るなど、旭化成の本気度がうかがえますが、

石化の構造改革のもう一つのポイントは、他社連携による再編や合従連衡も視野に入っている点。

※最大の能力を持つ韓国工場は競争力があるとし、国内水島工場も経済安全保障の観点から継続する方針のようです。

やはり石化はチェーンでつながっているため、一社でできることと、他社と連携することがあるという話なのですが、

特に石油化学の中枢であるナフサクラッカーについては、パートナー候補と検討を推進しているようです。

牧場で例えれば、牛乳の出荷量を減らすには牛の数を減らす必要があるということで、これには企業間の横のつながりがカギとなります。

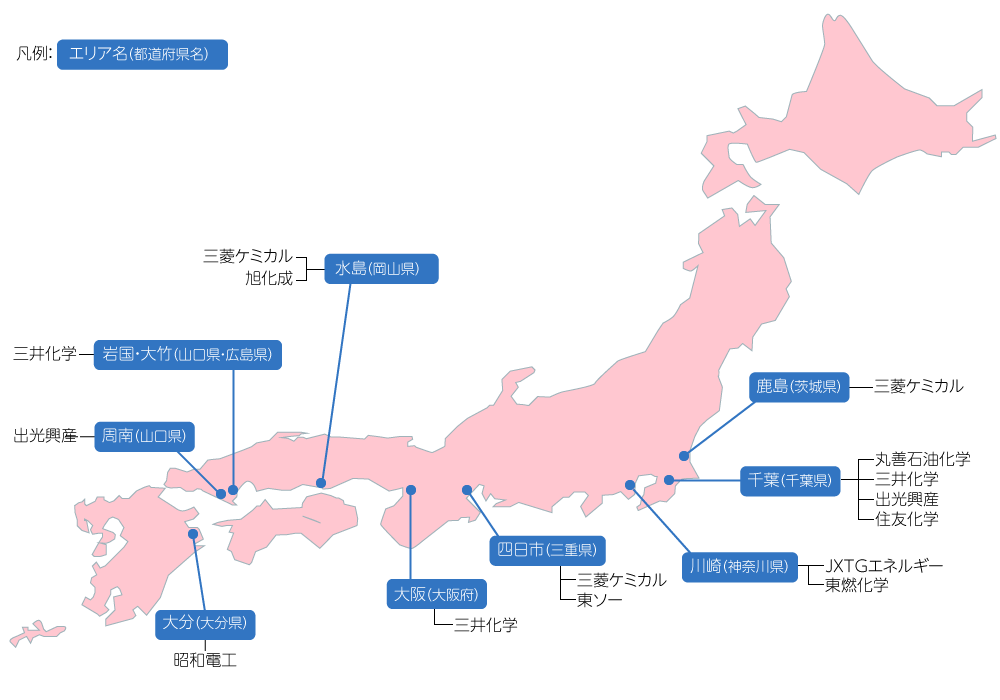

すでに旭化成、三菱ケミカルG、三井化学の3社での西日本連携も公表されており、この連携を軸に過剰設備の統廃合も進むと期待されます。

同じく西日本にナフサクラッカーを有するレゾナックや出光興産はどう出るのかなど、進捗に期待したいですね。

セパレーターの北米投資

続いては、成長に向けた大型投資の一つ、カナダでのセパレーター工場について。

AGA治療では、抜け毛の防止と発毛の両輪を回すと効率的なように、

旭化成も不採算領域の構造改革と同時に、成長領域への投資を進める必要があります。

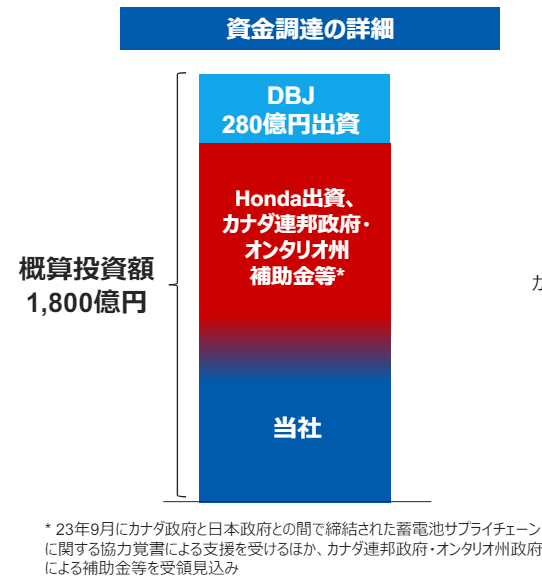

そのような中、旭化成が打ち出した戦略の一つが、電池材料であるセパレーター工場の新設。

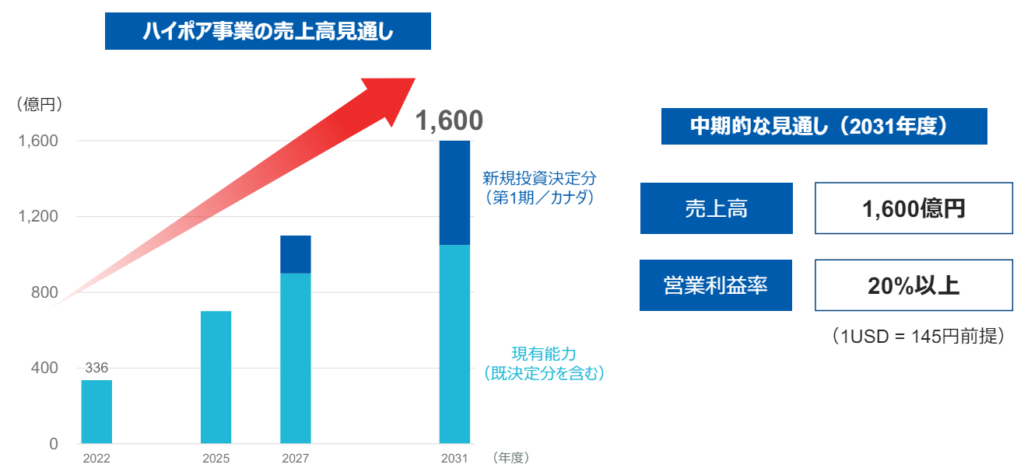

総額はなんと1800億円、2031年には同事業で4倍となる1600億円の売上を見込んでいます。

電気自動車(EV)の市場拡大をとらえたものですが、実際のところ賛否両論あり、むしろ懐疑派が多いくらいの感度です。

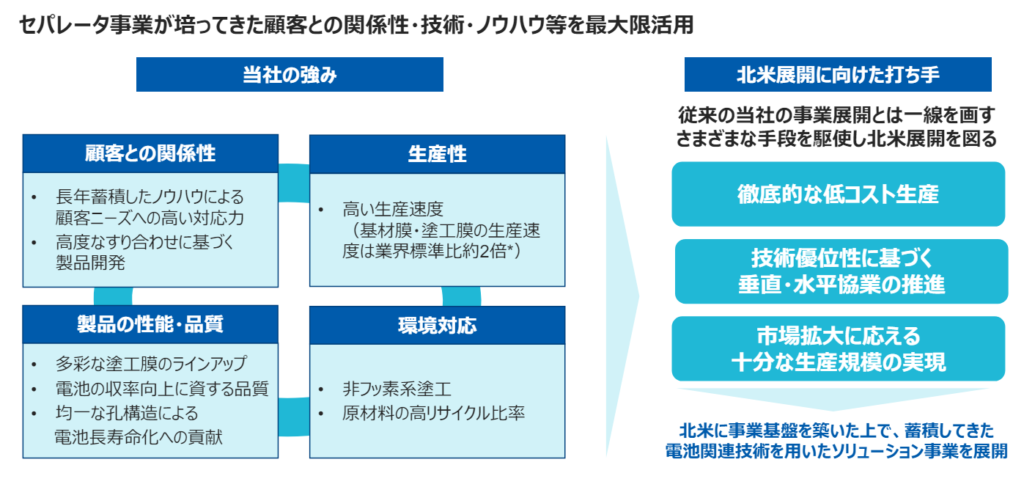

そもそもこれは旭化成の得意なニッチ戦略ではなく、競争が激化するマス市場に先に大型投資して、

コストパフォーマンスや供給能力からシェアを勝ち取っていく、真っ向勝負な戦略といえます。

裏を返せば、読みが外れれば大損するリスクをはらんだ、博打の要素もあるということですが、

なぜ旭化成はらしくない勝負を仕掛けたのか、またリスクと勝算について考察していきたいと思います。

旭化成のセパレーター

まずセパレーターについてですが、これは主要な電池部材となります。

セパレーターは電池の正極と負極の間に挿入され、ミルフィーユに例えるとパイ生地の部分にあたります。

このうちセパレーターは絶縁やショートによる異常発熱を防ぐ役割を担っており、電子回路に用いられるヒューズのイメージに近いと思います。

旭化成はこのセパレーターで40年以上研究を積み重ね、スマホやノートPCに用いられる民生向けではトップクラス、

2021年は巣ごもり需要で、同事業は過去最高売上を更新しました。

しかし流れが変わり始めのもこの時期で、要因は電気自動車の台頭。

EVには大量の電池を搭載するため、セパレーターの需要も急増したわけですが、

中国勢の参入も相まってコスト圧力が高まるなど、レッドオーシャンの様相を呈してきたのです。

加えて車載向けセパレーターは安全要求の高さなどから、セラミック等を塗った塗工膜が用いられるのに対して

民生向けセパレーターを得意とした旭化成は塗工設備が不足しており、EV市場の拡大に乗り遅れていました。

旭化成はパイ生地は作れるけど、卵を塗る設備が足りずにチャンスを逃していた、というような状況です。

このようにニッチ市場から始まった旭化成のセパレーター事業も、取り巻く環境が一変、

今ではコストパフォーマンスに優れる中国勢が市場を席巻している状況なのです。

応援していた地下アイドルがメジャーアイドルとなり、古くからのファンには面白くない状況でしょうか。

北米での新工場について

話が長くなりましたが、ここまでは旭化成のセパレーターの現状で、あまりよろしくないという話ではあるのですが、

ここからが本題の、北米での大規模投資について。

実は旭化成はかねてより北米進出を検討しており、いよいよ腹をくくり、全貌が明らかとなった形です。

つまり旭化成からすれば勝ち筋が見えたということですが、すでに前途多難な状況にあります。

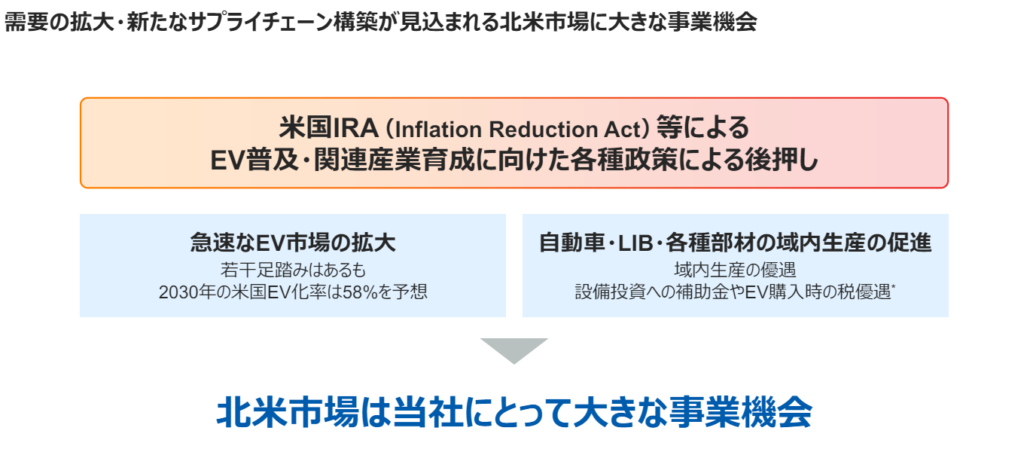

まず北米市場についてですが、2022年に成立したIRA法が追い風になるはずでした。

IRA法は北米で組み立てられたEVやPHEVにて税額控除が受けられる、米国による’’実質的な中国外し’’とも言われる政策ですが、

旭化成は北米に進出しIRA法を利用することで、中国メーカーとの過当競争は避けられる目論見もあったとみられます。

ただカナダへの投資を決定して早々に、悪いニュースが飛び込んできました。

というのもIRA法では、セパレーターの基材膜について生産地は問わない、

つまり中国で生産した基材膜にアメリカで塗工したものについても、補助金の対象になると判明しました。

パイ生地のたとえで言えば生産地は関係なく、アメリカで卵を塗ってしまえばよいということで、

基材膜から塗工まで一貫した新工場を建設する旭化成にとっては、負のインパクトと言えます。

こうなると、しっかりコスト面で中韓勢と戦う必要が出てくるのですが、

旭化成の見解としては、問題ない、ということになります。

というのも旭化成としては、基材膜が何かしらでアメリカに入ってくるリスクは想定しており、

もともとコストパフォーマンスや技術優位性によりシェアを勝ち取る算段でした。

また新工場はホンダとの合弁で計画しており、ほかにも複数の顧客がいることから、目標達成の確度は高いとしています。

コスト勝負のコモディティにおいても、コスト勝負で圧倒する信越化学のような例もあり、

また補助金などを活用することで投資リスクも抑えているので、エビで鯛を釣る状況もありえるかと思います。

ただ個人的な意見としては、旭化成がいかにコストや技術で優位性を示せたとしても、

米国の政策、EV市場の動向、全固体電池の発展など外部環境への依存度が大きく、不安定な道であるのは事実かと思います。

虎穴に入らずんば虎子を得ず、とは言いますが、アメリカでは危険を冒す比喩で、ride a tigerとも言います。

虎を得るか乗るか、今後の動向を見極めたいですね。

製薬会社の買収

最後は、ヘルスケア領域。

旭化成は5月末に、スウェーデンの製薬会社を約1700億円で買収すると公表しました。

セパレーター工場への大型投資が4月末の公表でしたので、マイホームを買った翌月にタワマンを購入するくらいびっくりさせられますね。

ただ結論から言えば、セパレーターとは真逆ともいえる、ニッチな戦略を取っています。

そもそも旭化成のヘルスケア領域は何をやっているのかと言えば、医薬や医療機器を中核としており

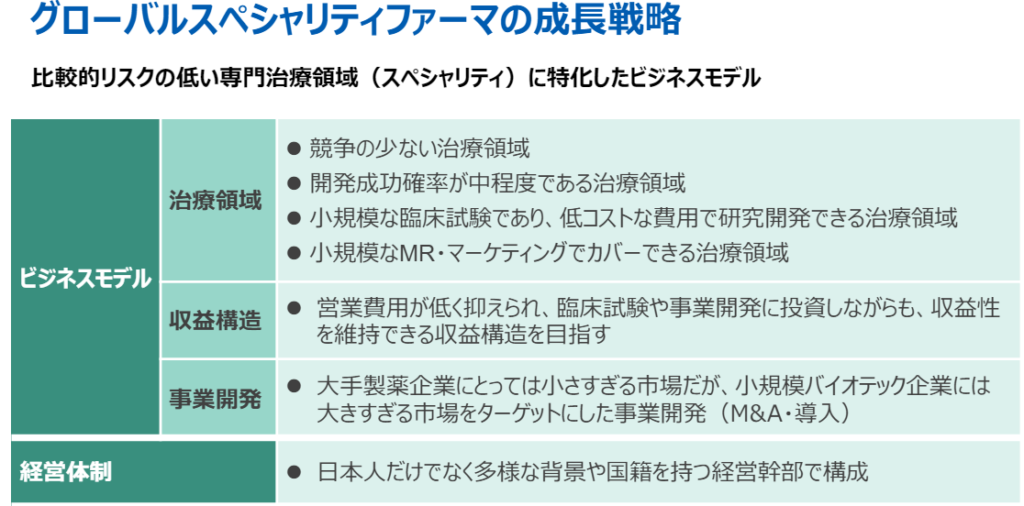

特徴としては北米を軸にニッチ領域へ展開している点、そしてM&Aにより事業拡大を進めてきた経緯があります。

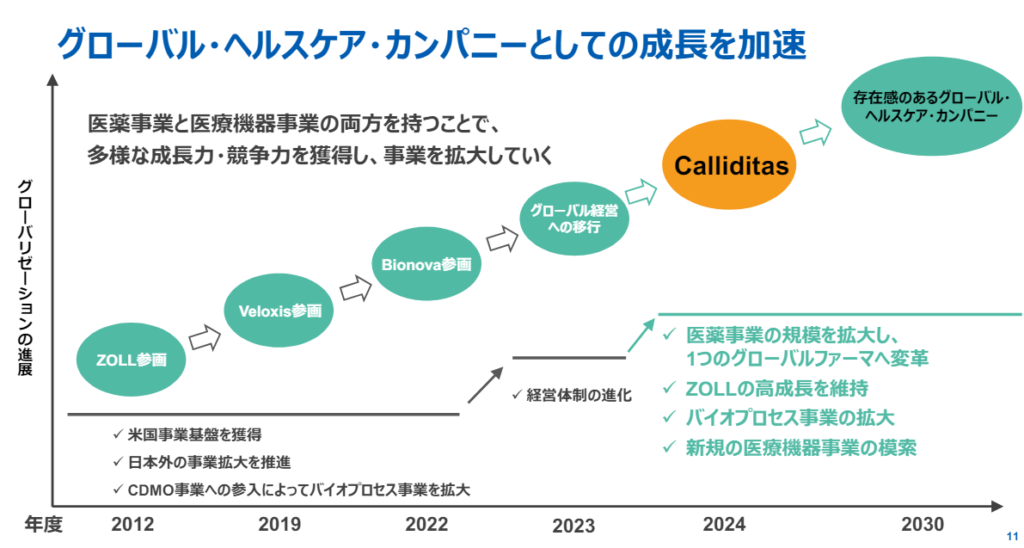

旭化成は2012年に、クリティカルケアを手掛ける米医療機器メーカーZOLLの買収からアメリカでの盤石な地位を確立、

化学メーカーの製薬ビジネスがきな臭くなる中でも、2019年には米製薬ベロキシス社の買収を通じて勝負に出た格好で、

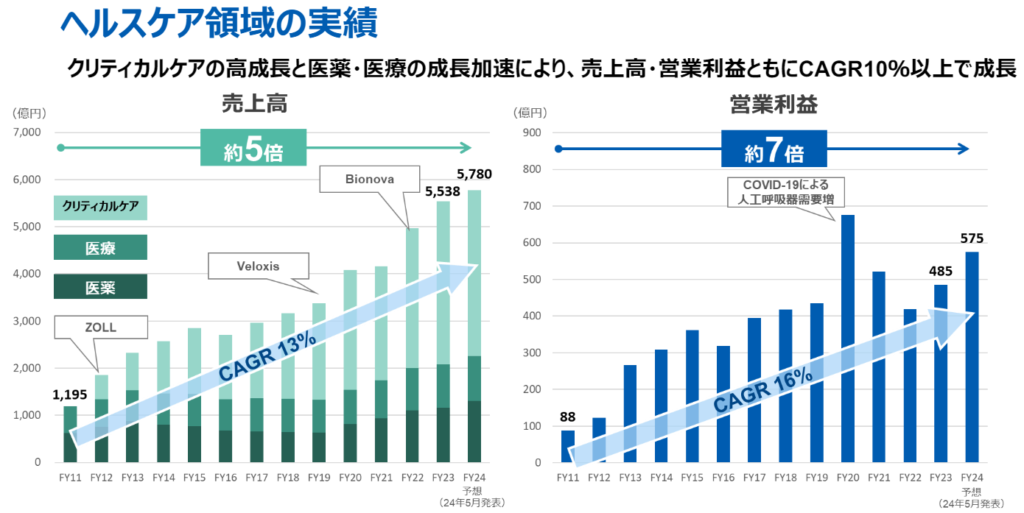

なんとここ十年でヘルスケアの売上利益は5倍以上に拡大、旭化成の第三の柱へと順調に成長しているのです。

このように旭化成はグローバルヘルスケアカンパニーを旗印に掲げ、M&Aを押し進めてきたのですが、

そんな旭化成においても、1700億円を超える買収は過去最大規模、いったい対象となったカリディダス社とはどのような会社なのか。

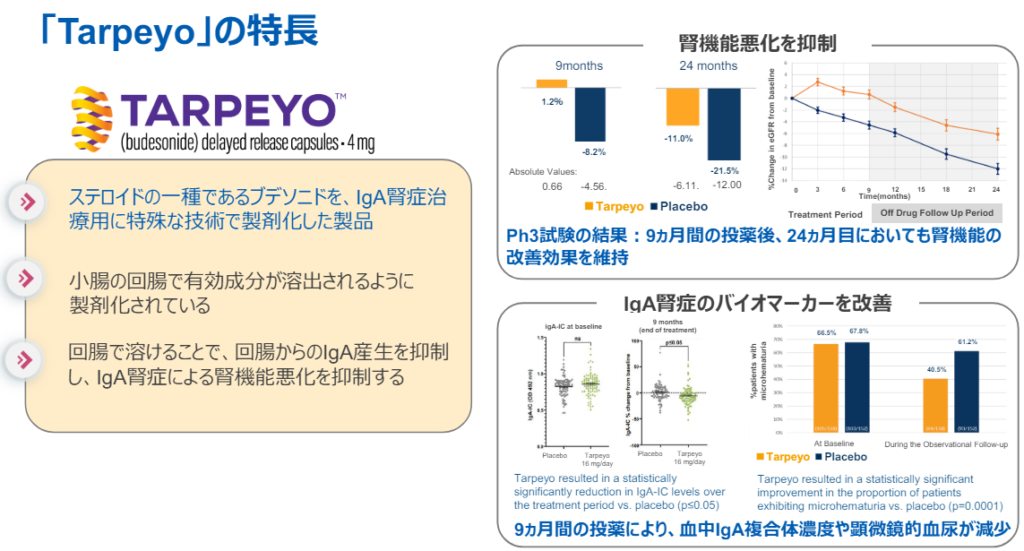

カリディダス社は慢性腎臓病の一つであるIgA腎症に対する治療薬「タルペーヨ」を北米市場に展開しており、

このタルペーヨは30年代のピーク時に、売上高5億ドル(約780億円)超に拡大する見通しのようです。

またそれだけでなく、旭化成は自社のビジネスモデルとのシナジーが期待できるとしています。

というのも、2019年に買収したベロキシスの免疫抑制剤「エンバーサス」を用いる腎移植領域に、

腎疾患領域にプレゼンスを有するカリディタス社を加えることで、ポートフォリオの拡大が期待されるのです。

これがすごいことのかそうでもないのか、はたまた買収額に見合っているのか、肌感覚では分かりにくいところなのですが、

そもそも旭化成の医薬ビジネスが堅調な理由は、こうしたニッチ領域へ狙いを定めている点が挙げられます。

旭化成はブロックバスターを狙うメガファーマと競合せず、専門領域に特化するリスクを抑えたビジネスモデルを掲げており、

これによりパテントクリフの影響を抑え、安定した収益構造を目指すことができるとしています。

なお旭化成は医薬事業で、30年度に売上高を現状比2倍以上の3000億円にするとしており、

これはカリディタスの成長だけでは目標達成には届かないため、追加のM&Aなども検討しているようです。

医薬に対しても攻めの姿勢ということで、旭化成の目利き力が問われますね。

まとめ

以上が、旭化成の成長戦略についてでした。

矢継ぎ早で大規模な公表を打ち出していますが、持ち前の三領域経営とニッチ戦略は、全体像をとらえにくく、

コングロマリットディスカウントが生じている面もあると思います。

これは総合化学メーカーの宿命ではあるのですが。旭化成に関しては三領域のメリハリをつけてクリアさを出すと同時に、

全社としてどのように成長していくのか、明確な勝ち筋が求められていそうですね。

また今回は既存事業への投資や、M&Aグロースが目立ちましたが、旭化成の持ち味である、新しい事業を創出する力にも期待したいところです。