増配、買収、住友化学と、化学業界ではとんでもない発表が相次いでいます。

今回は化学業界の重要トピックを記載します。

日本ゼオン

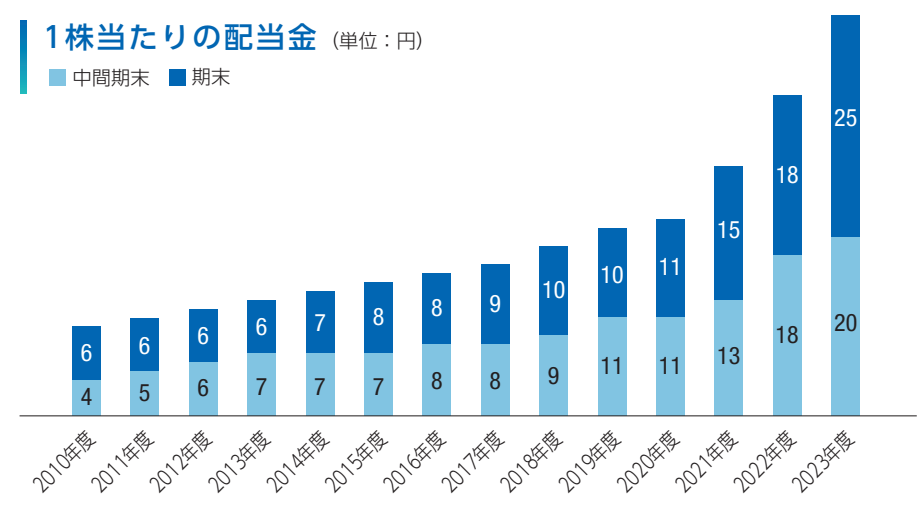

まずは大幅増配を決定した、日本ゼオン。

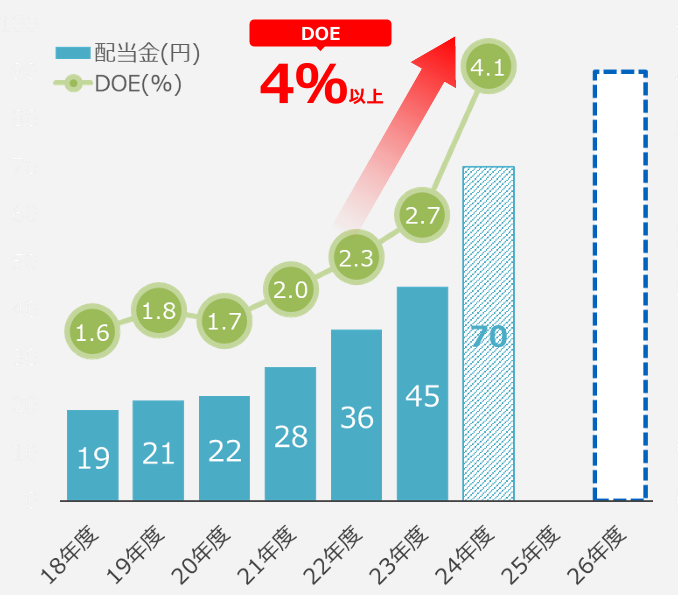

なんと今期の年間配当を当初予想から23円積み増し、70円としています。

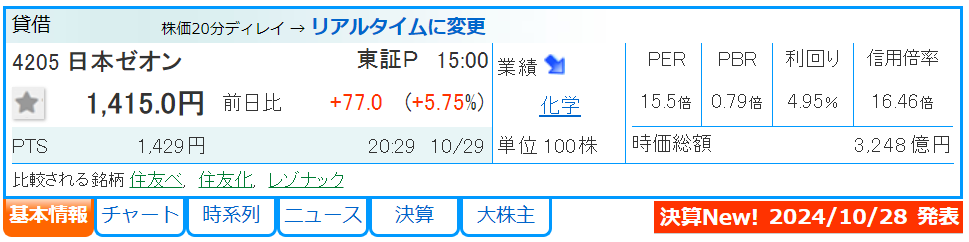

今回の増配で配当利回りが5%近くと、化学メーカーではトップクラスに躍り出ました。

さらに自社株取得枠を現行の1000万株(金額ベースで100億円)から2000万株(同200億円)に拡大、

加えて配当方針も現行しており、もともと配当性向30%以上から、自己資本配当率(DOE)4%以上としました。

DOEは株主資本を基準とするため、配当性向よりも業績影響を受けにくくなりますね。

つまり今回決算で増配、自社株買い、配当方針の変更の三点セットを公表。

お寿司でいえば、大トロ、ウニ、エビの贅沢三貫セットで

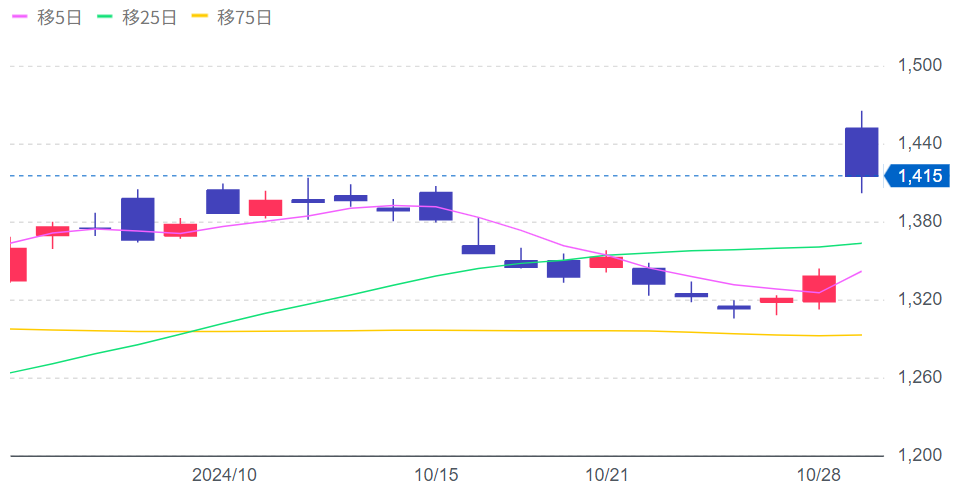

こうした株主還元強化を好感し、株価もポンと上げています。

ホルダーの皆様おめでとうございます。

出所:yahoo!ファイナンス

で、どうしてこんなに株主還元を拡充しているんですか、と言う話ですね。

もともと日本ゼオンは14年連続増配と、リーマンショック以降減配知らず、

最近はPBRが一倍割れの状況を問題と考えていたようで、2021年以降は配当金も大盤振る舞いでした。

ゆえに化学系高配当株の動画でも紹介した通り、もともと日本ゼオンは高配当の部類だったわけです。

さらに今年の8月には株主にアクティビストが入ったことで、還元が加速しているのかもしれません。

※合成ゴム大手の日本ゼオンの株式を6.29%新規保有したのは香港投資ファンドのオアシス・マネジメント。

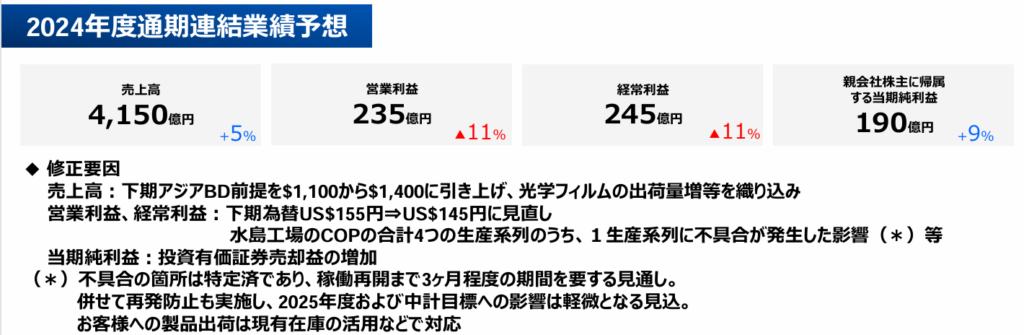

そんな株主還元にアクセル全開な日本ゼオンですが、肝心の業績はどうか。

同日発表した24年上期決算は、売上高が前年同期比15%増の2133億円、営業利益が78%増の168億円と堅調でした。

ただ、今期の見通しは依然として慎重。

工場の設備停止や為替の見直しから、営業利益は30億円下振れの235億円に下方修正しました。

下方修正とはいえ、営業利益の進捗率は上期で75%程度、

4Qは寝て過ごすくらいの通期予想となっています。

日本ゼオンは、どちらかと言えば保守的な見通しを出すイメージではありますが、

それにしても控えめな印象を受けますね。

ひとまず、株主還元に関しては経営マインドの変化は感じられますので、

あとは息切れしないよう、引き続き強靭な収益基盤の構築に期待したいところです。

日本ペイントHD

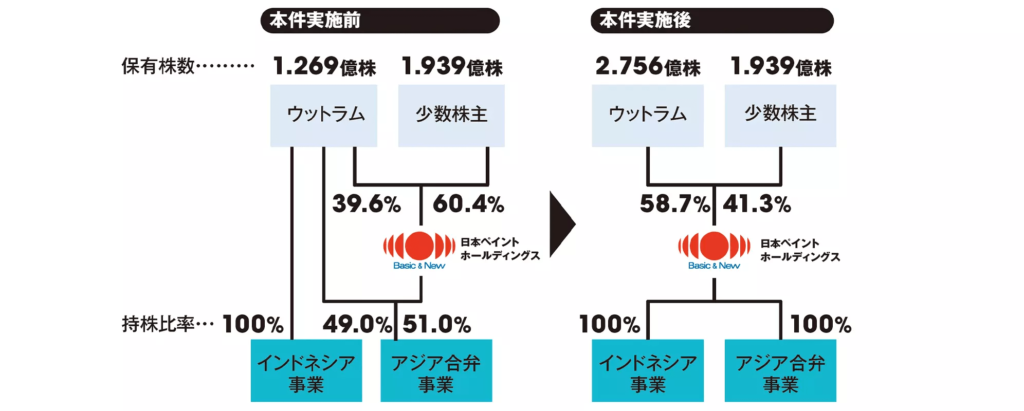

続いては大きな発表があった、日本ペイントHDことニッペ。

ニッペは建築から自動車用途まで幅広く手がける総合塗料メーカーで、なんと公表直後に株価は10%以上もぶち上げています。

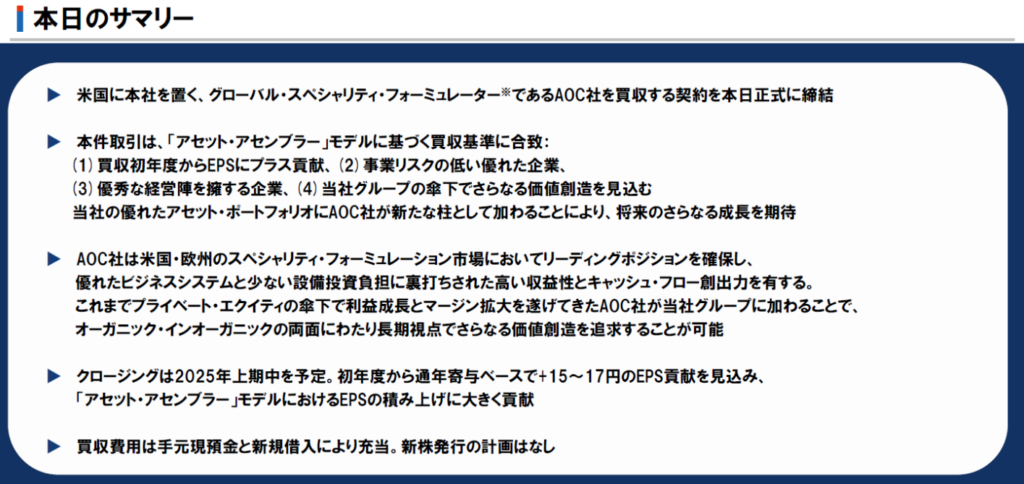

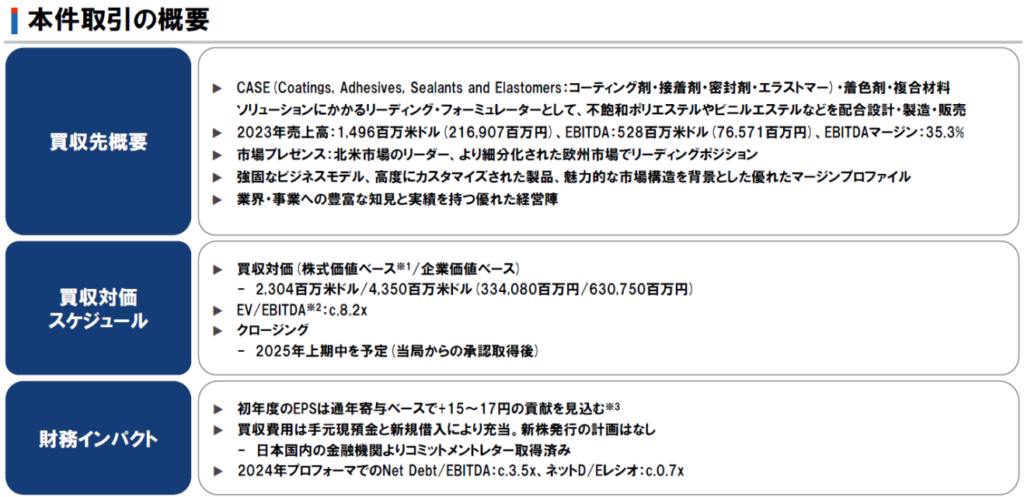

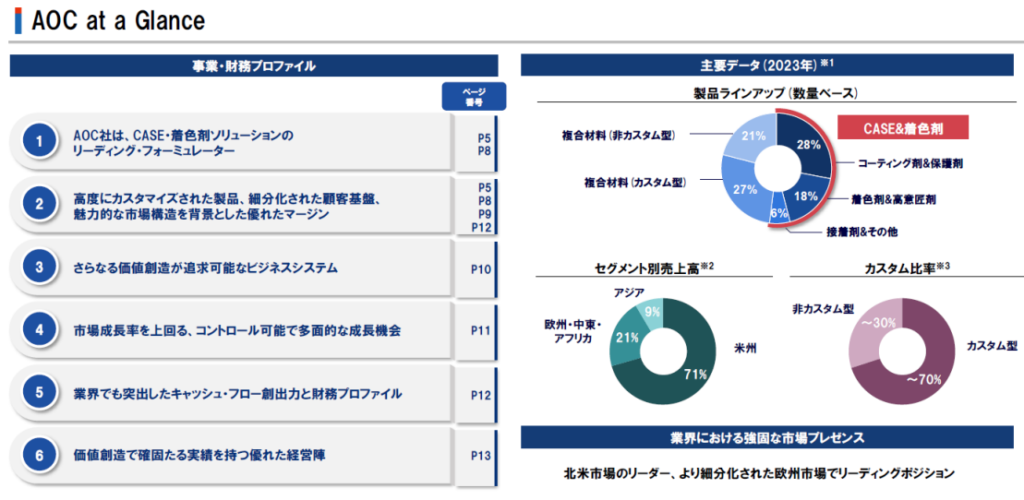

いったい何を発表したかと言えば、アメリカの化学企業ACO(テネシー州)の買収。

買収総額は約6300億円とかなり大きな買い物で、株式市場では買収に伴う業績拡大を期待した買いが優勢になっています。

ホルダーの皆様、おめでとうございます。

とはいうものの、M&Aなんて失敗の方が多いもの。本件は大丈夫なのでしょうか。

そもそもAOC社の買収理由についてですが、根本的には日本ペイントの経営方針である、アセット・アセンブリーに基づいたものです。

アセットアセンブリーとは、平たく言えばM&Aと既存事業の成長の両輪で成長しますよ、と言うものです。

で、今回関係するのは前者、さらに分かりやすく言えば塗料関連メーカーをM&Aで増やしていく戦略です。

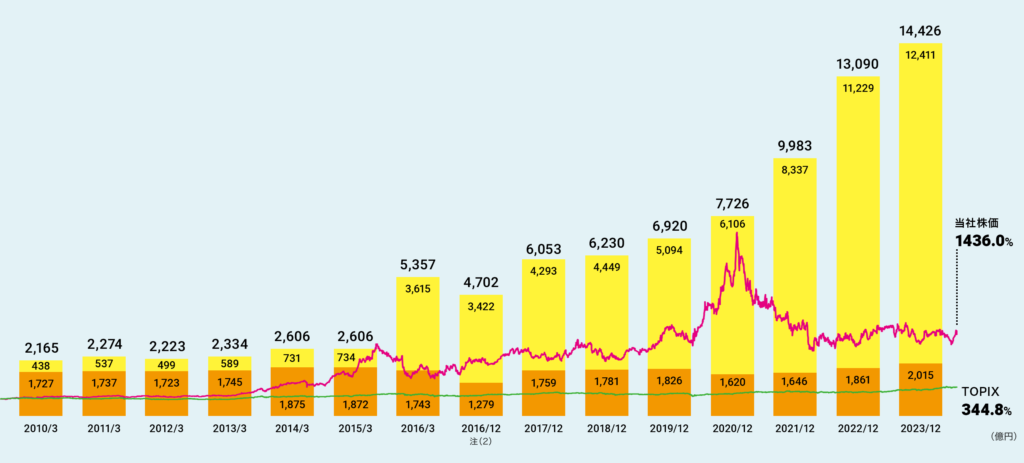

日本ペイントHDはこれまでも攻めのM&Aで規模を拡大、2010年には2000億円程度であった売上高が、10年で5倍以上に成長しているのです。

ただこういった経緯もあって、親会社がシンガポール系で共同社長体制だったりと、

はたから見るとややこしいのですが、割にうまくやっているようです。

話がそれましたが、つまり今回のアメリカAOC社の買収も、日本ペイントHD的には通常運転と言うことです。

おいごりお、ニッペの戦略は分かったけど、今回の買収はうまくいくんかいな。

という話ですが、個人的な所感としては、大型買収だけどなんとかなるのでは。

というのも、今回のターゲットのAOC社は、セオリー通りの企業ではあります。

つまりニッペとのシナジーも期待でき、事業リスクも低い、

製品の技術的な差別化がなされており、ついでに経営陣も優秀、ということのようです。

そもそも今回のような水平統合的M&Aは比較的成功確率が高いとされていますし、

株式市場でも素直に好感されているのではないでしょうか。

ただ、ニッペはM&A原資として日本の低金利資金を最大限借り入れる調達戦略が強みだったりします。

日本の金利も徐々に上昇するとみられますので、今後の方針などは気になるところですね。

住友化学の構造改革

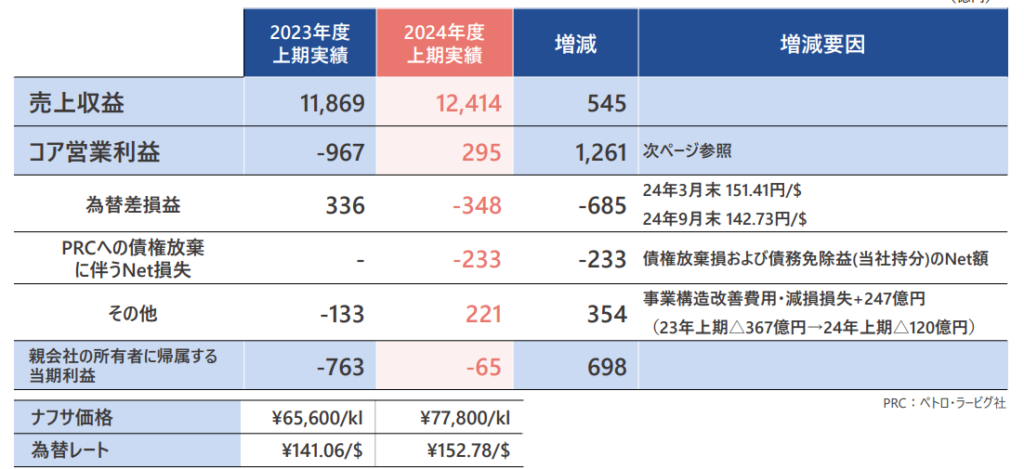

さて、最後のトピックは住友化学。

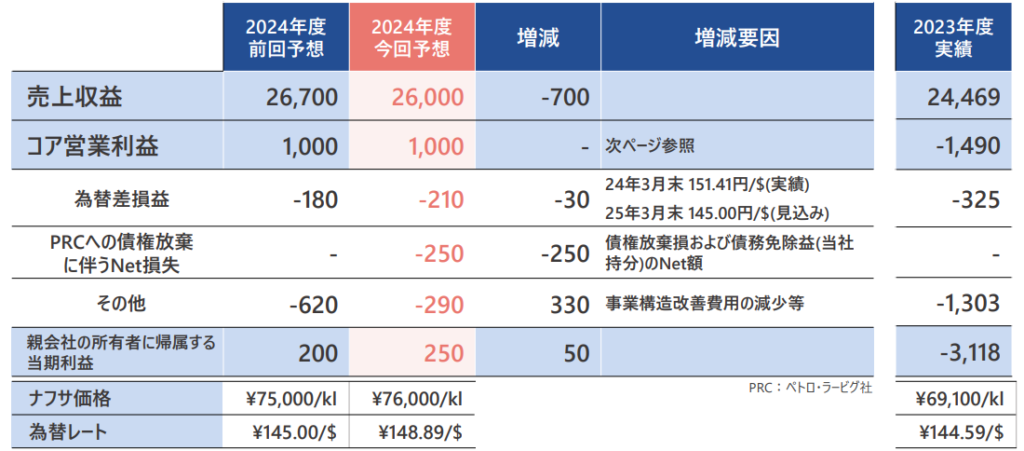

上期決算と経営戦略、ついでに構造改革も矢継ぎ早に公表しました。

結論から言えば、順調も物足りなさも残る内容でした。

情報量が多いので、要点をまとめて解説していきます。

まず上期決算は前年同期比で増収増益、純利益項目は65億円の赤字と黒字を逃すも、

構造改革による一過性の損失による影響も大きく、

そもそも去年は決算のたびに赤字が拡大していたので、今年は改善傾向で一安心ではあります。

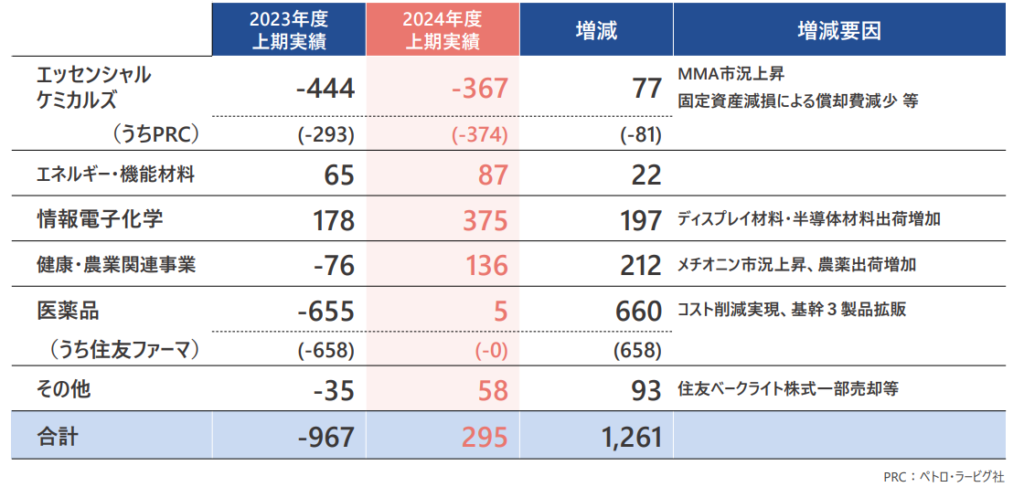

事業別に中身をみても、住友ファーマ含む医薬や、健康農業関連の改善、

半導体やディスプレイ材料の出荷が増えた情報電子材料も復調、上期としては過去最高の利益のようです。

通期見通しについては、純利益項目を50億円上方修正しており、進捗自体は悪くなさそうです。

で、続いては決算と同時に公表された経営戦略。

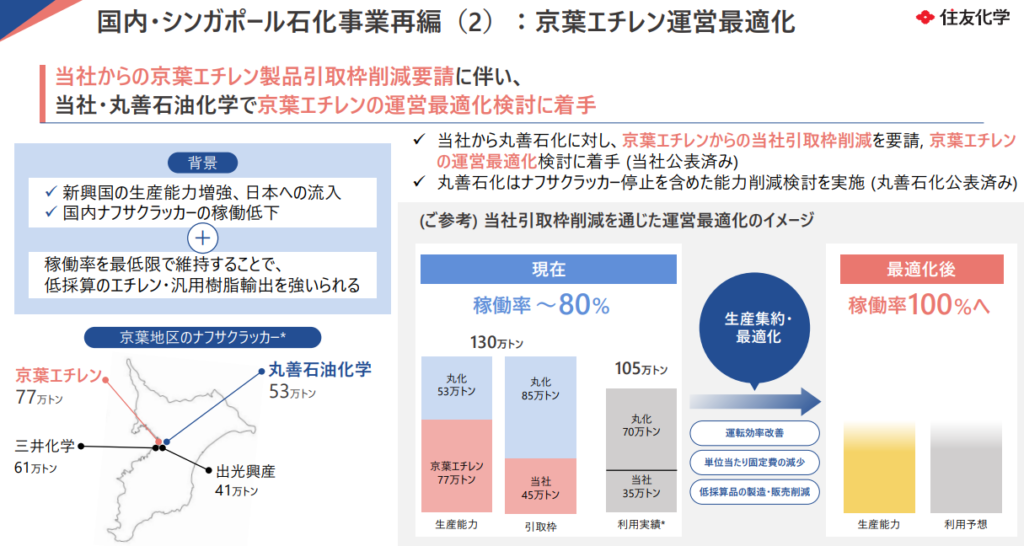

新しいポイントとしては、国内とシンガポールの石化にもメスが入った点。

というのもこれまでは、赤字の主要因であったペトロラービグや住友ファーマに焦点が当たってきました。

ただ、これら住友化学の二大問題は改善のめどが立ってきたため、

国内とシンガポールの石化という、地味に大きな問題にも白羽の矢が立ったわけですね。

ラスボスを倒したら、裏ボスが出てくるドラクエみたいな展開ですね。

で、まず国内の石化については、弊チャンネルでも500回は取り上げているものの、

住友化学は単独でのエチレン設備を持たず、京葉地区にある丸善石油との合弁の一基のみとなります。

そして丸善石油は石化再編には消極的、ゆえに住友化学は動きにくいのかと思っていたのですが、

なんと丸善石油と住友化学で、京葉地区のエチレン設備集約の話が出ているようです。

実現すれば稼働率がかなり改善し、仕方なく作っていたような採算の悪い製品も削減が期待されます。

こんな短期で話が進むとは思っていなかったので、驚きでしたね。

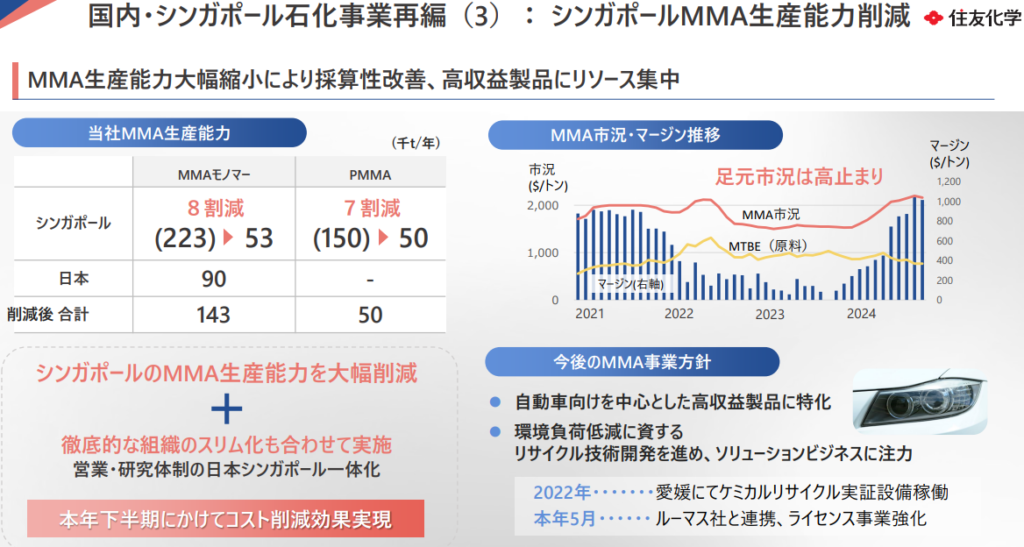

そしてシンガポールの石化についても、世界4位のシェアを持つMMAの大幅縮小を公表。

今後はリサイクル技術や高収益製品に特化する方針のようです。

このように構造改革については、ファーマやラービグに続き、

国内やシンガポールの石化についても、順当に進められている印象です。

ただ少し物足りなかったのが、来年度の数値目標。

住友化学は2025年に、一過性の利益なしでコア営業利益1000億円以上を目指すとしています。

今後の成長への確度を挙げていくには、2025年の数値目標は大事になってくるのですが、

コア営業利益で1000億円と言うのは少し寂しい印象ですね。

住友化学としても、コア営業利益1000億円は最低目標との認識とのことですので、

今後具体的な予算が織り込まれ、どのような数値目標となるかが注目ですね。

なお農薬や半導体材料などの成長戦略については、別途事業戦略説明会が開催されるとのことですので、

おもしろい内容があれば、取り上げていきたいと思います。