日産とホンダの経営統合が世間を騒がせましたね。

自動車業界は大変だという話ですが、化学メーカーもまったく他人事ではなく、

なんならかつての三井住友のような、大手の統合も可能性はあり得るのです。

2024年は化学業界も激動の年でしたが、今後はどうなるのか、

今年を振り返りながら考察していきたいと思います。

それではどうぞ。

主力事業や看板事業で撤退が相次ぐ

2024年の化学業界は、各社が主力事業や看板事業からの撤退を相次いで公表しました。

例えば三菱ケミカルグループのMMA、旭化成のAN、三井化学のフェノールといった名門事業、

さらに三洋化成のSAPやユニチカの繊維事業といった、売上の2~3割を占めるかつての主力事業にもメスが入りました。

また背水の陣を敷く住友化学は、ラービグの出資引き下げやファーマの大規模リストラ、

シンガポールのMMAや液晶事業からの撤退などなど、構造改革のフルコースといえる状況です。

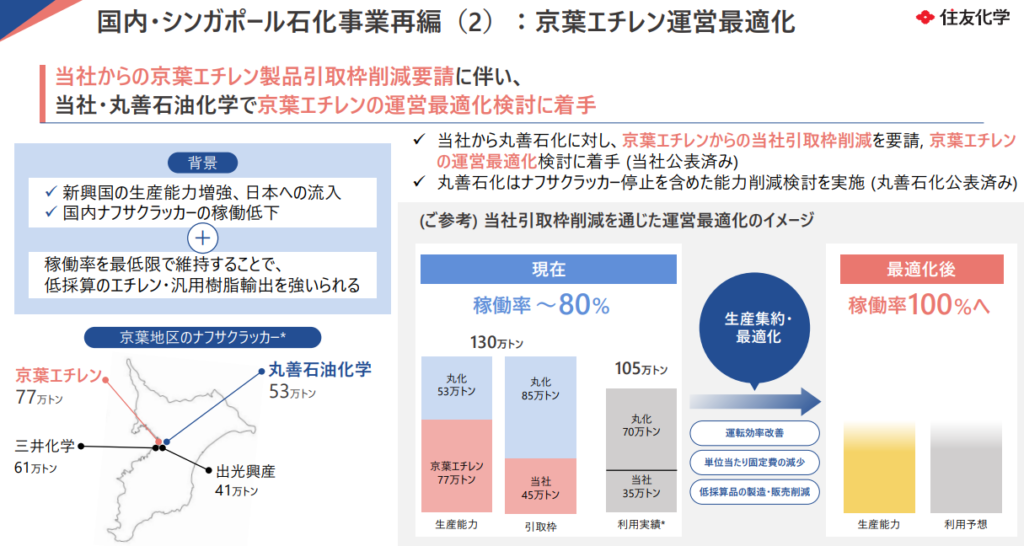

加えて、これら石油化学製品の川上に位置するエチレン設備でも、10年越しの大改革が進行中です。

京葉地区では三井化学と出光興産、住友化学と丸善石油でエチレン設備の統廃合が決定、

西日本では三菱ケミカルグループ、旭化成、三井化学の3社による再編も進んでいます。

これはもう、嵐とSMAPとスギちゃんが同時に引退して、

ジャニーズと吉本興業が合体するみたいな驚きと切なさがあります。

で、これまでも幾度となく解説してきましたが、構造改革がぐいぐい進められている理由は、

平たく言えば、モノ売るってレベルではないからですね。

世界経済の停滞に内需の縮小を背景に化学製品の需要は低迷、

そこに加えて中国の大幅増産が重なり、供給は慢性的な過剰状態、

品薄で争奪戦が起こったPS3とは逆の現象が生じているわけです。

化学メーカーのビジネスは、川上の基礎化学品を中心に設備産業の色合いが濃く、設備の稼働率が収益に直結します。

つまるところ、固定費がバカでかい設備でちまちまモノを作っても割に合わないですし、

採算の悪い製品を仕方なく作って売るような状況では、収益も低迷するばかりです。

したがって、競争力を失った製品を中心に工場や設備を閉鎖する、ダウンサイジングが進めざるを得ない状況となっています。

これからの化学業界について

では、今後の化学業界はどうなるのか。

事業撤退を繰り返すだけでは、規模で海外勢に劣後し、経済安全保障の問題も浮上します。

このため事業基盤を強化する必要があるわけですが、これには企業間の連携が欠かせません。

そして今後は川上と川下、それぞれで再編が進むと考えられ、すでにその動きは顕在化しているのです。

まず川上の基礎化学品に関しては、欧米のメガ石化のような、共同会社が現れる可能性があります。

先ほども説明したように、川上のエチレン設備は統廃合が進んでおり、

現在公表されているだけでも京葉地区の2基と西日本の1基、合計3基の停止が進められています。

これにより国内のエチレン生産能力は、合計で500万トンくらいまで削減される見込みです。

経済産業省はエチレンの内需を400万トン程度と見積もっているため、

内需見合いとするなら、もう一段の統廃合が進むかどうかといった感じですが、

残ったエチレン設備の稼働率はある程度回復していくものと考えられます。

ただ、これはあくまで延命処置、石化事業の将来を考えると、もう一歩踏み込んだ改革が想定されます。

次の一手として考えられるのが、石化事業の共同会社の設立です。

イメージとしては、大手各社が共同出資のような形で石化事業を一体運営し、

現在10社程度が保有するエチレン設備を、数社に集約する構成です。

おいおいごりお、調子の悪い石化をみんなで切り離してしまおうって魂胆か。

切り離された側は、JDIやエルピーダメモリみたいなことにならんか。見損なったぞ。

と言う話ではなく、これは基礎化学品を安定供給する社会的意義に加えて、

石化事業そのものの強化、この両立を目指した施策です。

まず安定供給ですが、基礎化学品自体は収益性に課題はあるものの、日系化学が強みを持つ誘導品に不可欠な存在です。

ゆえに企業運営の負担だからと言って単に切り離して、基礎化学品を海外勢に依存するような事態に陥れば、

いずれは価格を引き上げられ、そうなれば誘導品の競争力も脅かされます。

基礎化学品は、いわば電気やガスと同様のインフラ的役割を果たすため、

基礎化学品の国内生産基盤の維持は極めて重要、各社で連携する意義があるわけです。

続いて二つ目の理由、こちらの方が興味あるかと思いますが、石化事業の競争力強化。

石化事業の一体運営は、生産体制の最適化や規模の経済を可能にします。

共同会社で高い生産効率を実現できれば、基礎化学品の収益性向上も見込めるのです。

INEOSやLyonDellBasellなどは、規模を追求で企業価値向上を図ったメガ石化として挙げられますね。

さらに、強化された石化事業が自律的に利益を生み出すようになれば、その利益を成長投資に充てることが可能です。

例えばカーボンニュートラル型の次世代コンビナート化の推進など、新たな戦略の足掛かりを作ることが期待されます。

基礎化学品をグリーン化することで競争力が向上すれば、石化事業は再び成長軌道に乗る可能性も考えられます。

ただ三菱ケミカルグループはグリーンケミカルで稼ぐと明確に打ち出している一方、

三井化学はグリーン化を進めるが2030年まで収益貢献は見込まないとすしており、その温度感には差がありますね。

で、こうした取り組みはすでに始まっており、その先駆けが、京葉地区と西日本における企業連合です

京葉地区では、三井化学、住友化学、丸善石油、出光興産の4社で4基のエチレン設備を運営していますが、

先ほども説明したように、これらが2基に集約されます。

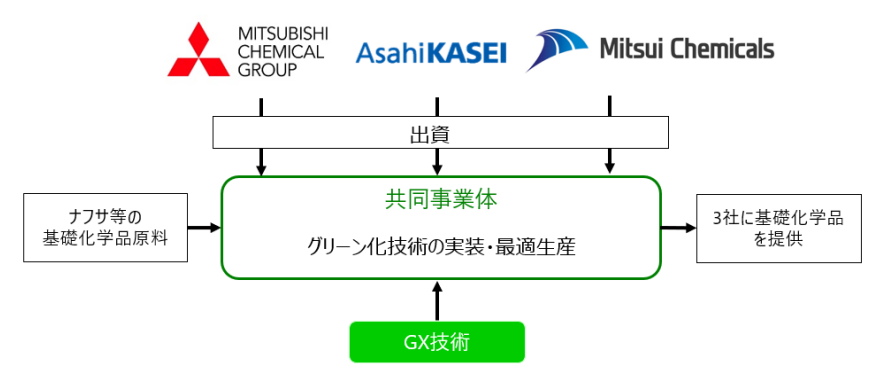

さらに三井、住友、丸善石油らはGX連合を結成しています。

クリーンエネルギーの共同調達や利用、カーボンニュートラルに資する新技術を共同開発するなど、

スケールメリットや脱炭素投資の効率化が図られています。

京葉地区は国内屈指の工業地域でありながら、企業数が多いがため利害調整が複雑で、連携が進みにくかった背景がありました。

今回の取り組みは、ついに手を取る時が来たということでしょうか。

西日本連携についても、旭化成、三井化学、三菱ケミカルの3社が、西日本のエチレン設備で共同事業体を形成するようです。

この連携ではエチレン設備のグリーン化や、能力削減も含めた生産体制最適化を検討するようです。

京葉地区と基本方針は似ていますが、西日本は岡山と大阪でエチレン設備が地理的に離れているため、

どのように集約されるのかが注目されます。

まずは、西日本と京葉地区の二軸で連携が進み、共同運営の方向性が示されるものとみられます。

その後鹿島や川崎、周南や大分といった周辺地域のエチレン設備も加わるか、

または新たな企業連合が誕生するかで、川上の基礎化学品は数社体制に集約されるとみられます。

そして再編の過程では、エチレン設備が刷新される可能性もあります。

こうした再編は各社の利害調整が複雑なので、一筋縄ではいかないと思いますが、各連合がどのような施策を打ち出すか注目です。

川下の誘導品

では川下の誘導品はどうか。

川上の基礎化学品は、どこが作っても基本的には同じ製品・同じ品質なのに対して、

川下の誘導品は、各社の強みも目指す方向性も違うので、単純に集約しても意義は薄いと思います。

そこでポイントとなるのが、ベストオーナーの視点です。

これは、自社で一定の収益を上げている事業であっても、

その成長に最適な企業に譲ることで、価値を最大化する考え方です。

実際に、旭化成はこの視点からペリクルや不織布事業を手放しましたし、

三菱ケミカルグループや住友化学が製薬会社との距離を見直している背景も、ベストオーナー論で語られることが多いですね。

体のいい売り文句みたいな使われ方もしますが、実際に総合化学は多様な事業を抱えるがゆえに、

事業単体よりも市場からの評価が下がる、コングロマリットディスカウントに陥っています。

ゆえに企業価値を最大化するには、勝てる事業に集中して成長戦略を明確にする必要があり、

ベストオーナー論で誘導品の選択と集中が進めることに意義はあります。

中の人からすると困ったものですが、投資家からの圧力を考えると、仕方ないのかもしれません。

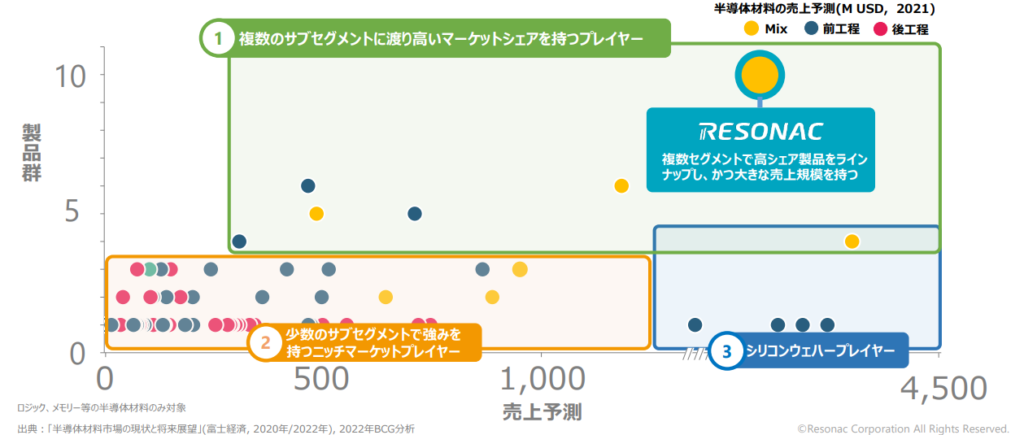

ちなみに、再編が望まれるのが半導体材料。

この分野は日本の化学メーカーが強みを持ち、先端品を中心に高いシェアを誇ります。

一方でそれぞれの事業規模は1000億円以下と、小規模なニッチトップ製品が点在している状況です。

かつては競争により品質向上が進みましたが、近年は開発の難易度や投資規模が急拡大しています。

例えば世界で一番高価な装置とされる先端露光装置は、1台数十から数百億円にも及び、

これを個々に投資するのは非効率的で、このような投資効率の悪さは日本企業の存在感を低下させる懸念があります。

また企業規模が小さいと、自動車メーカーの日産がそうであったように、海外資本からの買収リスクも指摘されています。

このような状況下、注目されるのは、JSRやレゾナックの動向です。

まず一石を投じたのが、JSRで、JICの傘下に入りました。

JICはJSRを呼び水に同業他社を取り込み、多すぎる半導体材料メーカーを集約を目指しています。

規模を拡大して投資効率を高めることで競争力を強化、最終的には企業価値を高め、再度民営化すると見られます。

対してレゾナックは競創型化学会社を掲げています。

レゾナックが得意とする半導体後工程では、さまざまな材料の組み合わせが求められるため、企業間のすり合わせも重要になります。

その一環として、次世代パッケージのコンソーシアムを設立するなど、連携を深める取り組みを進めています。

「社会課題の解決にはイノベーションが不可欠だが、一社だけで実現するのは難しく、志を共にする仲間と繋がる必要がある。」

という思想が、レゾナックと言う名前に込められているのです。

まとめ

以上、化学メーカーの再編動向でした。

企業丸ごと合体とまでは至らずとも、川上の基礎化学品や、川下の各分野で

企業間の連携が進んでいくのではないでしょうか。

川上と川下に共通して、こういった連携は、国内化学業界の競争力を維持・向上させる鍵となります。

企業の連携と言うのは非常に難しく、1足す1がプラスにもマイナスにもなり得、解なしかもしれません。

ただ、議論をする土俵には乗り始めていますので、来年の化学業界も、大きな動きがありそうです。

共同会社の設立は、単に誘導品のために基礎化学品を国内に取っておく、

という位置付けに止まらず、基礎化学品そのものの競争力強化にもつながると期待されるのです。

新たな成長戦略を模索していく。

この連携の行方が、今後の化学業界の命運を握ることになりそうです。