化学業界でも決算が出揃い始めましたね。

本記事では化学メーカーの業績を分野別に解説し、また代表的な企業の通期見通しも紹介したいと思います。

みなさまの気になる企業の業績はどうなっているでしょうか。

化学業界の決算

総合化学メーカーの決算

まず総合化学メーカーの決算から解説します。

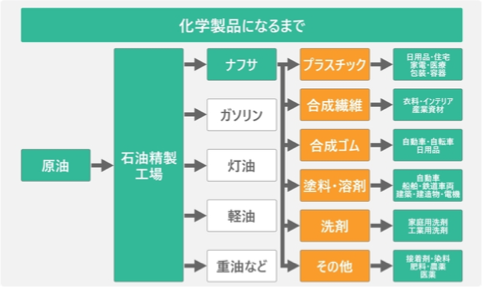

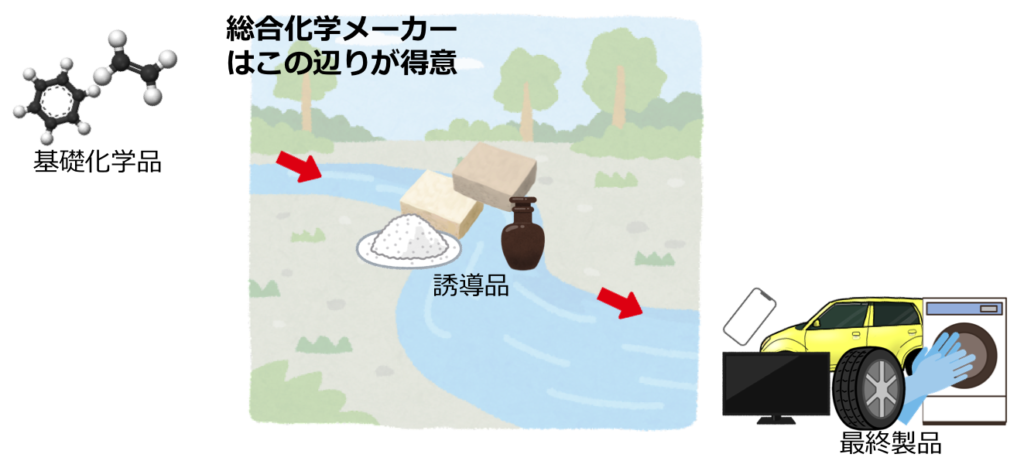

色々な定義がありますが、総合化学メーカーは川上の原料から川中の誘導品まで手広く手がけている点が特徴で、川上工程からの一環製造や規模の経済を強みに、各社事業を多角的に展開しています。

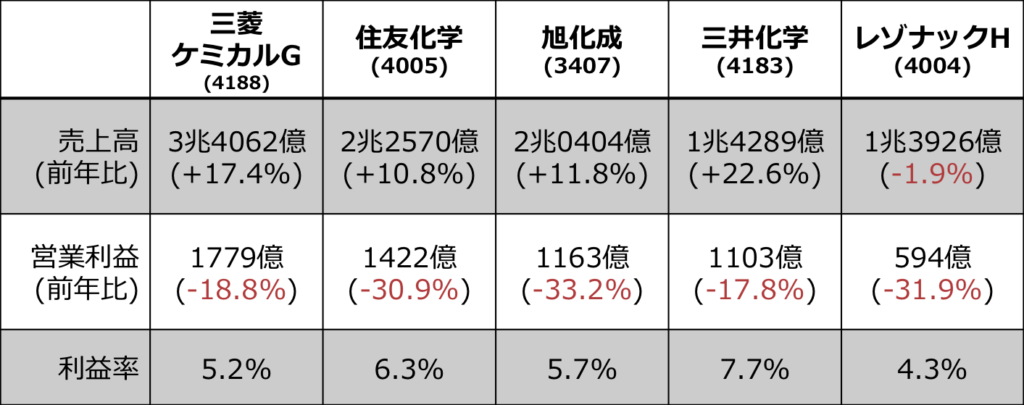

こちらが総合化学メーカー5社の2022年度第3四半期決算です。

ボリューム勝負の基礎化学品を手がけ、また買収により巨大化したことで各社規模が大きくなっていますね。

まず売上高では、事業売却により1600億円の減収要因のあるレゾナックH(旧昭和電工)では前年比1.9%減少しているものの、残りの4社は前年比10~20%程度の増収と、円安の恩恵や値上げが奏功したとみられます。

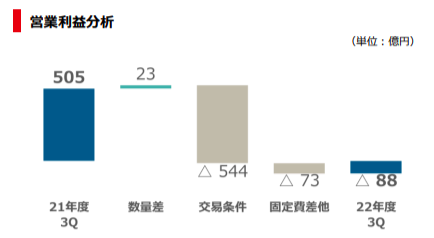

一方で営業利益では20%から30%の減益と、5社が揃いも揃って減益を記録しているのです。

各社が減益となった要因はさまざまですが、原燃料高騰と需要低迷による市況の下落が背景にあります。

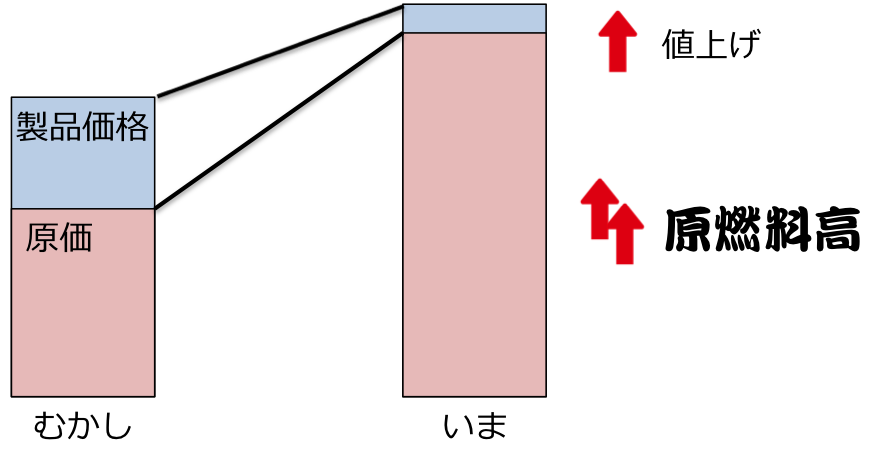

ロシア情勢の悪化に伴う急騰はピークアウトしたものの、原材料や燃料、物流費といったあらゆるコストが増加、各社製品値上げを進めるも価格転嫁が追いつかず、収益を圧迫していました。

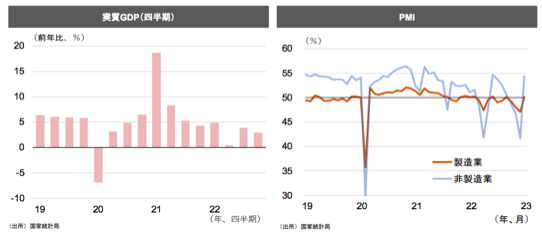

こうした原燃料の高騰に加えて、追い討ちをかけたのが世界経済の失速です。

昨年後半からは物価高騰に起因した消費の下押しや、インフレ抑制を図った欧米の利上げによる投資抑制、中国でもゼロコロナ政策などにより景気は足踏みし、世界経済の低迷が鮮明となりました。

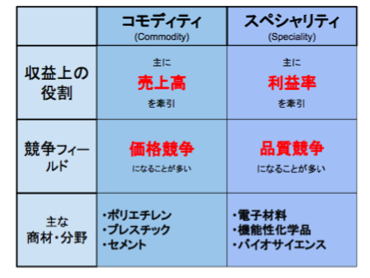

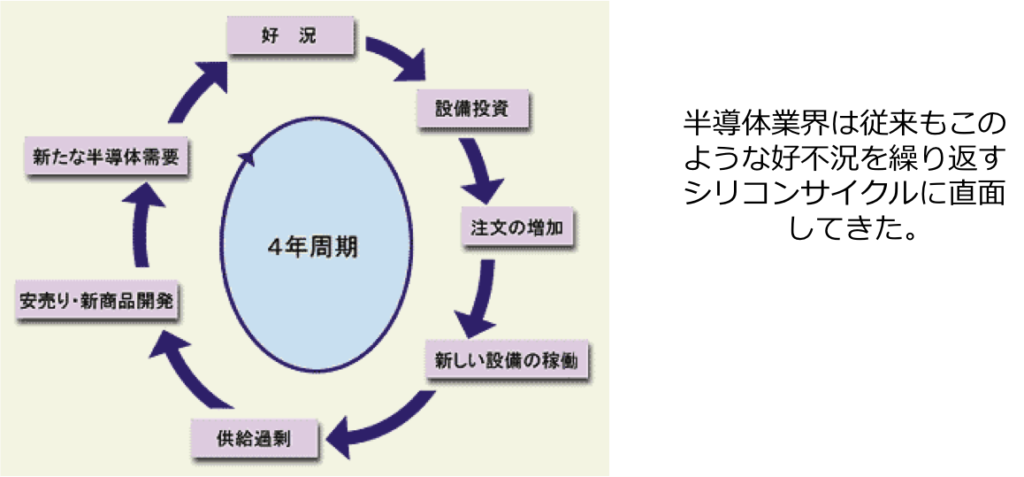

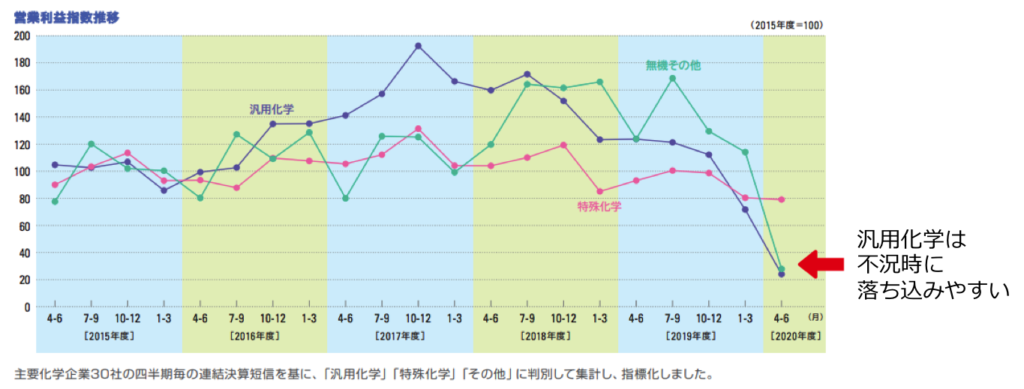

原材料を加工し製品として出荷する化学業界の特性上、化学製品は多かれ少なかれマクロ経済の影響を受けるのですが、一般的に需給で価格が決まる、石油化学のようなコモディティ製品の方が景気に敏感です。

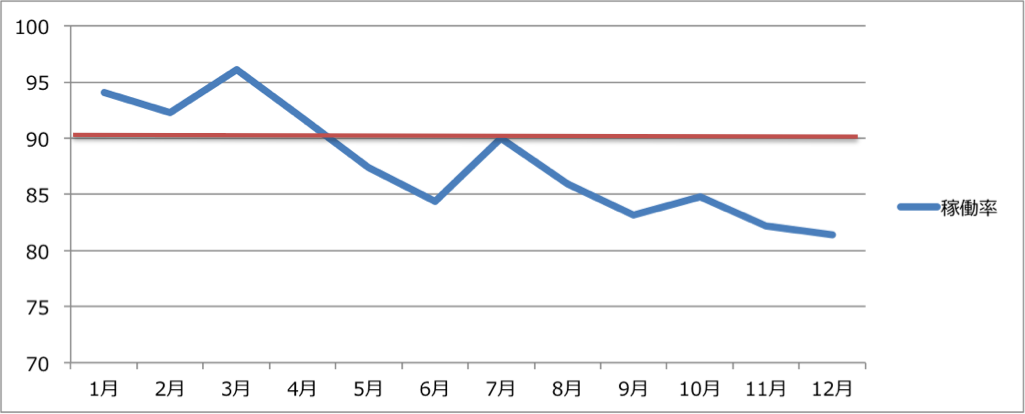

実際に世界情勢の下方圧力を受け、サプライチェーンの上流に位置する国内ナフサクラッカーの稼働率は低下、昨年後半から好不況の境である90%を割り込んでいます。

5ヶ月連続90%を下回るのは9年ぶりのようで、2022年のエチレン生産量は1988年以来の550万トン割れとなっていたのです。

かねてより原燃料高が収益を圧迫していたところに、こうした需要低迷による市況悪化と泣き面にハチな状況で、需給の影響を受けやすい石油化学が売上の1〜5割を占める総合化学各社は利益を押し下げられてしまったのです。

なお個別にみると三菱ケミカルは主力のMMAで英国工場を閉鎖、事業環境悪化によりMMA事業は通期で30億円の赤字を見込み、再生医療製品や田辺三菱が手がけるコロナワクチンから撤退するなど、医薬分野での選択と集中も進めています。

また旭化成はアクリロニトリルが下振れ、三井は基礎化学品で落ち込むも成長事業がカバーし減益幅は抑えられたようです。

塩ビメーカーの決算

なおこうした市況の悪化は、塩化ビニル樹脂を手がける化学メーカーにも大きな影響を与えました。

塩ビは信越化学やAGC、東ソーにカネカ、トクヤマなどが手がけているのですが、各社値上げや円安により売上高は2桁増収も、信越化学を除き営業利益では大幅減となっています。

こちらも減益要因は原燃料高騰とアジア地域での需要低迷に起因した市況の下落が挙げられ、昨年は中国やインドで需要が停滞、域内に塩ビを輸出する東ソーやトクヤマ、AGCなどは大きく影響を受けました。

加えて東ソーやトクヤマは自家火力発電に用いる石炭の高騰も収益性の悪化に拍車をかけ、東ソーのクロルアルカリ事業は赤字転落、大幅減益となっているのです。

なお塩ビのアジア市況は底打ちの兆しがあり、東ソーは通期予想を据え置いたほか、米国を主力とする信越化学は堅調を維持、詳しくは下記記事で解説しています。

赤字見通しの企業

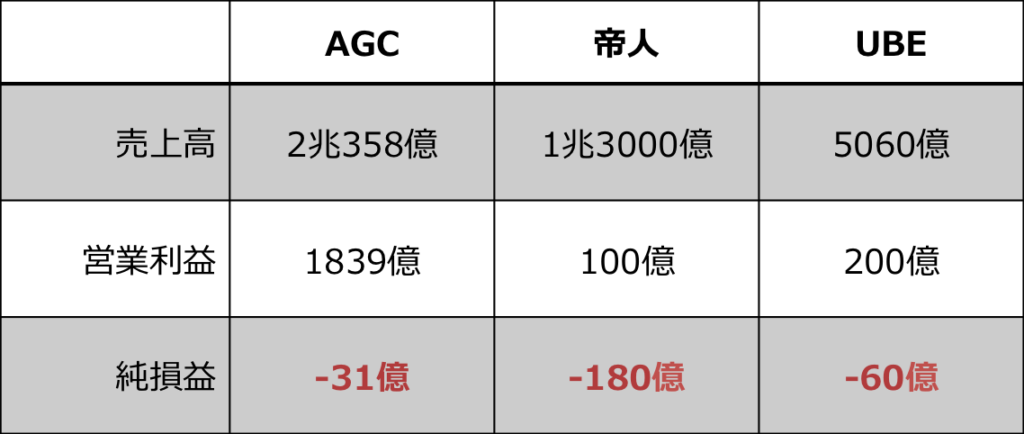

こうした向かい風を受けた結果、通期で赤字を見込む企業も散見され、純損益についてAGCは31億円の損失、帝人とUBEも今期最終赤字となる見通しなのです。

AGCについては将来的な回収可能性を検討して1262億円の減損損失を計上したことによるもので、営業キャッシュフローはプラスですし、将来的には減価償却費も減少するので大きな問題はないと考えられます。

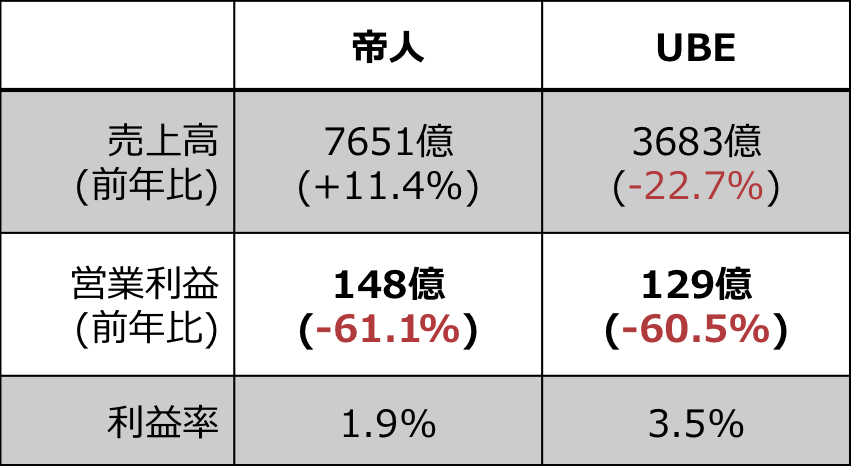

一方で帝人とUBEについては、2022年4-12月期でみても営業利益が6割減と足元の業績が大幅に悪化しているようです。

両社ともに原燃料価格の上昇や需要減退による販売数量の減少などといった回避不能攻撃を受けており、帝人については欧米拠点での生産性悪化に主力医薬品の特許切れも重なり過去50年で最も低い営業利益になる見通しで、UBEは移管したセメント事業やアンモニア工場の定期修理の影響も大きく受けています。

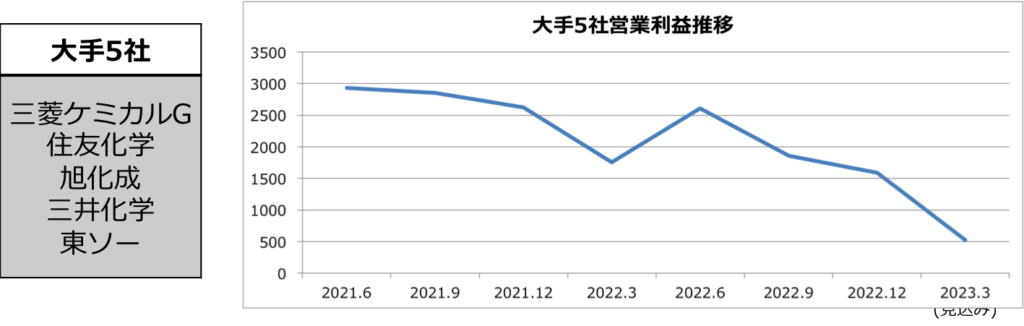

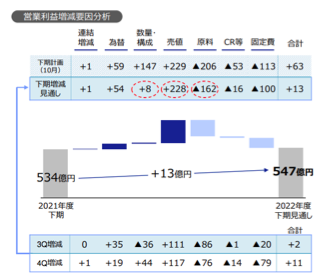

このように化学業界を取り巻く経営環境は厳しさを増しており、大手5社について営業利益の合計を四半期毎に見てみると昨年後半から下落傾向が確認できるだけでなく、第4四半期はさらに厳しい事業環境見通しで、住友化学やレゾナックについては2023年1〜3月期で赤字予想となっています。

増収増益の企業

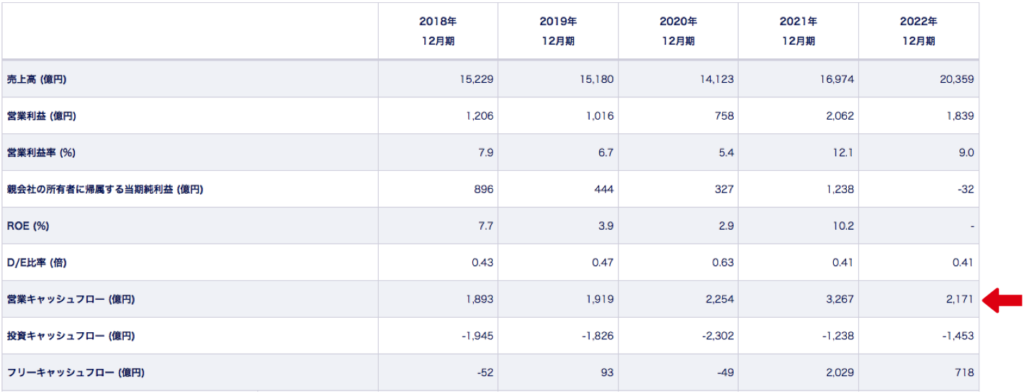

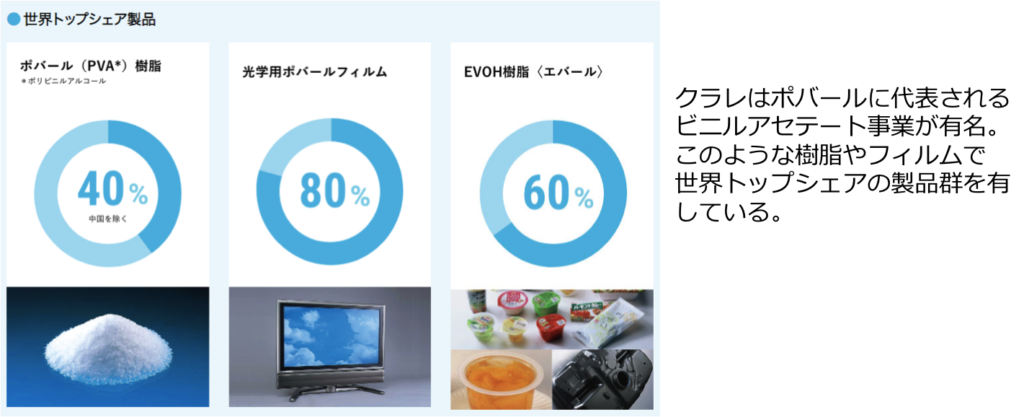

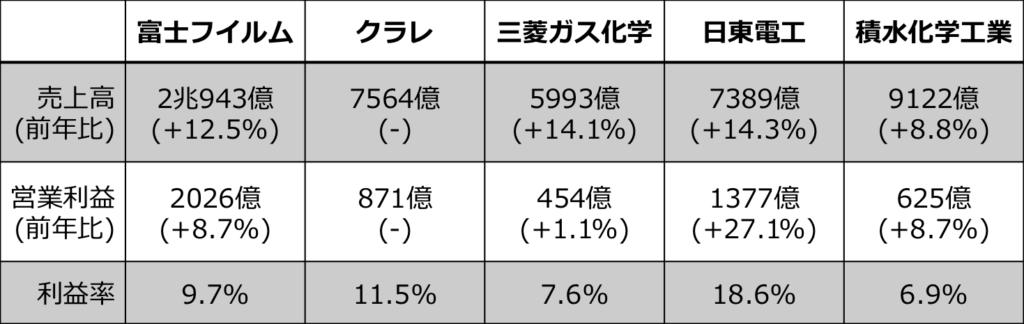

一方でこのような向かい風の中においても増益を記録した企業も存在し、富士フイルムやクラレ、三菱ガス化学、日東電工に積水化学工業は前年比で増収増益を達成しています。

富士フイルムはメディカルシステムの伸長により第3四半期として過去最高の営業利益を達成、クラレも会計基準が変わったため前年比較はありませんが、製品価格改定により過去最高業績となります。

これら2社は原材料の高騰を価格転嫁ではねのけたようで、製品の競争力の強さが垣間見得ますね。

なお三菱ガス化学は好調なPOMが落ち込みをカバー、日東電工はハイエンドスマホやPC向け製品が伸長、積水化学も高機能製品の拡販や売値改善、為替の影響などで増収増益となりました。

しかし好調であったこれら企業についても、中国や欧州の低迷、エレクトロニクス製品の数量減少などから、積水化学や日東電工、三菱ガス化学は通期見通しを下方修正しており、経営環境の厳しさは継続すると見られます

中堅化学メーカーの決算

さて、大手を中心に化学メーカーの決算をみてきましたが、原燃料価格の高騰と市況の低迷が合わさりその経営環境は厳しく、景気循環の影響を如実に受ける汎用化学製品を中心に各社大幅減益となる傾向が見られました。

対して景気循環に比較的強いスペシャリティ製品を扱う化学メーカーは、比較的安定した収益となっていました。

そこで、続いてはスペシャリティ化学に強みを持つ中堅の川中化学メーカーの業績を見てみましょう。

基礎化学品から手がける総合化学メーカーに対し、川中化学メーカーは誘導品を中心に手がけ、規模では総合化学に劣るものの、各社高い技術力を活かした高機能製品を軸に事業展開を進めています。

まず中堅大手の規模を有するデンカ、日本ゼオン、ダイセルにADEKA、JSRの決算がこちらです。

これらメーカーについても、値上げや円安効果で売上高では前年比10〜20%程度の増収となりますが、営業利益は5〜20%程度減少しており、中堅大手各社も増収減益となっています。

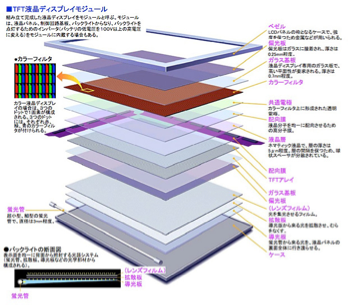

やはりインフレや金融引き締めによる経済低迷、原燃料の高騰が影響しているのですが、合わせてスマホやPCといった最終製品での需要軟化に起因した、ディスプレイ市場の停滞が要因として挙げられます。

コロナ禍における巣篭もり需要が一服し、IT機器特需も一巡、世界経済の減速も受けて消費マインドが冷え込んでおり、その結果スマートフォンやパソコンといった最終製品で売れ行きが鈍化、ディスプレイ材料も低迷していたのです。

デンカや日本ゼオンの扱う合成ゴムは価格転嫁が進み前年比では増益だったのですが、日本ゼオンの光学フィルム、ダイセルの酢酸セルロースなどがディスプレイ停滞の影響を受けたと見られます。

また自動車の減産よりダイセルのエアバッグ用インフレーター、ADEKAの樹脂添加剤も低迷、JSRはヘルスケア事業の新工場立ち上げに伴う費用の増加なども負担となり減益となっているようです。

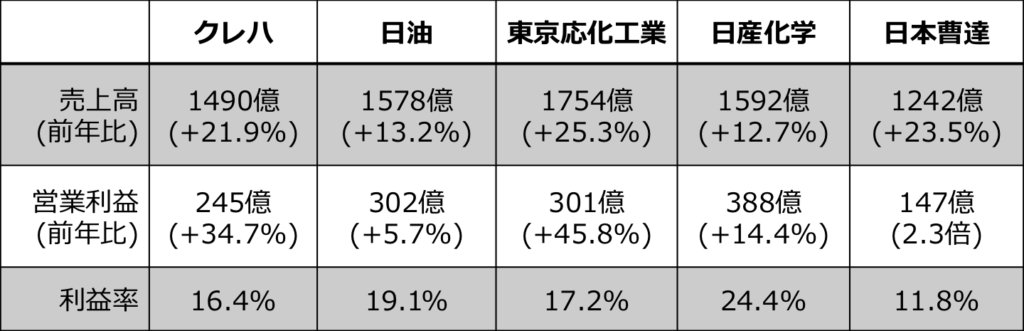

このように液晶や自動車材料が振るわない一方で、半導体材料や電池材料、また農薬・ヘルスケア関係は堅調を維持したようで、クレハ、日油、東京応化、日産化学、日本曹達などは前年比で増収増益を達成しています。

クレハはLiB電池材料のPVDFを始めとする機能材料が牽引、日油はDDS原料の出荷が増加、半導体用フォトレジストが好調に推移した東京応化は3期連続で過去最高業績を更新、農薬・動物用医薬原薬が大幅拡大した日産化学は10期連続で過去最高の純利益となる見込みです。

なお農薬は海外で旺盛な需要があるようで、日本曹達は営業利益が前年のなんと2.3倍となっています。

農薬や医薬は中長期的に成長機会が拡大すると予想されますが、収益を牽引してきた半導体材料は踊り場を迎えており、日産化学も半導体やディスプレイの生産調整を見込んで通期予想は下方修正するなど、依然予断を許さない状況です。

このように化学業界は多様なジャンルの製品を取り扱うため、会社によって業績が全く異なることもしばしばあり、商品がどの分野なのか、サプライチェーンのどこに位置しているのかを意識しておく必要がありますね。

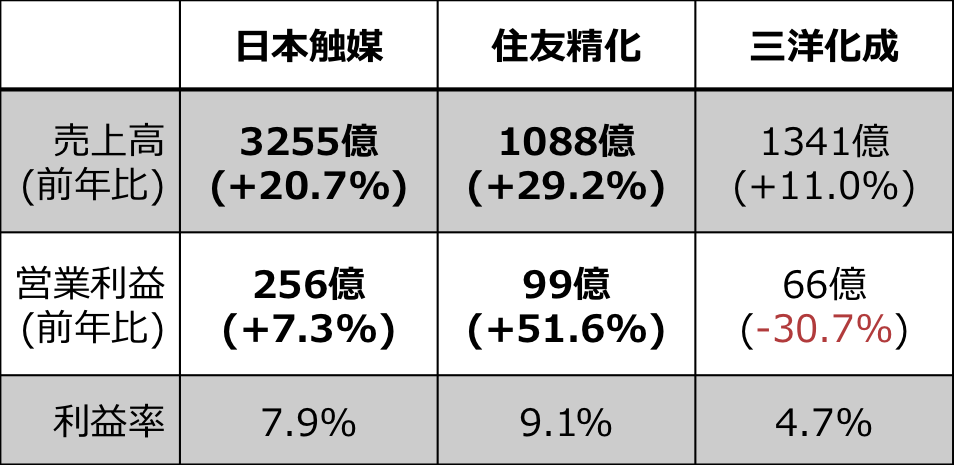

なお最後に、他に調子の良さそうな企業としては紙おむつに使われるSAPを扱うメーカーが挙げられ、アクリルチェーンでスプレッドが拡大した日本触媒、SAPの販売が伸長した住友精化は増収増益となりました。

SAPは競争が激化するも紙おむつ需要自体は世界的に伸びており、住友精化は増産を発表しています。

対して三洋化成は主要市場である中国でSAPの販売量が減少、SAPについては付加価値の高い用途開拓を進める戦略のようです。

このように同じ経営環境でも、企業が強みを持つ分野や地域によっても業績への影響は千差万別であり、その経営戦略も変わってきますので、各企業の動向は注視していきたいですね。

総括

さて、いろいろな企業の決算を見てきましたが、最後に総括をして終わりにしましょう。

長引く原燃料高や自動車の減産に世界経済の低迷も加わった結果、化学業界を取り巻く環境は厳しいものとなっており、収益を牽引してきた電子材料も昨年後半から一転、当面は向かい風が続くと予想されます。

スペシャリティ化学も扱う製品によって命運が別れているため、今後は中身を精査して見ていく必要がありそうです。

こうした経営環境の激変を受け、汎用品事業の構造改革を進め高付加価値品への集中投資を図る選択と集中も急務で、SDGsの潮流も加わり、企業の経営戦略についても中長期的な目線で評価する必要がありますね。