先日JSRは政府系ファンドである産業革新投資機構(JIC)の傘下に入ると公表されました。

これはJSRに限った話ではなく、半導体材料業界の再編や日本の経済安全保証にも繋がる大きな動きなのです。

今後JSRはどうなるのか、ほか半導体材料メーカーへの影響はあるのか、そして第二のJSRは生まれるのか、解説していきたいと思います。

JSRについて

まずJSRの概要を解説します。

JSRは合成ゴムの国産化を目指して設立された官製会社・日本合成ゴム株式会社を前身としており、1969年に完全民営化、1997年にはJSR(Japan Synthetic Rubber Co.,Ltd.)に商号変更しました。

このように、JSRはもともと国策会社を起源としており、今回の件で約55年ぶりに回帰することになりますね。

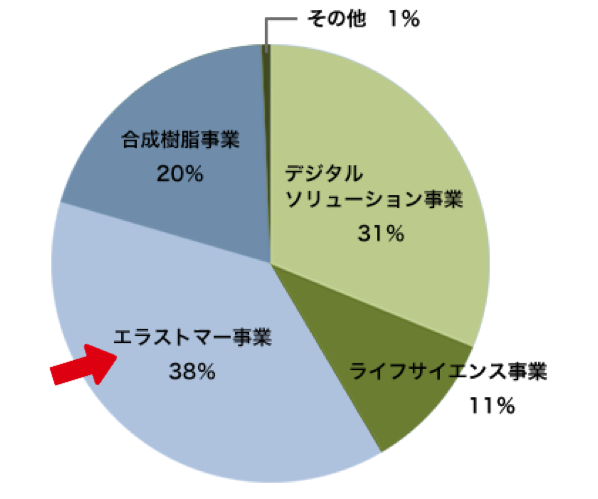

続いて2019年度の売上高をセグメント別にみるとエラストマー(合成ゴム)事業が4割を占めており、合成ゴムメーカーの汎用ゴムについて生産能力を比較しても、JSRが抜き出ていたことがわかります。

JSR サステナビリティレポート

合成ゴム(ソリッド:SBR,BR,IR)各社別生産能力 単位:千トン

2022年、JSRはエラストマー事業を売却しています

このようにJSRといえば社名ともなる合成ゴムのイメージが強い方も多いかと思いますが、2022年、JSRは祖業であったエラストマー(合成ゴム)事業をENEOSへ売却しているのです。

エラストマー事業売却についての詳しい解説は過去記事に譲りますが、合成ゴムは産業に欠かせない製品ではあるものの、競争激化で安定した収益体制の維持が難しくなってきており、JSRは事業を成長領域に絞り込み、経営資源を集中する狙いがあったとみられます。

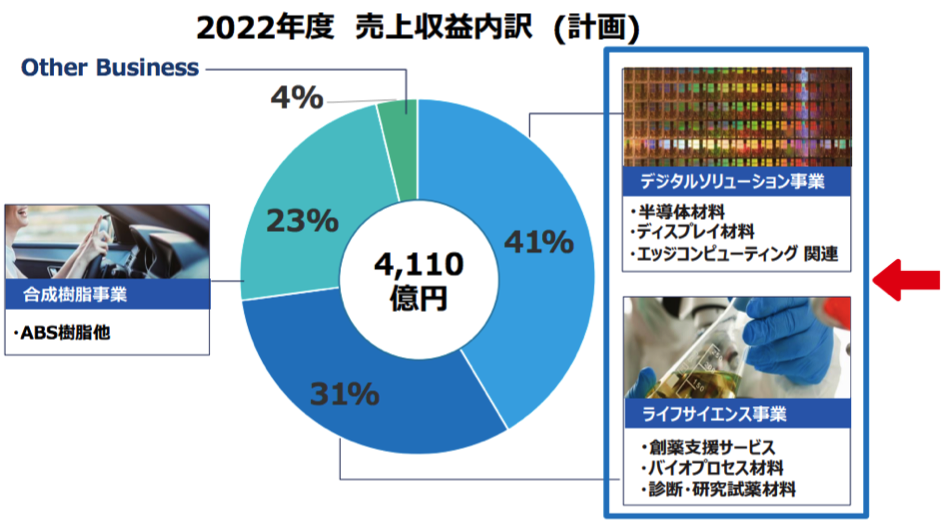

では現在のJSRの事業ポートフォリオはどうなっているのでしょうか。

こちらが現在のJSRの事業ポートフォリオであり、売上高で4000億円ほどの規模を有し、半導体材料を含むデジタルソリューションやライフサイエンスが売上の柱となっていることがわかります。

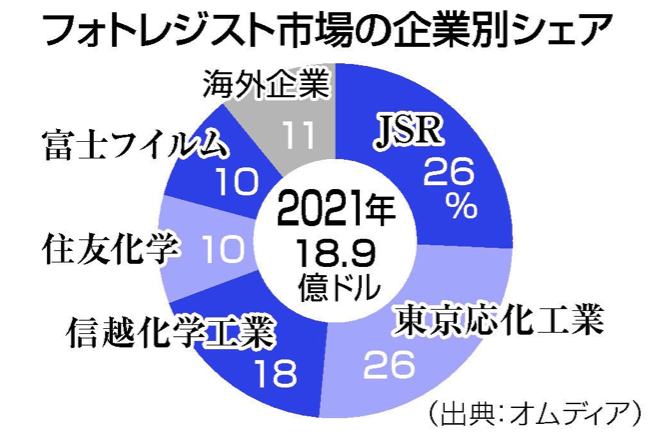

その中でも今回キーとなるのは半導体材料の一つ、フォトレジストと呼ばれる化学薬剤であり、JSRはフォトレジストで約3割と、トップのシェアを有しているとみられます。

なおレジストメーカーとしては他にも東京応化工業や信越化学工業など日本企業が名を連ねていますが、なんとこちらの図、日本市場におけるシェアではなく世界市場でのフォトレジストのシェアなのです。

そう、フォトレジストは日系企業5社で9割のシェアを占める日本の独壇場なのですが、市場規模に対してプレーヤーが多すぎるという、日本の半導体材料メーカーの課題を抱える市場でもあります。

そしてこの構造的な課題は、今回の買収と密接に絡んでくるため後ほど解説したいと思います。

フォトレジスト

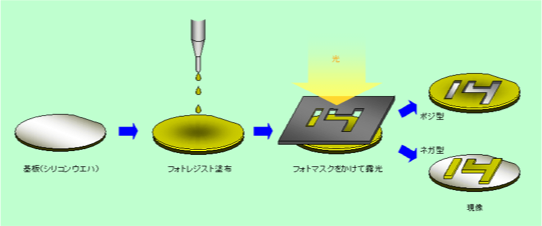

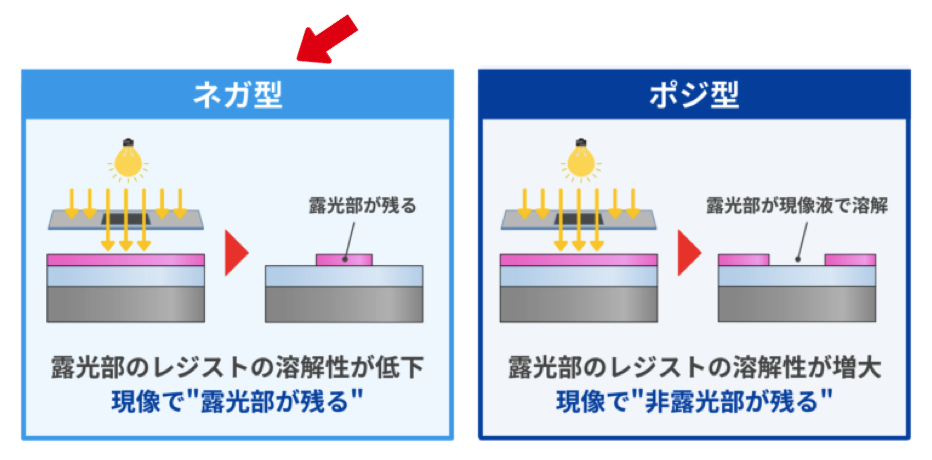

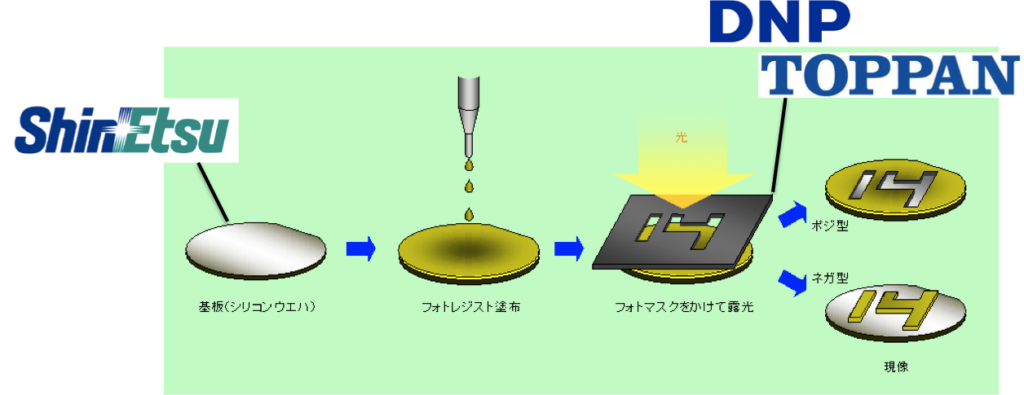

さて、ではフォトレジストとは何かを少しだけ解説しておきますと、フォトレジストはシリコンウエハ表面に塗布され、光と反応して変化する感光性材料で、半導体の回路形成に欠かせない基幹材料となります。

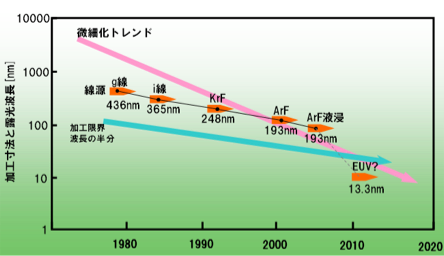

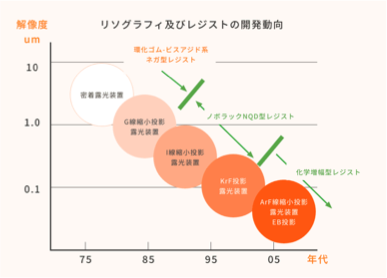

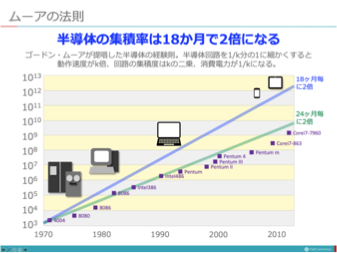

昨今の電子機器の進化は、ムーアの法則に従って進歩してきた半導体微細加工技術に支えられてきたのですが、その発展には露光光源の短波長化とフォトレジストが大きく寄与してきたことに異論はないのではないでしょうか。

ゴードン・ムーア氏が発表した半導体技術の進歩についての経験則で「半導体回路の集積密度は1年半~2年で2倍となる」という法則。

近年はムーアの法則の終焉を指摘する声も多い。

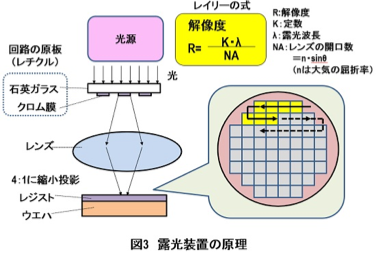

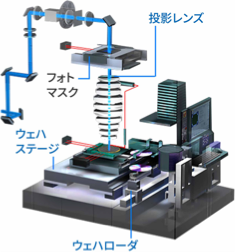

半導体のチップ上に描かれる電子回路が微細化するほど、動作速度や電力効率が上がり高性能になるのですが、縮小露光技術の転写像の解像度はレイリーの式より決められます。

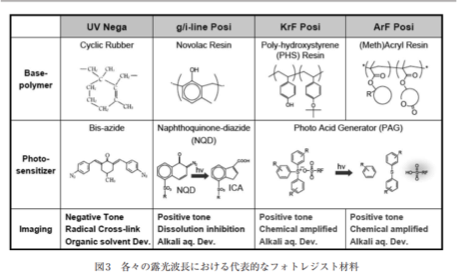

この式から解像度を向上するには露光波長を小さくする必要があり、光源は水銀ランプのg線(λ = 436 nm)、i線(λ = 365 nm)、KfFエキシマレーザー(λ = 248 nm)、ArFエキシマレーザー(λ = 193 nm)、液浸ArF(λ = 134 nm相当)と短波長化が進められてきました。

通常レジスト膜にパターンを形成するには、光をレジスト膜の下まで透過させる必要があり、露光波長に最適なベース材や感光剤といったレジスト材を選択する必要があります。

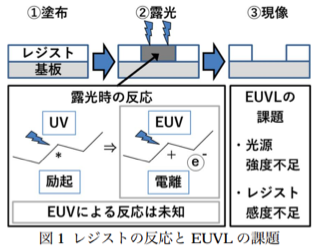

そのような中、次世代リソグラフィの大本命としてEUVリソグラフィが期待されていますが、その露光波長はなんと13.5 nm、193 nmから大幅に短縮されることとなります。

しかしEUVは低出力であるためレジストの高感度化が必要で、近年は既存の化学増幅型の限界を超える金属レジストの開発が活発化していますね。

さて、このように装置の進化に合わせてフォトレジスト業界も技術開発を進めており、プロセスが進化するたびにシェアが変動、メーカー毎に得意なプロセスや技術も異なります。

例えば富士フイルムは写真フィルムで培ったネガ型と呼ばれるレジストに強みをもち、

JSRはArFフォトレジストで世界首位、台湾ファンドリーの主要サプライヤーとなります。

今でこそトップメーカーとなったJSRですが、フォトレジストは黎明期から東京応化が先行しており、後発であったJSRはg線やi線、KrFフォトレジストにて後塵を拝することとなりました。

しかし「Innovation One on One」というスローガンのもと、米国の先端半導体メーカーとのきめ細やかな共同開発体制を構築、2000年にJSRは次世代ArF用レジストの開発に成功し、世界に先駆けて市場参入を果たしているのです。

このようにJSRは化学業界において成長領域である電子材料に軸足を移した企業として注目の会社となるのですが、なぜ今回、JICの株式公開買い付けを受け入れ非上場化することにしたのでしょうか。

JSRはJIC傘下へ

今回の一件、これはJSR単独の話ではなく、日本の半導体材料業界の抱える課題が関わってきます。

というのもDXの進展とともに半導体の重要性は増しており、戦略物資として国際的な競争力の強化が必須なだけでなく、半導体はもはや社会インフラであり、国の安心・安全確保のため政府は経済安全保障を念頭にテコ入れを急いでいるのです。

日本は先端半導体自体の製造技術競争からは脱落した過去がありますが、半導体の製造工程にはさまざまな材料が用いられており、半導体材料は日本の化学メーカーが高いシェアを持つ分野です。

例えばフォトレジストの他にも、シリコンウエハでは信越化学、フォトマスクでは凸版印刷やDNPら印刷系がシェアを有するなど、日本の半導体材料メーカーは特定の得意分野を極めるスペシャリスト型が多いのが特徴となりますね。

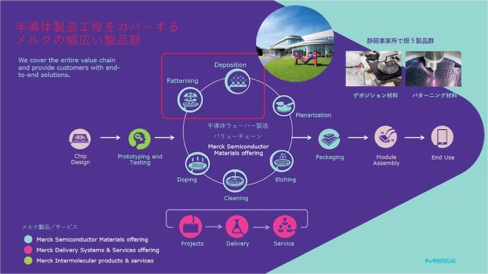

対して世界に目を向けると、ドイツのメルクは米国のヴェルサルムをおよそ7000億円で買収、両社のポートフォリオを合わせることで、半導体前行程の材料をほとんど網羅したとしています。

半導体は塗布、現像、エッチング、平坦化など一連のプロセスで作られており、工程ごとにさまざまな材料が使用されることになります。

難易度も開発スピードも上がる半導体業界において、これら材料のすり合わせ技術や一括提案の重要性は増すと考えられ、材料を網羅した全体最適で提案を狙う世界大手による、強固なポートフォリオ構築が進んでいるのです。

対して国内の半導体材料メーカーは開発の難易度や投資規模が拡大する中、各社が個々に重複する投資を行っている状況で、このような投資効率の悪さは日本企業の存在感を低下させる懸念があり、また企業規模が小さく買収リスクもあります。

特にフォトレジストは先ほども述べたように国内で5社がシェア争いを繰り広げており、動きのはやい半導体分野においては投資合戦は免れず、特に最先端のEUVレジストの技術開発では投資費がかさみます。

というのもフォトレジストの開発には半導体を製造するのと同じ装置が必要となりますが、先端半導体に用いられる露光装置は世界で一番高価な装置とされ、その価格は1台数十から数百億円にも上るとされます。

JSRのエリック社長は「(国内企業は)能力は優れているが、プレーヤーの数が多く、各社が重複した投資をしている。」と課題を指摘しており、2022年11月に産業革新投資機構(JIC)に協議を持ちかけたようです。

JICは民間だけでは取り切れない投資リスクを官民でとり、新産業の育成を主な投資目的とする官民ファンドでJICが重点投資領域に掲げる「産業や事業の枠を超えた事業再編の促進」と、JSRの思惑が一致した形のようです。

JICはJSRを礎に同業他社を取り込み、多すぎるレジスト会社を集約、規模を拡大し投資効率を高めることで競争力を強化、企業価値を高め、再度民営化すると見られます。

なおJSRにとってもJICの傘下となることで、単一株主の元腰を据えた事業運営や大胆な投資が期待されるだけでなく、資本政策の見直しや経営の柔軟性・投資効率を高め、中長期的な価値の創出を目的としているようです。

またエリック社長曰く、同業他社も事業を拡大して効率化を図る必要性があるという認識では一致するものの、まだ抵抗感もあるようで、政府系ファンドと手を組むことで業界再編への勢いをつける狙いがあるようです。

今回の非上場化のスキームやJICのネットワークが国内の半導体材料業界の再編機運を高めとも期待され、エリック社長も他社との連携やM&Aに関して、大まかなアイデアは持っているとし、買収完了後は、すぐに再編に向けて動き出したいと業界の再編を主導する意思を示していますね。

周辺メーカー

最後に、今後の業界再編に関与するかもしれない国内フォトレジストやその関連メーカーについても紹介します。

まずレジストメーカーとしては、JSRのほかにも東京応化や信越化学、住友化学に富士フイルムが挙げられます。

最先端のEUVでは信越化学と東京応化が先行しており、JSRは次世代レジストである金属レジストの開発に積極的、富士フイルムはフォトレジスト以外にも現像液など前工程で幅広いポートフォリオを有しています。

最近ではなんと日本ゼオンも電子線レジストの知見を活かしEUVレジストに参戦を図るなど、フォトレジスト業界に新たな風を巻き起こすかもしれませんね。

またフォトレジストの原料メーカーとしては、丸善石油化学や大阪有機工業などが挙げられ、感光材では東洋合成工業が5割以上のシェアを誇る世界大手で、先端領域のEUVにも強みをもちます。

他にもグローバルニッチトップメーカーは今回の一件を受けて注目度が高まっていますね。

なお国内においては、日立化成の買収により半導体大手となったレゾナック(旧 昭和電工)が、次世代パッケージ技術の確立を目指すコンソーシアムJOINT2の幹事会社となっており、今回の件がジョイント2とも連携できれば、さらに半導体業界の強みの集約が期待されます。

なおフラットパネルディスプレイや半導体メモリーなど、これまで政府系ファンドの案件は順調とは言い難い結果ですが、今回はJSRから話を持ちかけていて政府主導ではなく、これまでの再編と異なり救済の要素もありません。

業界再編がどのように進むか、化学業界にとっても動向が注目されるところですね。