本記事では、化学系企業の製薬事業について解説します。

高い利益率と収益安定性が期待される医薬品、化学メーカーにおいても重点戦略領域ではあるのですが、

実は今厳しい経営環境に立たされており、次の成長へ向けて重要な局面となるのです。

医薬品業界について

医薬品と化学メーカー

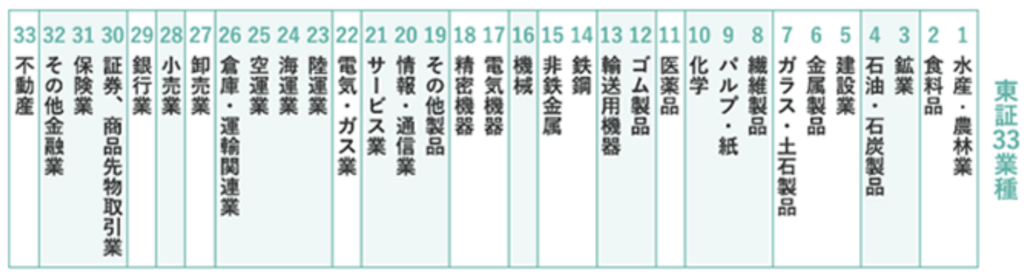

製薬メーカーは東証の分類では医薬品セクターに含まれ、化学セクターとは異なります。

ただ医薬品市場は化学企業と親和性が高く、化学メーカーは医薬品原料・添加剤を製薬会社に供給したり、医薬品原体・中間体を受託製造するなど医薬品業界とかかわってきました。

また合成化学の知見を活かし、傘下の製薬会社などを通して医薬品そのものを手掛ける化学メーカーも存在します。

昨年から化学メーカーは石油化学製品の市況悪化や半導体材料の減速といった外部要因により苦戦を強いられていますが、

医薬品市場は景気など外部の影響を受けにくいディフェンシブな業界とされ、安定的に収益を得やすいという特徴があります。

加えて医療市場はグローバルに拡大が期待されることから、化学メーカー各社もヘルスケアを重点戦略領域に置いていますが、

こと医薬品に関して化学メーカーの経営環境は厳しく、また新薬開発はギャンブル要素が強いのも実情です。

今回は化学メーカーの製薬事業について、詳しく解説していきます。

医薬品業界の特徴

まず医薬品業界全体について簡単に解説しますが、少し特殊な業界となります。

いや、医薬品は普段の生活でも使っているし、製薬メーカーも少しは知ってるよ。

医薬品と聞くとなじみのある業界のようにも思えますが、実は解熱剤など私たちが普段接する一般医薬品(大衆薬、OTC医薬品)は市場規模の一割程度

多くの医薬品は医師による処方箋が必要な医療用医薬品となります。

したがって製薬メーカーの主力医薬品を調べてみても、意味の分からないカタカナと漢字が並んでおり、すごいのかどうなのか良く分からないことが多いです。

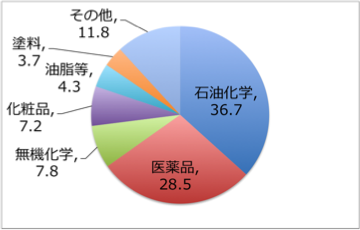

しかし医薬品は出荷額でみても石油化学に次ぐ規模があり、製薬会社も100社を超えるとされています。

したがって製薬大手は規模も大きく、また典型的なファインケミカル製品であることから収益性に優れる点も特徴ですね。

| 業種 | 売上高 | 営業利益 | 利益率 | |

| 武田薬品工業 | 医薬品 | 4兆275億 | 4905億 | 12.2% |

| アステラス製薬 | 医薬品 | 1兆5186億 | 1330億 | 8.8% |

| 三菱ケミカルグループ | 化学 | 4兆6345億 | 3256億 | 7.0% |

| 住友化学 | 化学 | 2兆8952億 | 928億 | 3.2% |

そんな医薬品が特殊な市場となる背景には、法令や制度があります。

生命に直接影響する分野なので、品質と有効性および安全性を確保するため医薬品販売は監督省庁の許認可が必要となり、製造も法令で厳しく管理されているのです。

日本の主要な工業分野において、医薬品ほど厳しく規制されている産業はないのではないでしょうか。

また日本では公平な医療のために、保険医療で用いられる医療用医薬品の価格を国が決めるなど、薬価にも国が関与する特殊な業界となります。

製薬メーカーの業態について

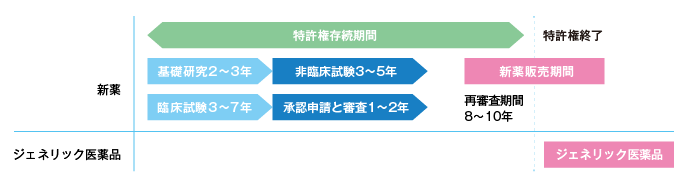

製薬メーカーは大きく新薬メーカーとジェネリックメーカー、そして兼業メーカーに分けられます。

各業態の特徴について解説します。

新薬メーカー

新薬の研究、開発、販売を手掛けるメーカーで、武田薬品工業、アステラス製薬、第一三共などが代表です。

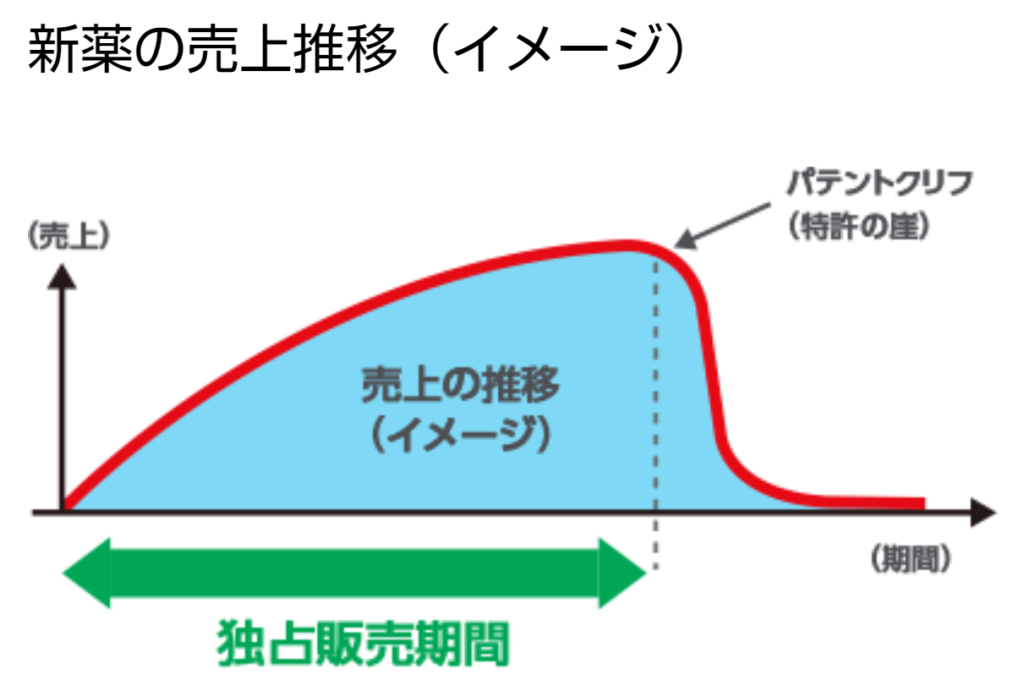

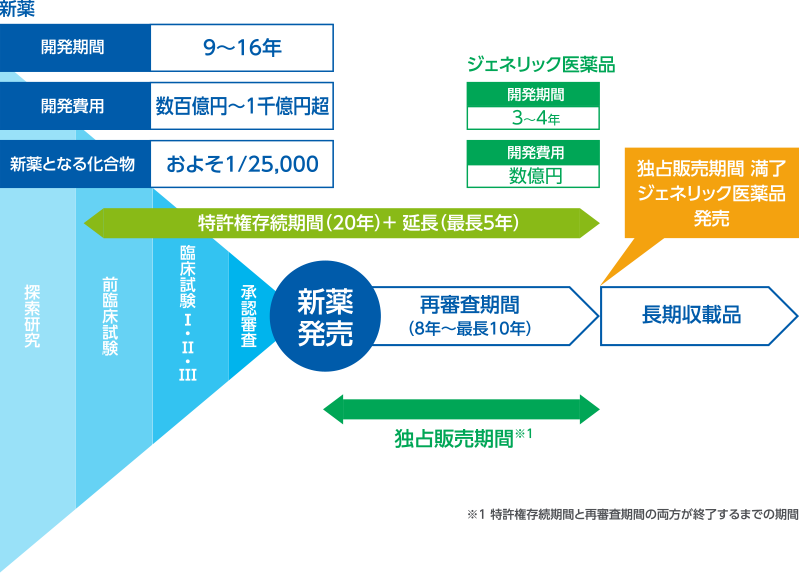

新薬開発には膨大な費用が掛かるも、一本新薬を開発すると特許で保護される期間はウハウハ状態となります。

ちなみに新薬のなかでも効能などで画期的なものはピカ新、世界的に大きな売上高を上げたものはブロックバスターと呼ばれたりもします。

豊富な研究開発費を得るために、20年ほど前から業界再編が進んでおり、海外ではファイザーなど巨大企業が誕生しています。

ジェネリックメーカー

特許が切れた後発医薬品を手掛けるメーカーで、サワイグループ、日医工、東和薬品などが挙げられます。

ジェネリック医薬品は先発医薬品に比べて開発期間を大幅に短縮できることから、安価に製造が可能となり、

医療費抑制の見地から国策で急速に普及、そのシェアは8割まで拡大しています。

特許満了後にゾロゾロと沸いてくることから、ゾロ薬と揶揄されることもあります

ジェネリックメーカーは原料を中国やインドから輸入することも多いのですが、昨今の原燃料高や円安、薬価改定も迫り経営環境は厳しく、

また急速に成長したジェネリックメーカーは、一連の製造・品質不正に対する信頼回復など課題に直面しています。

兼業メーカー

本業をほかにもつ製薬企業は、兼業メーカーとも呼ばれます。

化学や繊維、食品系といった企業が、自社の合成・発酵技術に強みに参入したケースが多いようです。

今回はこのうち化学系企業の製薬事業について深堀していきたいと思います。

化学系の製薬企業

では製薬事業をもつ化学メーカーとしてはどこが挙げられるでしょうか。

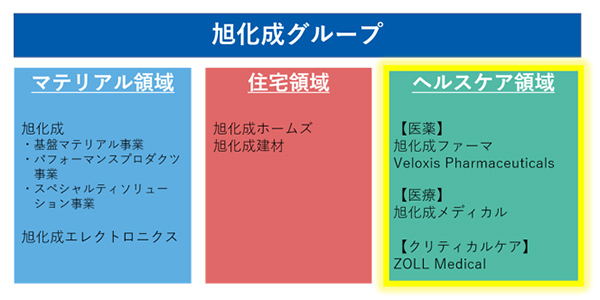

例えば総合化学メーカーの旭化成は、子会社である旭化成ファーマや米ベロキシスで医薬品の開発を行うなど、傘下製薬メーカーを医薬品事業の柱としています。

同じ総合化学ではかつての大日本住友製薬である住友ファーマを傘下に持つ住友化学、田辺三菱製薬を擁する三菱ケミカルG、繊維メーカーでは帝人が医薬品事業を手掛けていますね。

ほかに日本化薬や東レなども挙げられますが、今回は比較的規模の大きい上記四社について解説していきます。

まず売上高を比較しておくと、三菱ケミカルGや住友化学が5000億円と規模で勝りますが、三菱ケミカルGは医薬品のロイヤリティにかかる仲裁裁判の結果を受けた未計上分1259億円を一括計上した一時的な要因が含まれています。

規模では少し劣りますが、昨年度旭化成の医薬事業は売上高が2割近く成長して1000億円の大台に乗るなど、その成長性に期待されますね。

| 対象会社 | 集計対象 | 売上高 | 主力医薬品 |

| 三菱ケミカルグループ | ヘルスケア | 5354億円(+38.8%) | 乾癬・クローン病・潰瘍性大腸炎治療薬 |

| 住友化学 | 医薬品 | 5849億円(-1.1%) | 抗精神病薬 |

| 帝人 | ヘルスケア | 1524億(-13.0%) | 痛風治療薬 |

| 旭化成 | 医薬事業 | 1100億(+17.9%) | 骨粗しょう症薬 |

各社の医薬事業の特徴を解説しておきますと、住友化学は精神神経領域に強みをもち、抗精神病薬ラツーダで北米を中心に2000億円近く売り上げていました。

ラツーダは同社の売上の4割近くを占める、圧倒的なブロックバスターですね。

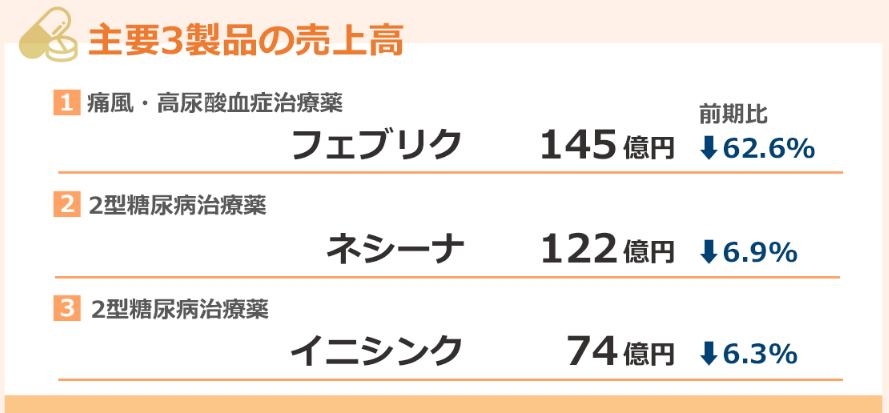

旭化成は整形外科領域を強みに骨粗しょう症骨粗しょう症薬テリボンなどを手掛け、だけじゃない帝人は痛風薬フェブリクが主力医薬品でした。

このように各社強みを持つ領域や医薬品を持っていますね。

収益安定化を図る化学各社にとって医薬品事業は重点戦略領域の中心地で、三菱ケミカルGはヘルスケアで25年に5000億円、旭化成は2030年度に医薬品事業の売上高を2000億円まで引き上げるとしています。

しかし化学系の製薬事業に関しては、難局に直面しているのが実情なのです。

化学系製薬企業の抱える課題について

化学製薬各社は、実は今正念場を迎えています。

大きな要因はパテントクリフ(特許切れの崖)です。

ヒット製品が出れば大きな収益を確保できる製薬ビジネスですが、新薬が特許で保護される期間は基本10年で、その後は安価なジェネリック品へと切り替わりが進みます。

したがって特許満了に伴い新薬の収益機会は終わり、その医薬品の売上高が大きいほど深い崖を迎えることになります。

そして現在パテントクリフに直面しているのが住友化学と帝人です。

住友化学は大型商品であるラツーダの独占販売期間終了により、2023年度は医薬品事業で610億円のコア営業赤字となる見通しです。

帝人も2022年6月に主力医薬品であったフェブリクに後発品が参入、昨年度のフェブリクの売上高は半減しています。

医薬品で収益を維持するためには次々に新薬を出し続ける必要があるのですが、従来の低分子化合物は出尽くし感、

新規化合物が出ても副作用で認可されないなどその事業化に向けた道のりは容易ではありません。

三菱ケミカルGは、成長ドライバーとして期待していた新型コロナウイルスワクチンの量産化で課題が生じ事業から撤退、

480億円の減損損失を計上し、開発を担ったカナダ子会社メディカゴの清算を進めています。

このように医薬品を生み出すには巨額の研究開発費が不可欠となる、ハイリスクハイリターンな市場でもあるのです。

また薬価改定も減益要因で、薬価は2年に1度見直されるのですが、改定のたびに原則として薬価は引き下げられることになります。

したがって新薬の拡充がなければ、国内市場は現状維持で手一杯となるのではないでしょうか。

各社の成長戦略

早急な立て直しが求められる化学メーカーの医薬品事業ですが、将来性はどうなっているのでしょうか。

研究開発型製薬会社の将来性を評価するポイントは、新薬の研究開発戦略となります。

特にパテントクリフを迎えた二社には後継品の育成が欠かせませんが、既存薬でも十分な治療をできる病気が増え、新薬開発の難易度は増すばかりです。

自社の研究所だけでは新薬が出ないため、外部から薬を獲得・導入する動きも盛んです。

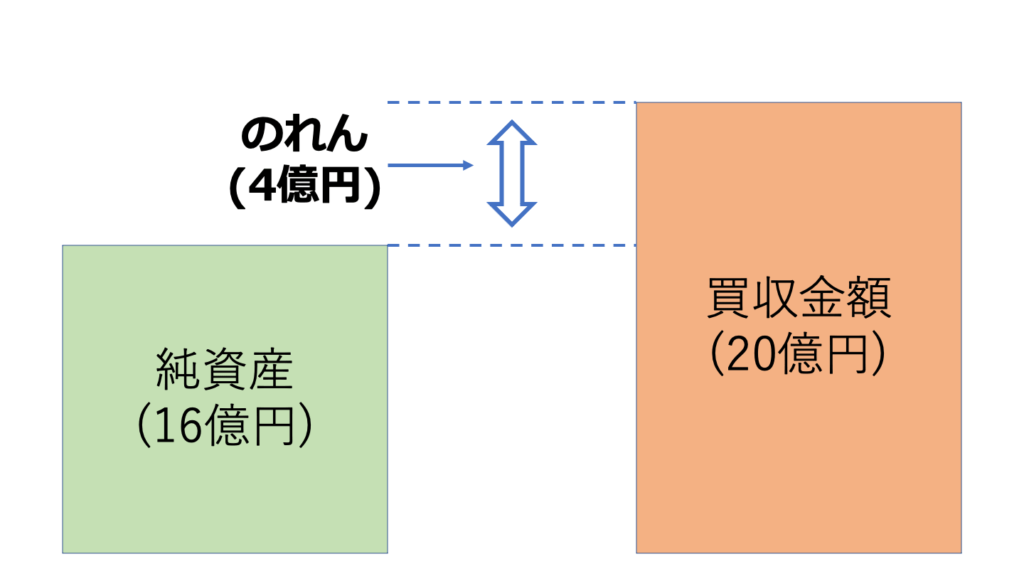

帝人は主力医薬品であったフェブリクをカバーするため、21年4月に1300億円を越える資金を投入し、武田薬品から糖尿病治療薬4剤を獲得しています。

糖尿病って市場規模も大きそうだし、これで勝つる!?

糖尿病治療薬は競争が激しく、入手した薬剤も成長のピークは過ぎているとの見方が大勢を占めていますし、

通常事業譲渡や買収にはのれんと呼ばれるプレミアが上乗せされてしまいます。

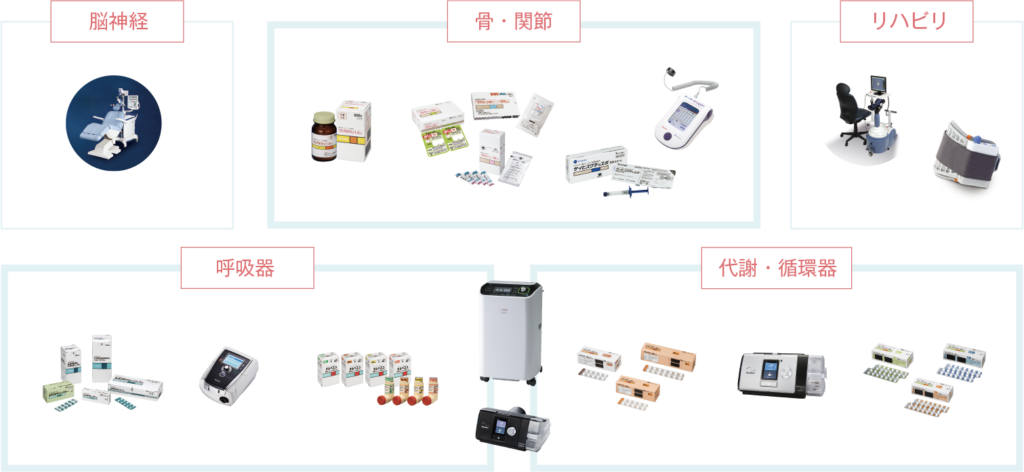

しかし糖尿病は合併症を引き起こしやすく、併発リスクの高い睡眠時無呼吸症候群に対して、

帝人が得意とする医療機器などと合わせて処方するなど、新たな展開も視野に入れているようです。

獲得した医薬品と自社技術のシナジー創出による商機を期待したいところですね。

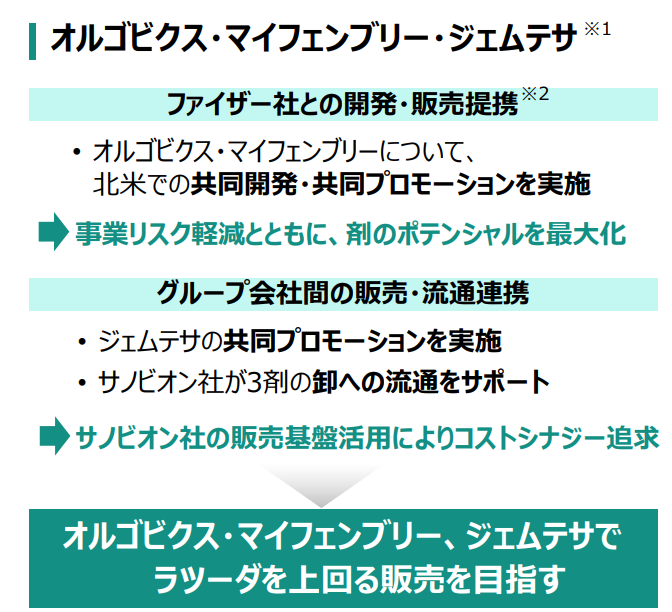

住友化学も英ロイバントとの提携により獲得した、前立腺がん薬など3剤でラツーダ以上に稼ぐ計画としています。

ただ中核3製品は現状低調に推移、大型化が期待された新薬候補の抗精神病薬ウロタロントも、

フェーズ3試験で主要評価項目を達成しなかったと発表されており、向かい風が続く状況です。

なお市場がよこよこの国内にとどまらず、海外展開を狙うのが旭化成や三菱ケミカルGであり、

旭化成は2019年に米ベロキシスを買収、国内子会社である旭化成ファーマと総力を結集してグローバル展開を狙います。

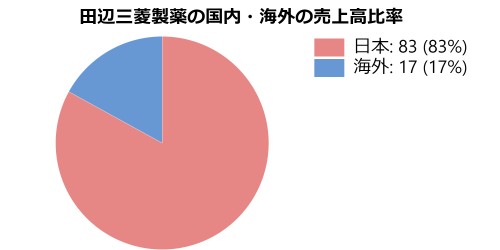

田辺三菱製薬も、現状は国内売上比率が8割となっているのですが、

成長する米国やアジアへ展開し海外売上比率を50%まで引き上げたいとしています。

世界最大市場の米国などで存在感を高めることで、グローバル製薬企業への飛躍に期待が高まります。

医薬品開発のトレンドについて

最後に、新薬開発のトレンドを解説します。

開発のトレンドは従来の低分子医薬品からバイオ医薬にシフトしており、

遺伝子解析が完了した昨今はバイオ技術を利用した医薬品開発やテーラーメイド医療が盛んです。

| バイオ医薬品 | 低分子医薬品 | |

| 製造方法 | 細胞で培養 | 化学合成 |

| 分子量 | 数千-15万 | 500以下 |

| 剤型 | 注射 | 錠剤など |

バイオ医薬で日本の製薬メーカーは後塵を拝していますが、日本の化学メーカーはバイオ医薬品のCDMOに力を注いでいます。

医薬品の生産過程には、大まかに分けて創薬・製剤開発・臨床・製造・販売の流れがありますが、

このうち製造・開発(製剤研究や治験薬製造)を受託するサービスがCDMOなのです。

というのも低分子化合物の時代は研究開発に重みがおかれていましたが、バイオ医薬品は製造工程が複雑で大きな費用がかかるため、

経営リソースを創薬や臨床開発など医薬品の研究開発に集中させたい製薬メーカーらによる、製剤製造を外注する動きが増えているのです。

富士フイルムHDやAGC、JSRなどがこの分野に積極投資しています。

ただ足元ではヘルスケア大国のアメリカでのインフレや金利上昇を背景に、創薬ベンチャーの資金調達環境が悪化

バイオ薬CDMOを手掛ける各社の業績にブレーキがかかっていますが、長期的な成長の確度は高いとされています。

モダリティの変化など、うまく対応できるかが今後の各社の業績に影響を与えるかもしれませんね。