日本にはさまざまな化学メーカーが存在し、世界有数の技術力やシェアの製品を有する企業もたくさんあります。

そんな日本のお家芸とも言える化学業界ですが、その強みや取り組みは業界外の人に伝わりにくいため就活生は企業選びに苦戦し、株式市場でも正当に評価されていない企業が多く存在しているのです。

今回は総合化学メーカーを数値から比較したいと思います。

各社の業績

色々な定義がありますが、総合化学メーカーは川上の原料から川中の誘導品まで手広く手がけている点が特徴で、ボリューム勝負の基礎化学品を手がけ、また買収により巨大化したことで規模の大きな企業が多くなっています。

ちなみに三菱ケミカルGや住友化学、三井化学は財閥化学であり旭化成は非財閥化学メーカーとなります。

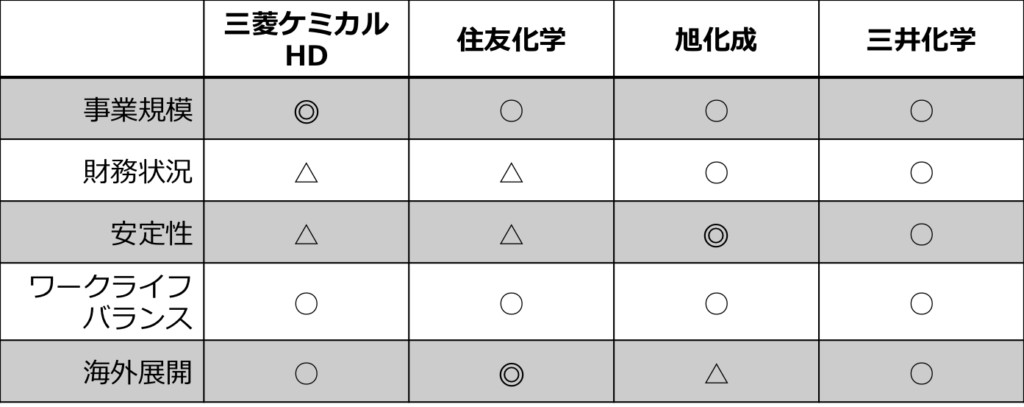

そこで今回は上記総合化学メーカー4社について、企業規模、財務状況、事業の安定性、ワークライフバランスに海外展開といった観点から比較していきたいと思います。

最後には株式投資の対象としてもどうなのか、紹介したいと思います。

まずこれら4社の2022年3月期の決算から比較しましょう。

売上高の首位は三菱ケミカルG、今期は4兆円に迫る売上高で過去最高を更新、営業利益も前年から大幅増益の2700億円となっています。

ちなみに2022年7月に三菱ケミカルHDから三菱ケミカルGに社名変更しており、その理由については過去記事で解説しています。

続く住友化学、旭化成、三井化学についても営業利益は大きく増加しており、新型コロナ禍からの経済回復による原油価格高騰に連動し好況に推移した石化市況が利益を押し上げました。

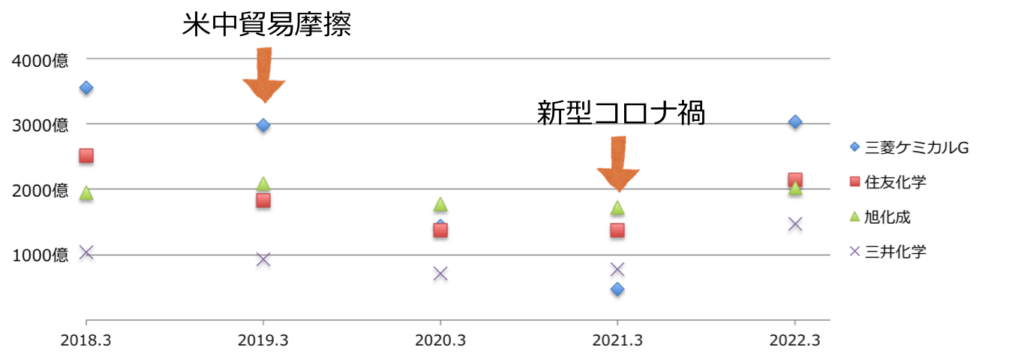

続いてここ数年の営業利益の推移を比較してみると、各社2019年から2021年にかけて減益傾向がみてとれます。

2019年は米中貿易摩擦、2020年以降も新型コロナ禍の影響を色濃く受けたものとなっており、汎用品を扱う総合化学メーカーはこうした市場の影響を受けやすい特徴があるのです。

特に三菱ケミカルGは21年に400億円まで落ち込むなど営業利益の落差が激しいのに対して、旭化成や三井化学は向かい風の市況においても安定した業績となっています。

三井化学はリーマンショック時には業績が大きく悪化しており2008年に赤字を記録したのですが、その後ヘルスケアや機能材といった景気変動の影響を受けにくい高付加価値製品へ転換を進めたことなどが功を奏し、旭化成も住宅やヘルスケア、電子材料など多角化した事業ポートフォリオが安定した業績に繋がっています。

詳しくはこちらの記事で解説しています。

なお今期の営業利益については、旭化成を除き減益予想となっています。

昨年末から続く原料高やウクライナ侵攻による経済停滞に、米国のインフレなども加わり先行きの不透明感が増しており、今期は石化市況の好況要因も剥落すると見られ、総合化学は減益予想となっているのです。

今期は石化市況の好況要因も剥落すると見られ、総合化学は減益予想となっているのです。

なお減益幅が最も大きい住友化学については主力医薬品の特許切れも関わっており、詳しくはこちらの記事で解説しています。

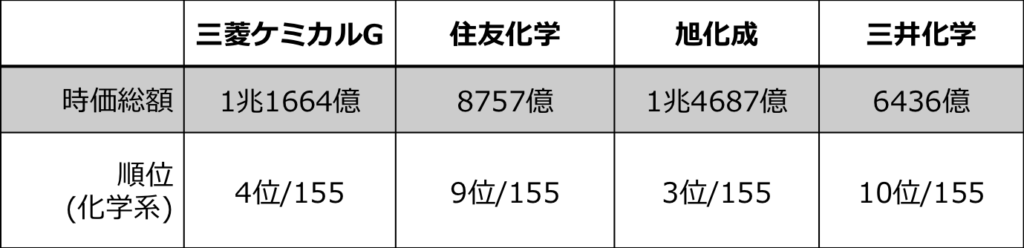

ちなみに時価総額は各社化学業界トップ10に入っており、旭化成が4社で最も高い3位となっています。

なお1位は信越化学で圧倒的首位、2位は日本ペイントHDとなっているのですが、信越化学は単純なモノづくり企業としてはもはや異次元におり、好調の理由は過去の記事で解説しています。

財務状況について

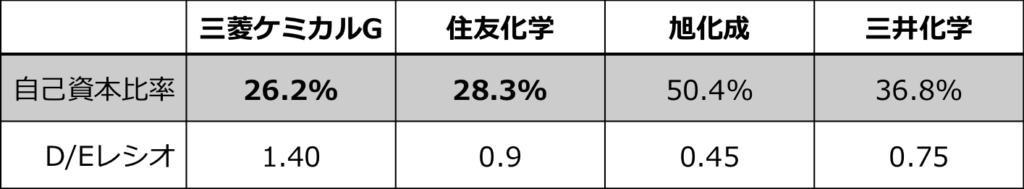

続いて財務状況を比較してみますと、化学業界の自己資本率は平均50%程度で高い水準と言われるなか、三菱ケミカルGや住友化学は30%台を切っており、やや低い数値となっています。

D/Eレシオは2021年、各社HPより

実際にD/Eレシオ(負債比率)を見てみると、こちらは低いほど安定した財務状況と言われるのですが、三菱ケミカルGは1.4、住友化学は0.9とやや高く、財務状況が懸念されるのです。

特に三菱ケミカルGは過去のM&Aなどで負債が膨らんでおり、財務状況の健全化も目指し改革が進められています。

続いて効率よく稼いでいるかの指標であるROEとROAを見てみましょう。

ROEは資本、ROAは負債も含めた総資産に対してどの程度稼いだかを表す指標であり、ROEが10%、ROAは5%を超えて入れば優良企業と言われます。

各社前期の良好な業績を受けてROEは10%を大きく超えているのですが、三菱ケミカルGや住友化学はROAが低くなっており、負債比率の高いことがネックとなっています。

キャッシュフロー

続いてCFを比較しましょう。

CFはどのようにして企業にお金が入り、またどのように使っているのかが分かるもので、収支の内容に応じて営業CF、投資CF、財務CFの3種類に分けられます。

まず営業CFは本業での収支で当然プラスになっているべき項目ですが、一方で投資CFは設備への投資や企業買収などの収支であり、マイナスである方が将来への投資を行っていることになります。

財務CFは株主や銀行などとのお金の収支で、借金してお金を増やせばプラス、返済すればマイナスになります。

そうした収支の残高が、現金といった現金同等物の項目になります。

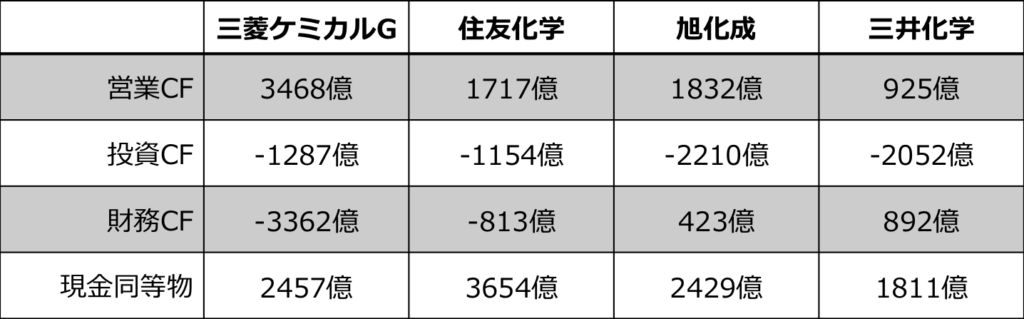

さて、各社のCFを比較して見るとこのようになります。

特徴的なところでは医療機器会社を買収した旭化成や三井化学は投資CFが高くなっており、借入金(借金)の返済を進めた三菱ケミカルGは財務CFが大きくなっています。

なお旭化成や三井化学は逆に借り入れ等を行ったことで財務CFがプラスになっており、今後も積極的に投資をおこなうものと推測されます。

なお今期の研究開発費と設備投資費の予定は下記のようになっており、住友化学は例年研究開発費が高く、研究開発へ積極的に投資していることが分かります。

海外展開

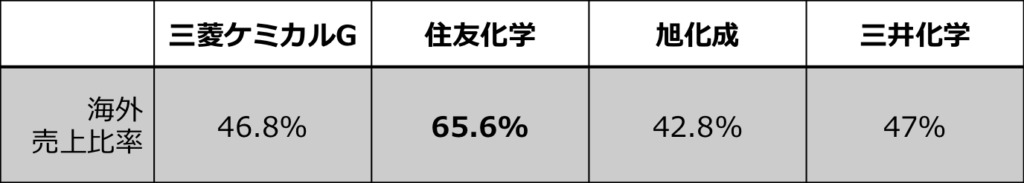

続いて海外展開ですが、こちらは海外売上比率から比較しましょう。

住友化学が65%とほか3社と比べて20%近く高く、シンガポールやサウジアラビアへ展開しているのです。

国内は高齢化により需要は減少傾向なものの海外を見れば市場は拡大しており、各社海外展開は積極的に進めて行くものと見られます。

株価

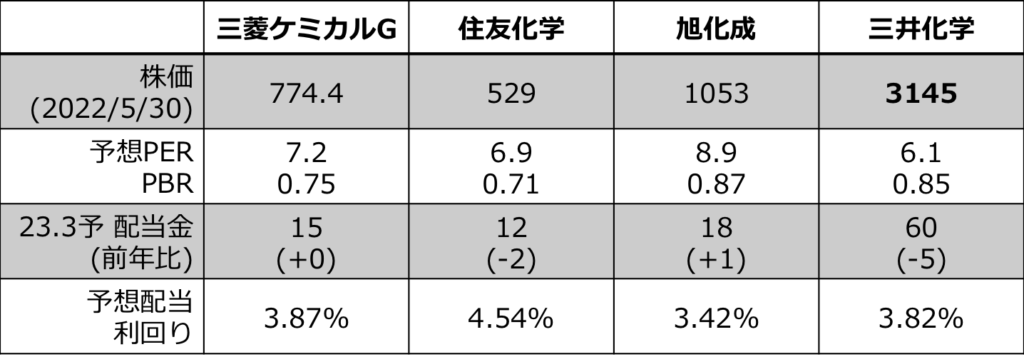

以上の数値も踏まえながら、株式市場での評価である株価を見てみましょう。

株価は三井化学が3000円代と頭一つ抜けており、財務状況や安定性、指標の良さが評価されていそうです。

しかし株価が割安・割高の指標であるPER、PBRは各社どちらも割安の水準、足元を見ると今期の減益予想やマクロ経済の不透明感なども逆風であり、長期的に見ても石油化学部門の成長性の低さや、CNが求められる時代との逆境などが影響していそうです。

長期的に見ても石油化学部門の成長性の低さや、CNが求められる時代との逆境などが影響していそうです。

一方で予想配当利回りは3〜4%となっており住友化学を筆頭に配当利回りは高いですが、今期減益を見込む住友化学と三井化学は減配予想となっています。

短期的に見るなら、先行き不透明な情勢においても高い安定性が期待される旭化成や三井化学が、長期的に見るなら割安で伸び代も大きい三菱ケミカルGや住友化学が投資対象になるでしょうか。

従来総合化学のような景気に敏感な銘柄は長期投資の対象になりにくい傾向にありましたが、各社構造改革を進めており、今後の動向については注視する必要がありますね。

総括

最後に以上の内容を総括して終わりにしましょう。

事業規模では買収により巨大化した三菱ケミカルGが最も大きくなっていますが、同時に負債も増えたため財務状況は改善の余地があり、現在立て直しを進めています。

また事業の安定性については、ヘルスケアや住宅まで多角化した旭化成や汎用品から高付加価値製品へ軸足を移した三井化学が勝り、ここ数年の市況でも比較的安定した業績でした。

ワークライフバランスについては各社大企業なので高年収で年休取得など整っていますが、各社ともに残業時間が長い点は注意が必要です。

最後に海外展開は住友化学が先行しており、拡大する世界市場を追い風に成長が期待されます。

以上が総合化学メーカーの比較でした。

数値でみると各社の違いがわかり、理解が深まったのではないでしょうか。