事業環境の悪化に苦しんだ2023年の化学業界。

年度後半にかけて見込まれていた回復は見えず、昨年の中間決算では各社下方修正が相次ぎました。

2024年は回復するのかい、しないのかい、どっちなんだい、という状況で、今年の見通しを考察したいと思います。

マクロ環境の動向

まず化学業界の前に、製造業全体の景況感から。

化学業界は、原材料を加工し、様々な製造業に素材を供給する事業特性上、為替や原燃料価格、エンドマーケットの状況など、外部環境の影響を受けやすい特徴があります。

したがって将来を見通すうえで、マクロ経済の動向を把握しておくことも重要なのです。

では全体の景況感はどうか。

懸念事項はありつつも、2024年は緩やかな回復が期待されているようです。

日刊工業新聞社のアンケートによると、2024年の景気が「拡大」、「緩やかに拡大する」と回答した企業経営者は、上期(1-6月)で60.0%、下期(7-12月)は69.5%に達しています。

大幅な景気悪化はさけられそうで、年後半にかけての回復を期待している企業が多いようですね。

とはいえ、回復に向けた道のりは平たんではありません。

中国は不動産を中心とした構造的な不況から長期低迷が予想され、アメリカでもこれまでの金融引き締めの効果が顕在化し、景気減速が懸念されるなど、米中両国の景気後退で、世界経済は成長のけん引役にかけるともされています。

加えて中東やウクライナ情勢、米中対立の激化も景気の下押しリスクとなるなど、依然として不透明感が強い状況に変わりはありません。

このように日本経済は緩やかな回復こそ期待されていますが、世界情勢の動向次第では腰を折られる可能性もあり、まだまだ楽観視できない状況が続きます。

パワプロのサクセスでいえば、プロ入りはできそうだけど、体中に爆弾を抱えている状況でしょうか。

特に為替が業績に与える影響は大きく、日米金利差縮小により急激な円高が進行した場合、企業には大きな事業戦略の見直しが迫られることになります。

先ほどの日刊工業新聞社のアンケートにおいても、為替の影響を懸念する経営者が多いようで、日米の金利状況は引き続き注視していく必要がありそうですね。

化学業界

不安の種は尽きませんが、何事もなければ、マクロ経済は徐々に回復していくと期待されます。

では化学業界はどうか。

マクロ経済が良くなれば、化学業界も良くなるのでは、と言いたいところですが、そうとも言い切れない状況です。

石油化学から電子材料まであらゆる分野が停滞し、歴史的な事業環境の悪さであった2023年以上の悪化はなさそうですが、2024年はサブセクター毎に差が生じると推測されます。

というのも化学業界はあらゆる産業に素材を供給しているため、川下の需要家の動向次第では、メーカーが得意とする分野によって好不況が分かれることも良くあるのです。

例えばコロナ禍では、巣ごもり需要による電子デバイス特需で電子材料が活況、一方で半導体不足から自動車は生産台数が減少、自動車材料は苦戦を強いられました。

このように川下にあたる産業の動向次第では、化学メーカーでも好不況が分かれることがあり、そして2024年も、サブセクターにより業績の明暗が分かれるとみられるのです。

各セクター毎に、解説していきます。

石油化学

まずは石油化学。こちらは引き続き厳しい見通しです。

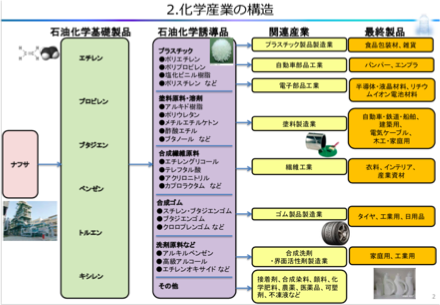

石油化学では、文字通り石油を原料に、プラスチックをはじめとした様々な化学製品を扱っています。

経済産業省

ただエチレンをはじめとする基礎化学品は、特に需給の影響を受けやすい特徴があります。

そして2023年は中国経済の停滞で冴えない需要に、アジア地域での新増設も重なり市況は大幅に悪化、結果として石油化学事業は赤字が相次ぎ、大手総合化学の業績の下押し要因となっているのです。

そして2024年も石油化学を取り巻く外部環境は大きく変わらないとみられ、少なくとも上期は、変わらず厳しい事業環境が続くと予想されています。

ただ好感されているのは、業界再編による構造改革。

外部環境の回復が期待できない以上、化学メーカー各社には自助努力での収益改善が求められ、合従連衡も含めた、大胆な構造改革が避けられない状況となっているのです。

昨年公表された、三井化学が主導する業界再編に期待されており、他社が関係するうえ、雇用や独禁法の絡みもあるため調整が難しい問題ですが、2024年の注目ポイントの一つです。

電子材料

続いてはスペシャリティケミカルの代表格、電子材料。

具体的には、スマホといった電子デバイスに用いられる半導体材料、ディスプレイ材料、電池材料などが挙げられます。

ディスプレイや電池材料は中韓勢が追い上げていますが、半導体材料は日本の化学メーカーが強みを持つ分野で、今後も高い成長性が期待される領域です。

さて、では電子材料が使用される、エレクトロニクス市場の動向から確認しましょう。

JEITAが公表する電子情報産業の世界生産額は、対前年比3%減となる3兆3,826億ドルが見込まれており、

個人消費や設備投資の停滞から、23年度はマイナス成長となっていました。

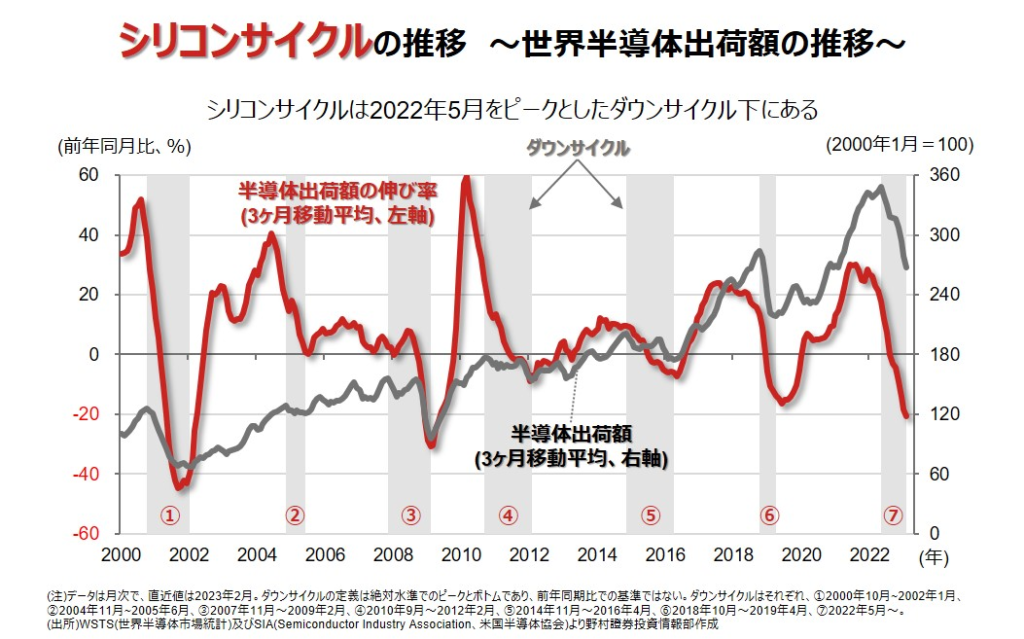

長期的にみれば成長が期待される市場ではあるのですが、半導体市場は数年周期で好不況を繰り返すシリコンサイクルというものが知られており、短期的には意外と浮き沈みもある業界となります。

しかし24年の電子情報産業はV字回復、過去最高の世界生産額を更新する見通しとしています。

石油化学とは打って変わって強気の見通しですが、やはり期待されるのは半導体、生成AIは変わらず活況で、データセンター投資は上振れが期待されているようです。

化学業界においても、半導体材料の回復が期待されますが、パソコンやスマホといった最終製品では、まだ大きな回復トレンドは見えていません。

米中対立などサプライチェーンの変化も不透明感に拍車をかけており、半導体の回復時期についても、判断が難しい状況です。

ライフサイエンス分野

スペシャリティケミカルの中でも、特に高い収益安定性が期待されるのがライフサイエンス、ヘルスケア分野。

医薬品や検査薬、医療機器に生体材料などが挙げら、医薬品市場は景気など外部の影響を受けにくいディフェンシブな業界とされます。

ただ化学メーカーが手掛ける製薬ビジネスは、風向きが変わり始めているのです。

住友ファーマを傘下に持つ住友化学、田辺三菱製薬を擁する三菱ケミカルG、繊維メーカーでは帝人などが医薬品事業を手掛けているのですが、化学製薬各社は、実は今正念場を迎えています。

| 対象会社 | 集計対象 | 売上高 | 主力医薬品 |

| 三菱ケミカルグループ | ヘルスケア | 5354億円 | 乾癬・クローン病・潰瘍性大腸炎治療薬 |

| 住友化学 | 医薬品 | 5849億円 | 抗精神病薬 |

| 帝人 | ヘルスケア | 1524億 | 痛風治療薬 |

| 旭化成 | 医薬事業 | 1100億 | 骨粗しょう症薬 |

大きな要因はパテントクリフ(特許切れの崖)です。

ヒット製品が出れば大きな収益を確保できる製薬ビジネスですが、新薬が特許で保護される期間は基本10年で、その後は安価なジェネリック品へと切り替わりが進みます。

医薬品で収益を維持するためには次々に新薬を出し続ける必要があるのですが、従来の低分子化合物は出尽くし感、新規化合物が出ても副作用で認可されないなどその事業化に向けた道のりは容易ではありません。

新薬開発は莫大な投資が必要でギャンブル要素もあり、もはや安定収益源とは言えなくなっており、各社製薬ビジネスへどのような決断を下すか、注目が集まります。

自動車材料

最後に解説するのは自動車材料。

自動車にも様々な化学製品が使用されており、ポリプロピレンや各種エンジニアリングプラスチックといった合成樹脂だけでなく、塗料やタイヤ・ベルトなども挙げられますね。

半導体不足の解消から各国で自動車生産台数は回復しており、自動車関連材料はすでに回復の兆しが見えている、数少ない明るい材料の一つと期待されています。

また中長期でのトレンドとしては、電気自動車(EV)シフトが挙げられます。

EVシフトは疑問視されるところもありますが、現状日本勢は出遅れており、巻き返しが急がれます。

ただ電気自動車(EV)シフトが進めば、電池材料の高度化や軽量化素材の需要が高まるとみられ、化学メーカーの手掛ける素材へのニーズも高まると期待されますね。

まとめ

化学業界では、歴史的な悪さであった2023年より悪化することはないものの、急激な回復が期待される材料もないため、回復は緩やかになるのではないでしょうか。

またセクター毎には、自動車や半導体材料は回復が期待され、石油化学やライフサイエンスは各社がどのような事業戦略を下すのかが注目です。

| 2023年 | 2024年 | 2025年 | ||

| 石油化学 | ☔ | ☔ | ⛅ | 中国経済の回復や |

| 電子材料 | ☔ | ⛅ | 🌞 | 半導体関連に期待 |

| ライフサイエンス | ⛅ | ⛅ | ||

| 自動車材料 | ⛅ | 🌞 | 🌞 |