大手化学メーカーらが、石油化学事業の構造改革に乗り出しています。

ただ業界再編は一筋縄ではいかず、三井住友らによる京葉地区での連携が公表されたかと思えば、

石化再編を主張してきた三菱ケミカルGではギルソン社長が退任するなど、

込み入った事情が垣間見えており、複雑な状況を紐解いていきたいと思います。

構造改革が迫られる背景

構造改革が避けられなくなっている化学業界、その背景にあるのは採算の悪化です。

例えば2023年、化学業界にとってかなり苦しい1年でした。

化学工業日報社の集計によると、化学・素材66社の上期営業利益合計は前年比約28%減の1兆5932億円、

通期での営業利益予想も昨年と比較して8.2%減と、原料高で苦戦した2022年よりも悪化する見通しなのです。

| 営業利益合計 | 前年同期比 | |

| 上期営業利益 | 1兆5932億円 | ー28% |

| 通期営業利益予想 | 3兆5780億円 | ー8.2% |

(化学工業日報社集計 売上高1000億円以上の上場企業)

鉱工業指数をみても、製造工業全体(青)と比較して、化学工業(赤)の生産指数は22年から下落基調

底打ち感はあるものの、23年は低空飛行であったことが分かります。

いったいなぜ化学業界は向かい風なのか、これには景気による変動要因に加えて、

構造上の根本的な問題の2種類が絡み合っているのです。

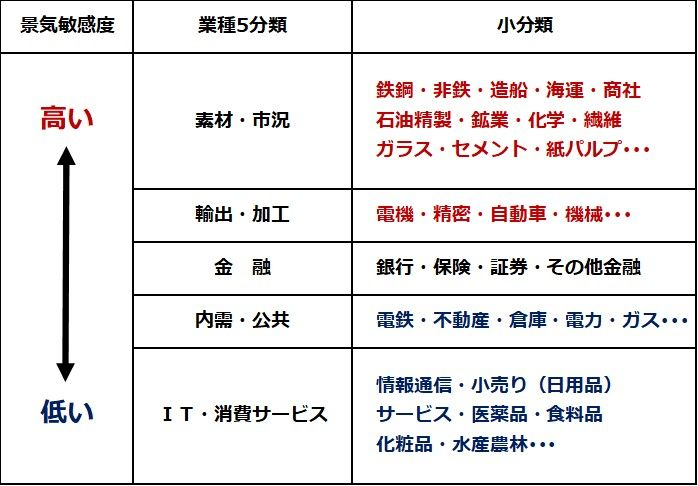

まず景気要因ですが、化学企業は景気敏感銘柄に分類され、外部環境から大きな影響を受ける特徴があります。

2023年は世界最大市場である中国で景気が低迷、国内も物価高により個人消費は弱含んでおり、

また各国でのインフレ抑制を図る金融政策や、欧米経済の停滞も化学業界には足かせとなりました。

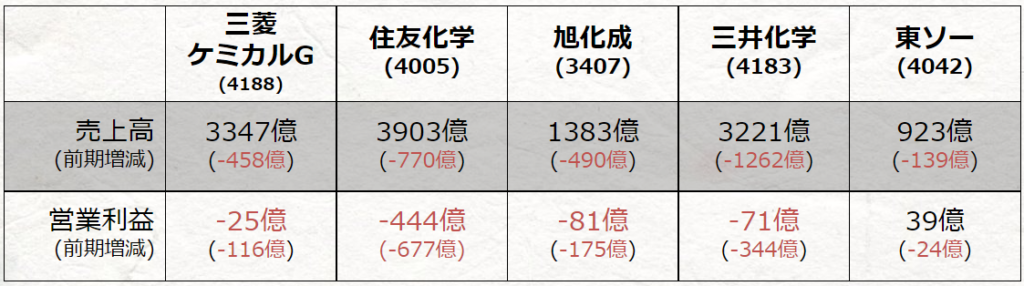

大手総合化学各社も売上高・営業利益ともに前年同期比で大きく減少しており、

景気の変動を受けやすい石油化学事業では、三菱ケミカルG、住友化学、旭化成に三井化学らが営業赤字となっています。

三菱ケミカルGは”ベーシックマテリアルズ内石化”、住友化学は”エッセンシャルケミカルズ”、旭化成は”基盤マテリアル”、

三井化学は”ベーシック&グリーンマテリアルズ”、東ソーは”石油化学”

とはいえ景気には波があるもの、化学メーカーの業績も、かねてより浮き沈みのあるものではありました。

ただ現在課題となるのが、二つ目の構造上の問題です。

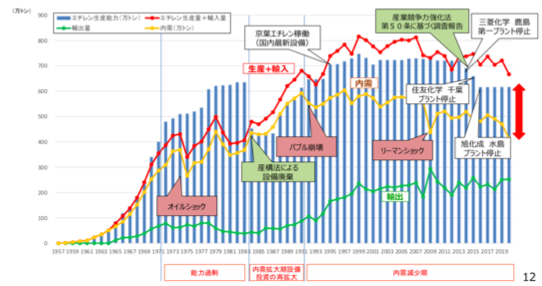

人口減少や産業の空洞化により基礎化学品の内需は縮小傾向のなか、

基礎化学品は供給過多となっており、内需を超過した分は海外への輸出へ回っていました。

しかし中国をはじめアジアでは、石油化学基礎化学品の新設備が立ち上がっており、

アジア地域でも基礎化学品が慢性的な供給過剰に陥いるなど、

生産能力が需要を上回る、構造上の問題が浮き彫りとなっているのです。

足元では昨今の経済停滞も合わさり、中国では基礎化学品の需要を吸い上げるどころかあふれ出すなど

アジア市況を押し下げており、こうした構造上の歪みが化学メーカー各社の収益性悪化に拍車をかけています。

このように景気要因と構造要因から、厳しい事業環境が続く化学セクターですが、

景気に関しては、さらに厳しくなることはないものの、足取りの鈍さから急回復も見込めないと思われます。

むしろ悪化する構造上の問題を抜本的に解決しなければ、

多少需要が回復した程度では、苦しい経営環境が続くと予想されるのです。

一方でこれまでにない環境の厳しさから、抜本的な構造改革への圧力も高まっており、

活性化障壁が高いため進まなかった化学反応が、反応温度を上げることで進行するように、

大手化学メーカーが大胆な構造改革を打ち出すなど、合従連衡も含めた業界再編の機運が高まっています。

現状足を引っ張っている石油化学事業が、安定したキャッシュカウ事業へと生まれ変われば、

各社成長分野へ積極的な投資が可能となるため、今後の成長性を占う意味でも非常に重要な局面なのです。

ただ業界再編は一筋縄ではいかず、三井住友らによる京葉地区での連携が公表されたかと思えば、

石化再編を主張してきた三菱ケミカルGではギルソン社長が退任するなど、

込み入った事情が垣間見えており、複雑な状況を紐解いていきたいと思います。

石油化学事業の撤退

では具体的に、各社の構造改革を解説していきます。

最近では住友化学がシクロヘキサノン事業から撤退を公表しています。

シクロヘキサノンはカプロラクタムの原料で、カプロラクタムはナイロン6の原料、

ナイロン6は繊維をはじめ幅広い製品に利用されていますね。

しかし国内繊維生産は大幅に縮小しており、原料となるカプロラクタムも内需は減少、

加えて中国での新増設が相次いでいることから輸出も苦戦、住友化学は22年にカプロラクタム事業から撤退していました。

住友化学に限らずUBEもカプロラクタムの国内生産を縮小しており、合成繊維原料は厳しい状況ですね。

ただ中間原料のシクロヘキサノンは堅調な需要が見込めるとして、住友化学は事業を継続、

売上高も100億円を超える規模があったとみられます。

しかしシクロヘキサノンも事業環境が悪化、加えて住友化学全体でも業績が急激に悪化しており、

短期集中改善策の一環として、シクロヘキサノンからの撤退を表明した形となります。

また住友化学は抜本改革の一つとして、ポリエチレンやポリプロピレンといった

ポリオレフィンの再編にも踏み込んでおり、京葉地区で三井化学との事業統合を検討しています。

三井化学と住友化学は2002年にも、ポリオレフィン事業を統合した合弁会社三井住友ポリオレフィンを設立した経緯がありますが

合弁交渉が破談したことから、2003年には合弁会社も解消されていました。

今回の合弁が成立すれば、供給過剰が懸念されるポリオレフィンの最適化だけでなく、

脱炭素へ向けた投資の効率化や技術連携といった、シナジー効果も期待されます。

また三井化学もこれまで高純度テレフタル酸、フェノール、ウレタンなどでテコ入れを進めており、本年もPET樹脂からの撤退を表明、

三菱ケミカルは得意とするMMAも構造改革の対象とするなど、各社聖域なく改革を進めています。

エチレンセンターの再編

このように国際競争力をかいた製品は収益確保が困難となるため、

石油化学誘導品や、川下製品であるポリオレフィンなどで国内生産から撤退・縮小する動きが相次いでいます。

しかし抜本的な改革として、石油化学事業の上流に位置するエチレンセンターの改革も不可避ではないでしょうか。

エチレンセンターは名前の通り、基礎化学品であるエチレンを生産しているのですが、

21年におけるエチレン生産と内需の差は178万トンとなるなど、生産能力が内需を大きく上回ります。

これまで内需を超える分は海外に売り払っていたのですが、時代は変わり、

中国での増強によりアジア地域でも余剰感、もはや海外市場には期待できくなっています。

すでに国内のエチレンセンターは稼働率を下げざるを得ない状況で、好不況の境である90%はもう一年以上下回っています。

エチレンセンターは稼働率が高いほうが効率も良く、利益面も改善するため、

海外向けが振るわない以上、エチレンセンターをいくつか閉じて、

内需見合いまで国内全体の生産量を減少させ、稼働率を向上させる必要があるのです。

ただ他社が撤退すれば自社が残存者利益を得られるなど、利害の調整が難しい点が課題で、

全体最適の視点を持ち、化学メーカー間の横の連携により、構造改革を進める必要があるのです。

こういった再編は鉄鋼や石油、ガラスやセメント業界では進んでおり、すでに数社に統合されているのに対して

扱う誘導品が多岐にわたる化学業界では難度が高く、他業界と比べると足取りが遅かったのが実情です。

ただこうした化学業界の難題に対して、ついに具体的な動きがみられており、

どうやら東西それぞれで合従連衡が進むとみられます。

東日本と西日本それぞれの動向について解説していきます。

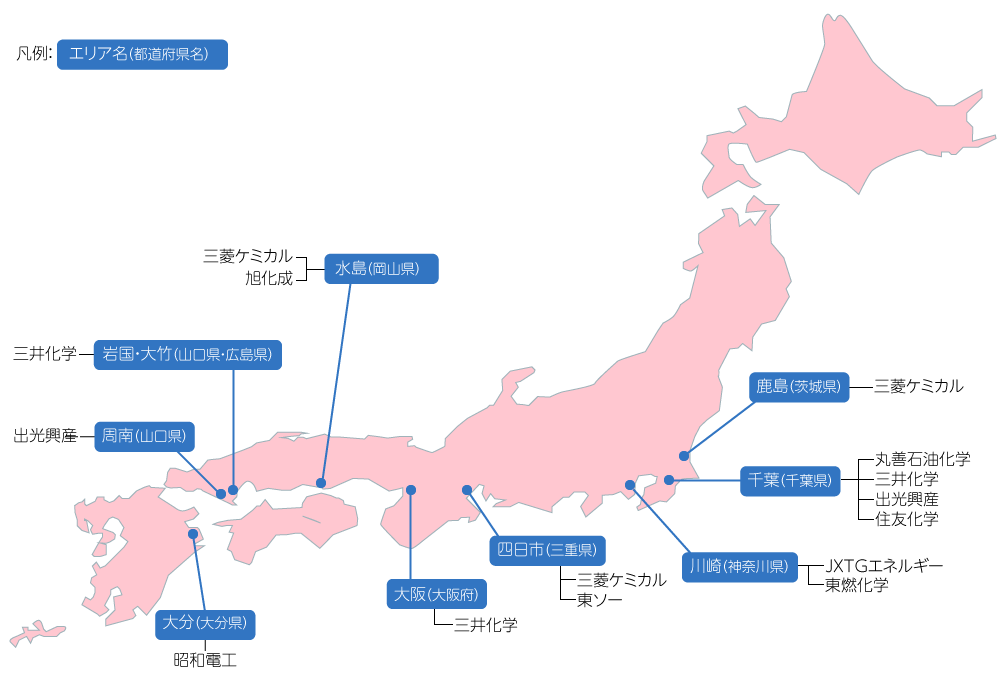

まず東日本では、鹿島(茨城)で三菱ケミカルGが1基、川崎でENEOSが2基、

京葉地区では住友化学(京葉エチレン)、丸善石油、三井化学に出光興産らが合計4基のエチレン設備を運営しています。

この東日本におけるエチレンセンター再編の中心地は、4基のエチレン設備が密集する京葉地区で、

京葉地区は基礎化学品であるエチレンの生産能力では日本の3分の1を占める最大地域です。

京葉地区でエチレンセンターを営む住友化学(京葉エチレン)、丸善石油、三井化学らは3社連携を軸に、

需要に見合った能力の最適化を模索し、能力削減や共同運営を検討するものとみられます。

25年度までに方向性を導き出したいとのことで、石化事業の競争力強化や、CNに向けた投資など、

全体最適の視点で連携できれば、各社の石化関連事業の業績改善が期待できますね。

ただ懸念されるのが石油精製企業の動きでしょうか。

京葉地区では今後出光興産も交えて議論を進めるとしていますが、

川崎地区にエチレンセンターを2基保有するENEOSは静観する姿勢のようで、

石油精製も巻き込んだ取り組みが進むかどうかも注目点の一つとなりそうです。

続いて西日本、こちらは東日本とはまた状況が異なります。

堺・泉北(大阪)に三井化学、水島(岡山)では旭化成と三菱ケミカルが共同運営、

大分はレゾナック、周南(山口)には出光興産が、それぞれエチレンセンターを一基有しています。

京葉地区のようにエチレンセンターが密集している地区はないのですが、

こうした瀬戸内海沿岸に点在するエチレンセンターによる、広域連合の形成が進められています。

旭化成は三井化学による西日本での広域連合の呼び掛けに応じており、

タンクなどインフラ設備の共同利用や化学品などの融通を検討していたようです。

西日本の広域連合は三菱ケミカルGやレゾナックも賛同の意向を示しているようで、

ゆくゆくはどのクラッカーを停止するか、という議論に収束していくものとみられます。

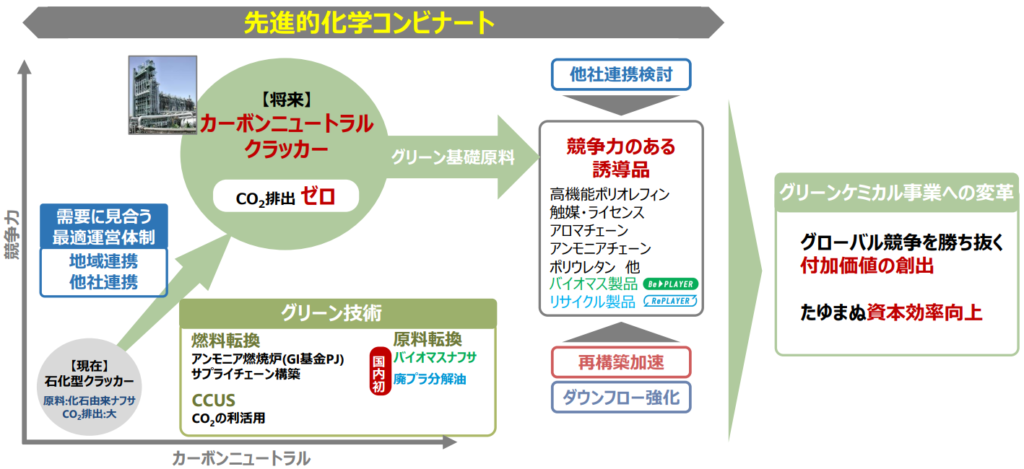

なおこうした石化再編を主導しようとしてきたのが三菱ケミカルGのギルソン社長で、

ジョイントベンチャー形式を活用し、同業との統合を模索、

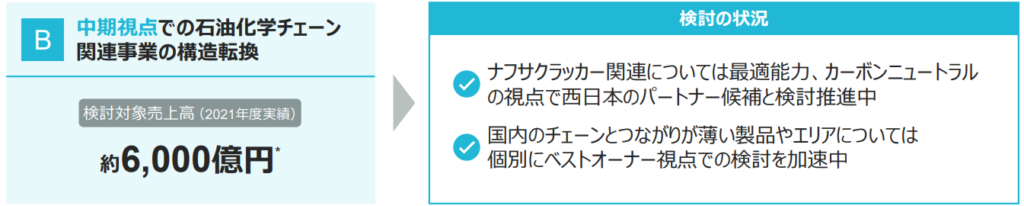

自社の石油化学事業について2023年度中に分離・独立させる方針を示していました。

ただ議論は難航、石化再編計画には遅れが生じており、2023年内にパートナー企業と交渉を進めるとしていましたが、

2023年末に報じられたのは、ギルソン社長の退任でした。

ギルソン社長の退任理由について、石化再編の遅れは評価項目の一つでしかないとしつつも、

石化再編を進めるうえでは内情に精通した日本人社長が適任と、築元氏が選任されています。

2023年内に方針を示すとしていた石化再編も仕切り直し、2024年秋にも経営方針を示す考えのようです。

他社が関係するうえ、雇用や独禁法の絡みもあるため時間のかかる話ではあるものの、

現状の石化事業の採算の悪化は悠長な議論を許さない状況であり、

新社長がどのような決断を下すのか、その手腕に注目が集まりそうです。